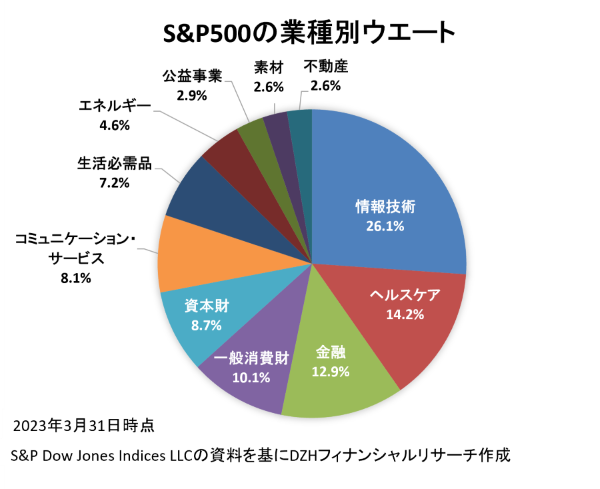

S&P500は米国の主要産業を代表する500社で構成される株価指数です。構成銘柄の採用には時価総額や株式の流動性だけでなく業績も考慮されるため、優良銘柄が多いことも特徴のひとつです。

構成銘柄は情報技術(IT)、ヘルスケア、金融、コミュニケーション・サービス、一般消費財、資本財、生活必需品、エネルギー、公益、不動産、素材の11セクターに分類され、それぞれセクター指数も算出されています。

時価総額1000億ドル超が10銘柄

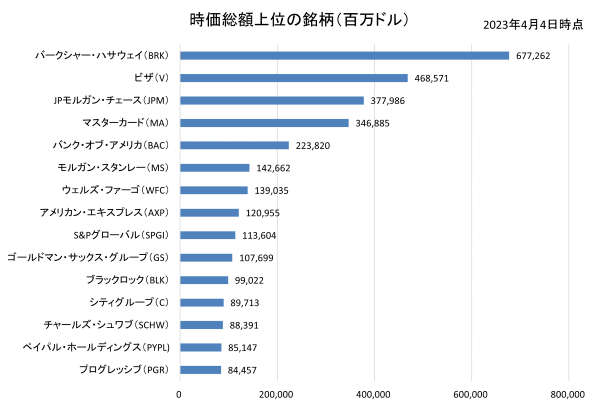

11に分類されるセクターのうち、今回ご紹介するのは金融セクターです。構成銘柄は73を数え、時価総額のベストテンはバークシャー・ハサウェイ(BRK)、ビザ(V)、JPモルガン・チェース(JPM)、マスターカード(MA)、バンク・オブ・アメリカ(BAC)、モルガン・スタンレー(MS)、ウェルズ・ファーゴ(WFC)、アメリカン・エキスプレス(AXP)、S&Pグローバル(SPGI)、ゴールドマン・サックス・グループ(GS)となります。

ビザとマスターカードは「情報技術セクター」のコラムでご紹介しましたが、S&P500のセクター分類の基準となるグローバル産業分類標準(GICS)の分類方法変更に伴い、金融セクターに組み込まれることになりました。

「フィンテック」が金融セクターに移動

情報技術セクターに分類されていた「フィンテック」が金融セクターに移っており、オンライン決済サービスのペイパル(PYPL)も金融セクターに分類されています。GICSはスタンダード・アンド・プアーズ(S&P)と指数算出のMSCIが共同で開発した産業分類です。今回の変更は2023年3月17日の取引終了後に発効しています。

変更後の金融セクターの上位銘柄をみると、ウォーレン・バフェット氏が率いる首位の投資会社、バークシャー・ハサウェイが異彩を放っています。また、ビザとマスターカードを除けば残りはウォール街を代表する金融大手が並び、社名を眺めるだけで壮観という印象です。

金融セクターを構成する73銘柄の中で2023年4月4日時点の時価総額が1000億ドル(約13兆2000億円)を超えるのは10銘柄に上ります。

バークシャー・ハサウェイ、事業会社としても破格の規模

金融セクターで最も時価総額が大きいのはバークシャー・ハサウェイです。言わずと知れたオマハの賢人、ウォーレン・バフェット氏が率いる投資会社です。

バークシャーは多様な事業を手掛けており、子会社を通じて展開する事業は損害保険、生命保険、再保険、鉄道、電力、ガス、精密部品、特殊ケミカル製品、金属加工ツール、医療機器、建材、ボート、アパレル、小売り、卸売りなど多岐にわたります。

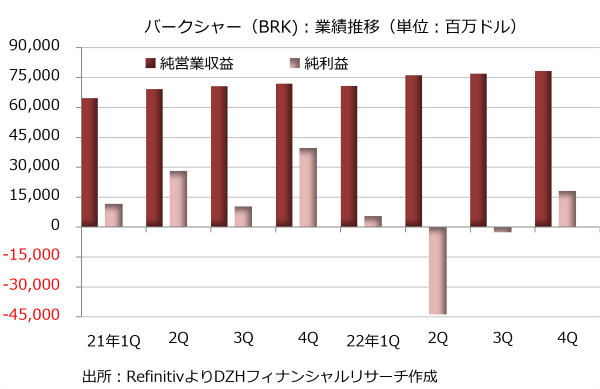

事業会社としても破格の規模を持ち、2022年12月期決算は売上高が前年比9.4%増の3020億8900万ドルと順調に成長しました。ただ、純損失が228億1900万ドル(前年は897億9500万ドルの純利益)と赤字に転落しています。

22年12月期決算は赤字転落、投資の損失が痛手

投資の損失計上が赤字の原因です。保険・その他事業や鉄道・公益・エネルギー事業は黒字を確保しましたが、投資・デリバティブ契約の損失が678億9900万ドルに膨らみました。前年はこの部分が785億4200万ドルの黒字だったので、純利益が急増しています。事業会社の規模も大きいのですが、最終的に業績を左右するのはやはり投資事業と言えそうです。

株式相場の調整を受け、バークシャーが保有する株式の価格が下がり、投資・デリバティブ契約の評価額が下落しました。評価額は2022年末時点で3087億9300万ドルとなり、前年末の3507億1900万ドルから419億2600万ドル減っています。評価額の大幅な減少が赤字転落に結びついたのです。

バークシャーの主な投資先は公表されています。一定以上の規模を持つ投資会社は四半期ごとに米証券取引委員会(SEC)に投資ポートフォリオを開示する必要があり、バークシャーももちろん開示しています。それによると、2022年12月末時点で投資しているのは49銘柄です。

アップルへの投資が最大、ポートフォリオの39%

最も大きいのがアップル(AAPL)でポートフォリオ全体の38.9%を占め、バンク・オブ・アメリカの11.2%がこれに続きます。第3位は2022年に積極的に買い増したシェブロン(CVX)の9.8%、4位がバフェット銘柄の代表格として知られるコカ・コーラ(KO)の8.5%、第5位がアメリカン・エキスプレスで7.5%です。

食品のクラフト・ハインツ(KHC)とエネルギーのオキシデンタル・ペトロリアム(OXY)にはバークシャーが20%以上出資し、持ち分法の適用対象になっていますが、ポートフォリオ全体ではそれぞれ4.4%、4.1%で、6-7位にランクされます。

一方、キャッシュフロー計算書によると、2022年通期の株式取得額は679億3000万ドルで、前年の84億4800万ドルから大幅に増えています。投資価値のある企業の株価が安くなるのを待つのがバフェット流のバリュー投資。2022年には株式相場の調整を受けて積極的な株式取得につながったとみられ、成果が注目されそうです。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事