米国債の格下げ、12年ぶり2回目

東西を問わず、世界の人々にとって、12という数字は生活に密着した数字です。1年は12カ月であり、干支も十二支あります。新約聖書では12人の使徒が存在し、仏教の基本的な考えには、岩波仏教辞典で明記されるように「現実の人生の苦悩の根元を追究し、その根元を断つことによって苦悩を滅するための12の条件を系列化したもの」の十二縁起が掲げられています。

12が多用されるのは、地球が太陽の周りを1年で1周するためで、古代ローマ時代の風習に基づくとされています。同時に日本を始め12年はひと区切りとも位置付けられます。

世界情勢も、12年ぶりというのは珍しい事象ではありません。2019年には12年ぶりに逆イールドが発生し、景気後退が懸念され米連邦準備制度理事会(FRB)は予防的利下げを実施しました。足元では、日韓シャトル外交が12年ぶりに再開。そして、8月1日には格付け会社フィッチ・レーティングスが、米国の外貨建て長期債格付けを「AAA」から「AAプラス」に引き下げました。S&Pが2011年8月に米国の格下げを決定して以来、12年ぶりの措置です。

米財務省の現金保有高は利払い負担を大幅に下回る、米国債は増発へ

フィッチは、①今後3年間に予想される財政悪化、②高水準で増大する一般政府債務負担、③過去20年間における「AA」や「AAA」格付けをめぐるガバナンスの低下の反映――を理由に挙げました。ガバナンスの低下というのは、フィッチのシニア・ディレクターのリチャード・フランシス氏によれば、米債務上限引き上げ交渉の難航は2年に一度発生し、米債務上限の一時停止が切れる2025年1月1日以降に、再び議論されるリスクがあるとの懸念を寄せます。その他、米国の景気後退リスクや利払い負担の増大も格下げの要因とされています。

フィッチは、米国債の格付けを5月に「ネガティブウォッチ」に指定しており、米四半期定例入札の発表前というタイミングは別として、想定内の措置と捉えられるでしょう。

フィッチによる米国債の格下げに対し、イエレン財務長官は「米経済の強さを踏まえると不当で、恣意的」と不満を表明しています。しかし、米四半期定例入札で前回の960億ドル→1,030億ドルへ引き上げられた通り、米国債は増発傾向にあることも事実。しかも、米債務上限引き上げ交渉で難航した結果、米財務省が米連邦準備制度の政府預金口座(TGA)に預け入れている現金残高は7月末時点で約5,018億ドルですが、利払い負担は4~6月時点で年率約9,700億ドルにのぼります。米四半期定例入札の発行規模引き上げの理由は、利払い負担への対応と説明されているだけに、現金不足のなか、今後も米国債の発行増加が予想されます。

実際、米財務省は米財務省短期証券(Tビル)の発行規模を引き上げました。ブルームバーグによれば、8月7日入札予定の3カ月物の入札規模は、前回から20億ドル引き上げ670億ドル(約9.5兆円)、6カ月物は600億ドル(従来580億ドル)としています。また、8月8日入札予定の1年物は400億ドル(同380億ドル)、6週間物については550億ドル(同500億ドル)と全て引き上げられています。

チャート:米財務省の現金保有高

チャート:米国債の利払い負担はFedの利上げが開始した2022年3月以降、右肩上がり

米10年債利回りは、フィッチの米国債の格下げや米四半期定例入札などの影響を受けて8月3日に一時4.199%と2022年11月以来の水準へ上昇。米30年債利回りも4.309%と2022年10月以来の高水準をつけています。米連邦準備制度理事会(FRB)の利上げを受け、利回りが急伸していた米2年債が4.9%前後で比較的落ち着いていた動きと、正反対の様相を呈しています。償還が長いものほど、財政リスクが響くためです。

米著名投資家の間で分かれる見解、構造的変化なら今後も利回りは上昇か

オマハの賢人、ウォーレン・バフェット氏は8月3日、米国の格下げについて、「懸念する必要はない」と一蹴した上で、毎週月曜に100億ドル相当のTビルを購入してきたと言及しつつ「来週月曜をめぐり、唯一の問題は100億ドルで3カ月物を購入するか6ヵ月物にするかだ」発言しました。テスラのイーロン・マスク最高経営責任者(CEO)も、旧ツイッターのXに「問題なし」と投稿し、フィッチの米国債格下げに動じていません。

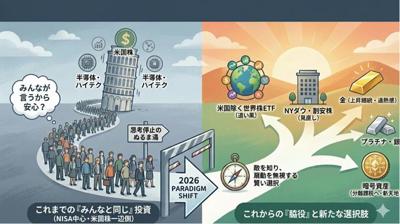

しかし、著名投資家で知られるビル・アックマン氏は、旧ツイッターのXにて「脱グローバル化、防衛費の増大、エネルギー転換、社会保障費の拡大、労働者の賃金交渉力の強まりなど、長期インフレ率の上昇につながりうる構造的変化が起こっている陰で、米長期金利が低水準である点に驚きを禁じ得ない」とコメントしています。また、日銀のイールド・カーブ・コントロール(YCC)修正に伴う本邦の国債利回り上昇と本邦機関投資家の米国債から円債へのシフトや、中国の米国債離れも、米国債に弱気材料と指摘。その上で、米30年債のショート戦略を展開していると明かしました。

旧債券王とされるビル・グロス氏(新債券王はダブルライン・キャピタルのジェフリー・ガンドラック氏)も、4.2%に乗せた米10年債利回りに言及し「全体的には弱気…来週の米7月消費者物価指数(CPI)を確認する必要がある」と米国債に慎重姿勢を打ち出します。

チャート:米10年債や米30年債利回り、短期と比較し上昇スピードが加速

(出所:TradingView)

その米7月CPIは、クリーブランド連銀のナウキャストによれば全体で前年同月比3.4%、コアCPIで同4.9%と、6月CPIの同3.0%、コアCPIの同4.8%を上回る見通しです。2022年10月以降、クリーブランド連銀のナウキャストはCPI結果を下回る傾向がありますが、ここでその流れが止まれば、米債利回りに上昇圧力を加え、米株相場の冷や水となってもおかしくありません。

チャート:クリーブランド連銀のナウキャストと、CPI結果

ドル円にも短期的に押し上げ圧力が加わりそうですが、財政悪化に伴う利回り上昇という悪いドル高となれば、中長期的に下落(円買い戻し)シナリオも描いておくべきでしょう。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事