「FIREの目標額まで、あと少し。」

「子育ても終わったし仕事を辞めて悠々自適に暮らしたい」

「でも、物価高が続くし本当に今の資産で足りるかな?」

住宅ローンも払い終え、子供も一人立ちした。40代・50代で資産形成を進め、FIRE(経済的自立と早期リタイア)というゴールが現実に見えてきた。

目標資産まであと少しという方の中には、本当に仕事を辞めても良いのか迷いが生じる方も多いと思います。

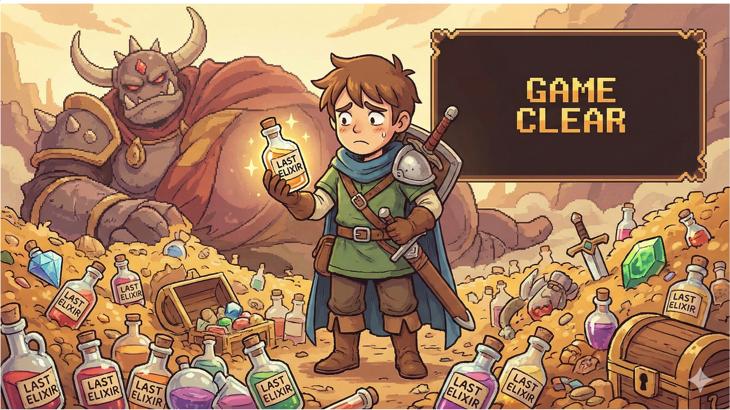

それは、RPGで最強の回復アイテムであるラストエリクサーを最後まで使えない心理状態と同じです。特にリタイア直前で「あと1年続けた方がいいかも」という引き伸ばしは、長年頑張ってきた方の前に立ちはだかる精神的なハードルといえます。

本記事では、多くの40代・50代が陥るこの心理メカニズムを解明し、お金を使う恐怖を乗り越える現実的な資産運用戦略を解説します。

40代・50代を襲うラストエリクサー症候群の正体

RPGでラストエリクサーを使えない理由は、もったいない、この先もっと厳しい局面が来るかもしれないという不安からです。これを資産に置き換えると、長年かけて築き上げた貯蓄や投資資産がラストエリクサーとなります。

特に40代・50代になると守るべきものが増え、若い頃とは比較にならないプレッシャーがかかります。

不安の対象は自身の老後だけでなく、成人した子供への金銭的支援、親の介護、そして自身の健康問題など、予測できない支出です。資産を切り崩すことは、お金が足りなくなるかもという、道への恐怖に陥るのです。

今まで頑張って貯めた資産を失うことへの恐怖こそが、ラストエリクサー症候群の正体です。

FIRE直前で発症するあと1年症候群のメカニズム

ゴール直前であと1年だけと考えてしまうのは、心理学で説明できます。これは目標への心理的距離によって、物事の捉え方が変わるという理論です。

遠い未来は自由な生活という理想を描きますが、いざリタイアが現実になると、漠然とした不安が具体的な数字となって襲いかかります。

この解釈の変化が「あと1年~2年は今のまま資産を貯めよう」と決断をさせるのです。

データが示すリタイア後の現実と資産取り崩しの恐怖

その不安は決して気のせいではありません。政府の統計データも、リタイア後の生活の厳しさを示しています。

総務省統計局の家計調査報告(家計収支編)2024年によると、65歳以上の夫婦のみの無職世帯では、実収入からが約25.2万円に対し、支出が約28.6万円と、毎月平均で約3.4万円の赤字となっています。

上記のデータは、公的年金受給世帯の平均値ですが、資産を取り崩しながら生活するという現実を突きつけます。FIREの王道戦略である4%ルール(資産を毎年4%ずつ取り崩す)は理論上は有効ですが、精神的な負担は計り知れません。

もしリタイア直後にリーマンショック級の暴落が起きたら、30~40%と目減りする中で資産を切り崩さなければいけません。失敗が許されないと感じる40代・50代にとって、この状況は想像以上にメンタルを蝕んでいきます。

40代・50代のための現実的なFIRE戦略

では、どうすれば資産が減る恐怖を克服できるのでしょうか。その答えは元本(ラストエリクサー)には手を付けないことを原則とする、資産運用にあります。

それが高配当株投資です。

高配当株投資の具体的な手法は以下2つのとおりです。

①高配当株へのシフト

リタイア資金の多くを配当利回り3~4%程度の高配当株やETFに投資する。

(例:5000万円を投資し、税引き後で年120~160万円程度の配当金を得る)

②元本に手をつけない

生活費はこの配当金の範囲内で賄うことを基本とします。不足分は週2~3日の時短勤務やアルバイトなど(サイドFIRE)で補う。

この戦略のメリットは、下落相場が来ても元本を自ら取り崩す必要がない点です。資産は減っているが今年も配当収入は確保できるという安心感は、精神的な安定剤となります。

FIREに完璧なタイミングはない

ラストエリクサー症候群は、40代・50代が抱える将来の不安からくる問題です。

その不安を和らげFIREへと踏み切るのは、元本を守りながら配当という安定収入を得る高配当株投資という戦略が有効なのです。

もちろん最終的にリタイアするのは、何とかなるという覚悟も必要になります。しかし、その覚悟は、安定した資産運用計画があってこそ生まれるもの。

40代・50代のFIREは勢いだけでなく、この先数十年続く人生を見据えた心の平穏を最優先するべきです。あなたの覚悟を後押しする現実的な戦略を今こそ立ててみてはいかがでしょうか。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事