貯蓄から投資へ

最近、「貯蓄から投資へ」という言葉をよく耳にします。

岸田文雄首相が5月にロンドン金融街のシティーで講演し、自身が掲げる「新しい資本主義」の具体策として、日本の個人金融資産の約2,000兆円を「貯蓄から投資へ」と誘導する「資産所得倍増プラン」を始めると表明したことが背景にあります。

ただ、最近になって初めて出てきた言葉ではなく、政府がこれまで長い間で目標として掲げてきましたが、なかなか上手くいっていないといえます。

家計の金融資産は初めて2,000兆円を突破

日本銀行が3月に公表した2021年10~12月期の資金循環統計によると、12月末時点で家計の金融資産は2,023兆円と初めて2,000兆円を突破したそうです。

新型コロナウイルス禍で個人消費の抑制が続いて現金や預金が積み上がり、年末のボーナス支給も押し上げ要因になったことが要因と解説されています。

金融資産の内訳をみると、現預金が1,092兆円と最も多く、保険・年金・定型保証の540兆円と続きます。

安全志向からの脱皮は簡単ではない

一方、一般的に「投資」といえる株式・投資信託に限ると、金融資産全体のおよそ15%程度に過ぎません。

現預金の多くを保有する高齢者は「投資」リスクがとれないといったある意味で構造的な要因や、バブル崩壊後に社会にでた現役世代の「投資」教育が不足している点なども、「投資」への移行を遅らせている要因と考えられます。

NISA やiDeCo(個人型確定拠出年金)の拡充だけでは、日本人の安全志向からの脱皮は簡単ではありません。

株式市場や日本経済にとってもプラス

安倍政権発足後の「アベノミクス」の初期だった2013年、日本の変化を察知した外国人投資家は日本株を約15兆円買い越しました。2012年に1万円を割り込んでいた日経平均は1年間で約6割上昇したのはまだ最近の話です。

株高は資産効果を通じて、個人の消費行動に好影響を与えることや、企業の設備投資を活性化させるなどの経済効果があります。

金融資産全体のたった1%が「貯蓄」から株式や投資信託への「投資」にまわるだけでも、日本経済へのプラス効果は大きいことが想像できます。

「投資」は怖い?

「投資」をためらう理由として、知識がない、損をしそうで怖いという声をよく聞きます。投資には元本割れなどのリスクはつきものです。元本割れとは当初に投資した金額を下回ってしまうことです。

一方、預貯金では得られない利益を「投資」では得られることもあります。ただ、友人や同僚などの周囲から聞こえてくる「投資」に関する話題は失敗談の方が多く、危険、ギャンブルと考えている人が依然として多いように思います。

ギャンブルのイメージまでにたどりつくと、もはや「投資」ではなく「投機」の部類となります。「投資」と「投機」は違います。

「投資」と「投機」は違う

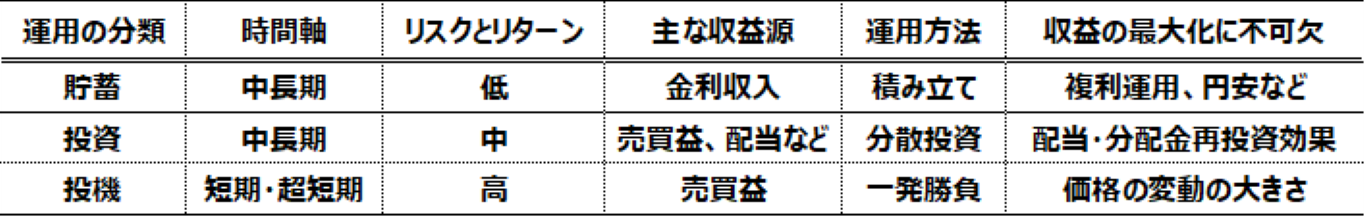

では、そもそも「投資」と「投機」はどう違うのか。「運用益」を目的とする、あるいは資産を大きく増やしたい、といった点では共通します。

難しい話はともかく、一般的には「投資」は将来の収益を期待した中長期の運用です。例えば、株式であれば企業の成長性に着目し、売買益のみならず配当収入も目指します。

「投機」 は短期の価格変化のみに着目した運用、運用というよりも、「短期の売買行動」といった方が、両者を区別する上ではわかりやすいのかもしれません。悪くいえば、「投機」はギャンブル的な要素が強いです。

どちらも利益を上げることが狙いであるとしても、短期・超短期の勝負だけで売買することは、政府が目指す「貯蓄から投資へ」ではないのです。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事