株を売却して利益が生じると、特定口座で「源泉徴収無し」を選んでいる方、一般口座で取引をしている方は翌年確定申告をしなければいけません。給与所得者は、所得が20万円以上になると所得税の確定申告が必要です。

一方で、特定口座で「源泉徴収あり」を選んでいる方やNISA口座の場合は確定申告の必要はありません。配当金のみを受け取っている方は、20.315%の税金が源泉徴収されていますので確定申告は不要です。

「源泉徴収あり」を選ばずに確定申告を行い所得が上がると、累進課税である所得税・住民税の金額は増えてしまいます。健康保険料などの社会保険料も増えるでしょう。

今回は株式投資で利益が出た際に確定申告が必要な人と不要な人、損益通算・繰越控除で税金の負担をおさえる方法を解説していきます。

株式を売却して利益が出た!翌年に確定申告が必要な人とは

確定申告とは、毎年1月1日から12月31日までの1年間に生じた所得の金額と税金の額などを計算し確定させる手続きです。

原則、翌年の2月16日から3月15日までの間が申告期間です。

株式を売却して利益が生じた際に、所得税の確定申告が必要な人は以下の通りです。

給与所得者は所得が20万円以上、無職・専業主婦(夫)の方は所得が48万円以上で確定申告が必要です。

ただし無職の方は、所得が48万円以下であっても住民税の確定申告が必要になります。

確定申告には所得税と住民税があり住民税申告をしなかった場合、国民健康保険料などが正しく算定されない、所得証明書・課税(非課税)証明書が発行できない可能性があります。

所得税の確定申告をしている方は、住民税の確定申告は必要ありません。

専業主婦(夫)は税法上の扶養に入っていますので、住民税の確定申告も不要です。

個人事業主・自営業者など事業をしている方で、源泉徴収ありの特定口座ではない場合は確定申告が必要です。

投資で所得が上がり確定申告をすると、所得税や住民税、社会保険料が高くなってしまいます。

気になる方は、源泉徴収ありの特定口座を選ぶと20.315%の税金が天引きされます。

ただし、所得が低い、損失がある場合には確定申告をした方が良いケースもあります。

所得が下がり税金や社会保険料の金額が減る、税金が還付される可能性があるのです。

なお配当金のみを受け取っている場合は、上場株式の場合20.315%の税金が源泉徴収されていますので確定申告は不要です。

確定申告をすることで、税金の負担がおさえられる制度も

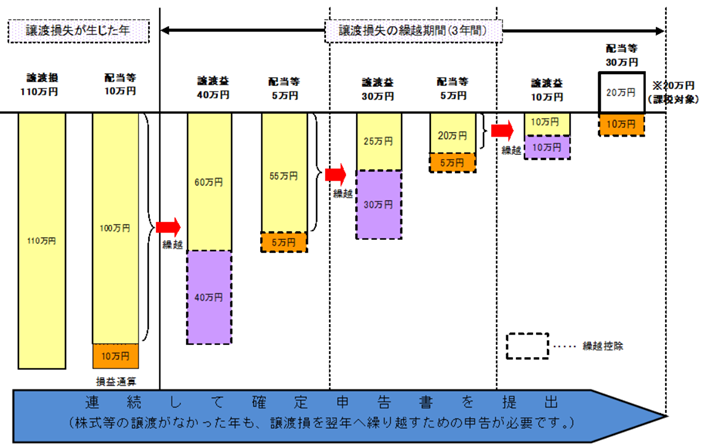

金融商品取引業者を通じて上場株式等を売却して生じた損失は、確定申告により同じ年の上場株式等の配当金などと損益通算が可能です。

損益通算しても控除しきれない損失は、確定申告をすることで翌年以後3年間にわたって上場株式等の譲渡所得等の金額・上場株式等に係る配当所得等の金額から繰越控除ができます。

出典:国税庁「上場株式等に係る譲渡損失の損益通算及び繰越控除」

「上場株式等」の例

・金融商品取引所に上場されている株式・ETF、J-REIT、ベンチャーファンド・カントリーファンド

・店頭売買登録銘柄として登録されている株式(出資及び投資口を含みます。)

・外国金融商品市場において売買されている株式等

・投資信託でその設定に係る受益権の募集が一定の公募により行われたもの(特定株式投資信託を除きます。)の受益権

・国債及び地方債

・外国又はその地方公共団体が発行し、又は保証する債券など

詳しくは国税庁「上場株式等とは」を参照

なお、損益通算を行う上場株式等に係る配当所得は、申告分離課税を選択したものに限ります。

損益通算・繰越控除できるものは「上場株式等」に含まれるもので、非上場株式等の譲渡所得や配当所得とはできませんのでご注意ください。

まとめ

株式投資の利益が生じ特定口座の「源泉徴収なし」または一般口座で取引をしている方は、給与所得者は年間所得20万円以上、専業主婦(夫)は年間所得48万円以上、個人事業主・自営業者などは所得が生じたら所得税の確定申告が必要です。

基本的に、翌年の2月16日から3月15日までの間に確定申告を行います。

この記事を参考に株式投資と確定申告について知り、今後に活かしていきましょう。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事