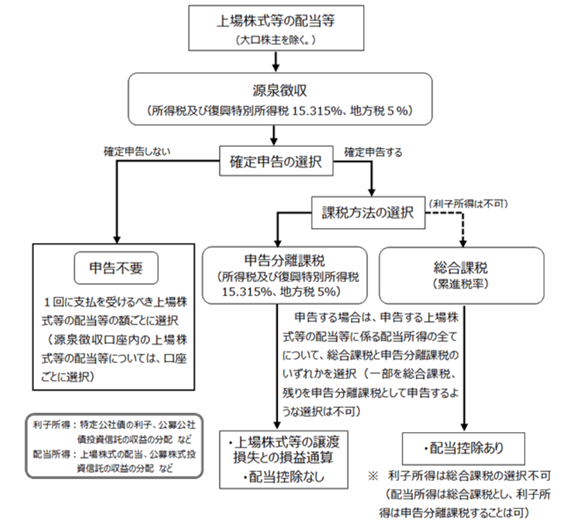

上場株式等(上場株式・ETF・公募投資信託など)の配当金・分配金といった配当所得・利子所得は、自動的に源泉徴収されますので確定申告は不要です。

ただし「配当控除を受けたい」「還付金がもらえる額だから欲しい」という方は確定申告が必要で、「申告分離課税」「総合課税」から選択することになります。

総合課税と申告分離課税は、配当金以外の所得や「上場株式等に係る譲渡損失の損益通算及び繰越控除」の利用などによって判断します。

今回は、上場株式等の配当所得・利子所得の課税について解説していきます。

上場株式等の配当金は原則確定申告が不要

上場株式等(上場株式・ETF・J-REI・公募投資信託など)の配当金・分配金といった配当所得・利子所得は、①総合課税方式、②申告不要方式、③申告分離課税方式の3つの方式があります。

基本的に配当所得・利子所得は20.315%の税率で源泉徴収されますので、確定申告は必須ではありません。

ただし、「配当控除を受けたい」「還付金がもらえるから欲しい」という方は、確定申告が必要です。

NISA口座(非課税口座)はそもそも課税されませんので、確定申告は必要ありません。

また、1銘柄について1回に支払を受ける配当等の金額が「10万円×配当計算期間の月数(最高12か月)÷12」以下である場合は少額配当とみなされ確定申告は不要です。

総合課税と申告分離課税とは?

総合課税とは、給与所得など各種の所得金額を合計して所得税額を計算する制度で、申告分離課税とは他の所得金額と合計せず、分離して税額を計算し確定申告で税金を納めます。

所得税は所得が多くなればなるほど税率が上がる累進課税方式ですので、所得が高い方は分離課税方式を選択すると税金がおさえられます。

ちなみに、上場株式等の配当金で申告分離課税を選択して確定申告を行うと税率は20.315%です。

一方で、総合課税を選択すると配当控除を受けられるというメリットがあります。

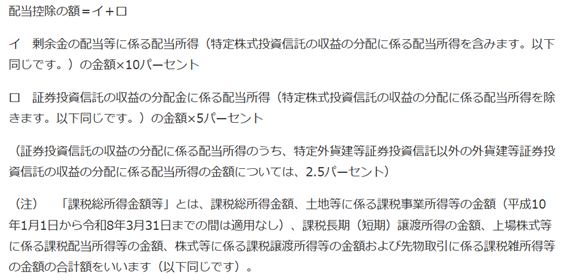

課税総所得金額等が1,000万円以下の場合、配当控除は以下の金額になります。

配当控除を受けられる配当所得は、日本国内に本店のある法人から受ける剰余金の配当、利益の配当、証券投資信託の収益の分配などです。外国法人から受ける配当、J-REITの分配金などは、配当控除の対象となりません。

まずは自身の所得と配当所得そして売買による譲渡所得を計算し、総合課税と申告分離課税のいずれか税率が低くなる方法を選択しましょう。総合課税を選択すると、社会保険料にも影響を及ぼす点には注意が必要です。

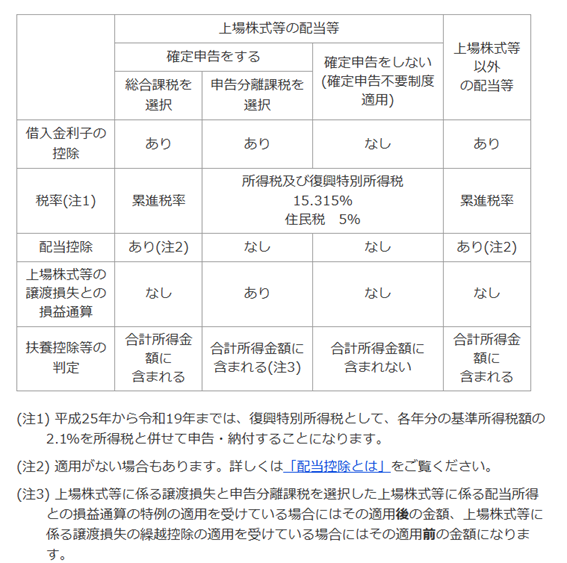

上場株式等の譲渡損失が生じた方は「上場株式等に係る譲渡損失の損益通算及び繰越控除」を利用することも可能です。ただし、上場株式等に係る配当所得については、申告分離課税を選択したものに限られます。

前年から繰越控除を行っている方は、引き続き利用できます。

配当所得・利子所得の課税関係は複雑ですので、以下の表で確認してみましょう。

続いて、上で述べた「上場株式等に係る譲渡損失の損益通算及び繰越控除」について解説していきます。

上場株式等に係る譲渡損失の損益通算及び繰越控除

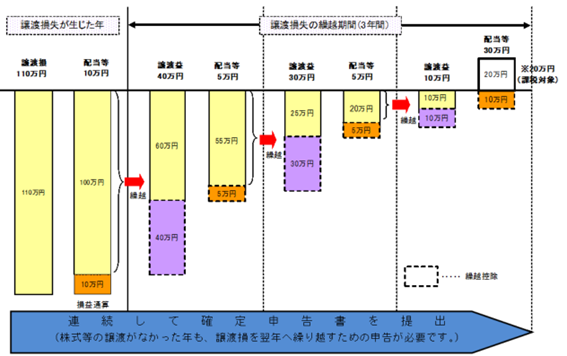

上場株式等に係る譲渡損失の損益通算及び繰越控除とは、上場株式等売却で生じた損失(譲渡損失)を、同じ年の上場株式等の配当等に係る利子所得・配当所得(上場株式等に係る配当所得については、申告分離課税を選択したものに限る)と損益通算が可能です。

損益通算しても残る損失は翌年以後3年間に渡って、確定申告により「上場株式等の譲渡所得等の金額および上場株式等に係る配当所得等」の金額から繰越控除ができます。

出典:国税庁「上場株式等に係る譲渡損失の損益通算及び繰越控除」

この制度は金融商品取引業者等を通じた取引にのみ適用され、相対取引などにより生じた譲渡損失については、損益通算及び繰越控除はできません。

確定申告では申告分離課税と総合課税の選択に注意

上場株式等の配当金・分配金は源泉徴収されますが、「還付金がありそうだから欲しい」という方は確定申告が必要です。

自身の給与などの所得と配当・利子所得、譲渡所得を計算して申告分離課税と総合課税のいずれかを選択します。

総合課税は配当控除が適用されるというメリットがあり、申告分離課税は配当所得に関しては「上場株式等に係る譲渡損失の損益通算及び繰越控除」が利用できるというメリットがあります。

総合課税は配当控除、申告分離課税は配当所得に関しては「上場株式等に係る譲渡損失の損益通算及び繰越控除」を踏まえて配当・利子所得、譲渡所得を計算しましょう。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事