S&P500は米国の主要産業を代表する500社で構成される株価指数です。構成銘柄の採用には時価総額や株式の流動性だけでなく業績も考慮されるため、優良銘柄が多いことも特徴のひとつです。構成銘柄は情報技術(IT)、ヘルスケア、金融、コミュニケーション・サービス、一般消費財、資本財、生活必需品、エネルギー、公益、不動産、素材の11セクターに分類され、それぞれセクター指数も算出されています。

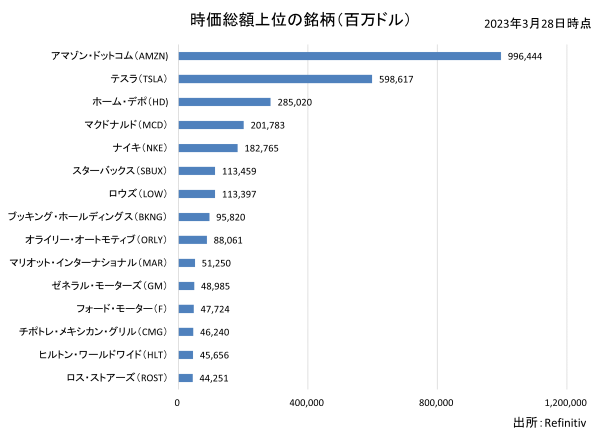

時価総額1000億ドル超が7銘柄

11に分類されるセクターのうち、今回ご紹介するのは一般消費財セクターです。構成銘柄は53で、時価総額のベストテンはアマゾン・ドット・コム(AMZN)、テスラ(TSLA)、ホーム・デポ(HD)、マクドナルド(MCD)、ナイキ(NKE)、スターバックス(SBUX)、ロウズ(LOW)、ブッキング・ホールディングス(BKNG)、TJX(TJX)、オライリー・オートモティブ(ORLY)です。

アマゾンやマクドナルド、ナイキ、スターバックスなど普段の生活に欠かすことができず、彩りをもたらすようなグローバルブランドに加え、自動車のハイエンドブランドのテスラが上位にランクされています。

また、米国人の消費生活を映し出すような小売り銘柄もずらりと並んでいます。アマゾンはもちろん、日曜大工や家のリフォームに欠かせないホーム・デポやロウズ、アパレルのディスカウント店をチェーン展開するTJXがベストテンに入っています。

特にDIY好きで知られる米国人にとって大型のホームセンターを展開するホーム・デポやロウズは強い味方で、巨大な需要を背景とする業容の拡大が業績や株価に反映されています。ホーム・デポの時価総額は日本円で約37兆6200億円とトヨタ自動車を大幅に上回り、ロウズは約15兆円でソニーグループと肩を並べます。

ちなみに企業の総収入ランキングである「フォーチューン500」で2022年版まで10年連続首位となった小売り大手、ウォルマート(WMT)は一般消費財セクターではなく、S&P500の生活必需品セクターに分類されています。食料品と雑貨の売上比率が高いのがその理由だそうです。コストコ・ホールセール(COST)も同様です。

一般消費財セクターを構成する53銘柄の中で2023年3月28日時点の時価総額が1000億ドル(約13兆2000億円)を超えるのは7銘柄に上ります。

アマゾンはクラウドサービスが稼ぎ頭

一般消費財セクターで最も時価総額が大きいのはアマゾンです。ネット通販やアマゾンプライムなどのサービスは日本人の生活にも深く浸透し、利便性を考えればアマゾンの登場前にはもう戻れないという人も多いかと思います。

2022年12月期決算の売上高の内訳で最も大きいのはオンラインストアで、全体の約43%を占めています。自前で仕入れた消費財や耐久消費財などに加え、電子書籍やゲームなどのデジタルコンテンツの販売もこの部門に組み込まれますが、デジタルコンテンツの一部はサブスクリプション(定額課金)サービスに入ります。

売上高の内訳で2番目に多いのは第三者向けの販売支援サービスで、約23%に上ります。アマゾンがネット上で販売しますが、自社で仕入れて在庫を持つ商品ではありません。アマゾンは販売手数料やフルフィルメント(受注から配送までの一連の業務)料金などをサービス内容に応じて第三者から受け取ります。

次はアマゾン・ウェブ・サービス(AWS)で売上比率は約16%です。主に法人向けにクラウドコンピューティングサービスを提供しています。アマゾンはクラウドサービスの世界最大手で、市場シェアはマイクロソフト(MSFT)やグーグルを上回っています。

そのほかの売上比率は広告サービス部門が約7%、サブスクリプションサービス部門も約7%、実店舗部門が約4%です。

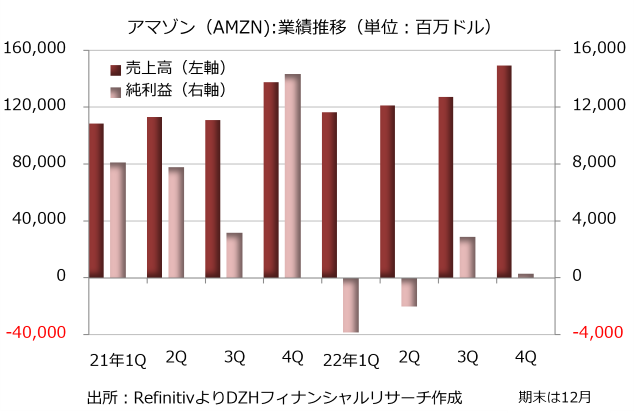

アマゾンの2022年12月期決算は売上高が前年比9.4%増の5139億8300万ドル、純損益が27億2200万ドルの赤字(前年は333億6400万ドルの黒字)でした。通期決算の最終赤字は8年ぶりです。第三者向けの販売支援サービスやAWS、広告サービスなどの善戦で売上高は伸びましたが、エネルギー費用や梱包資材などの高騰を受けて採算が悪化し、営業利益は122億4800万ドルに半減しました。

さらにナスダック市場に上場する新興の電気自動車(EV)メーカー、リビアン・オートモーティブ(RIVN)への出資では、保有株に対する評価損が膨らみ、最終損益で赤字に転落しています。リビアンはアマゾンの配送トラックなども開発、製造しています。

アマゾンが発表する部門別の業績はやや変則的で、営業利益は北米部門、国際部門、AWS部門に区分されています。2022年12月期決算ではAWS部門の売上高が前年比28.8%増の800億9600万ドル、営業利益が同23.3%増の228億4100万ドルでした。

AWSを除く北米部門は売上高が12.9%増の3158億8000万ドル、営業損益は28億4700万ドルの赤字(前年は72億7100万ドルの黒字)です。国際部門は売上高が7.7%減の1180億700万ドル、営業損益は77億4600万ドルの赤字(前年は9億2400万ドルの赤字)でした。営業損益ベースでみると、AWS部門は2016年12月期以降、7年連続で部門別の稼ぎ頭になっています。

テスラ、新車販売が大幅に増加

一般消費財セクターでの時価総額の第2位はイーロン・マスク氏率いるEVメーカーのテスラです。自動車業界のゲームチェンジャーと呼ばれるテスラは、2008年に2人乗りのスポーツカー「ロードスター」を発売して人気を集め、2012年に発売したセダンタイプの「モデルS」で本格的な自動車メーカーとしての礎を築いたと言われています。

2015年には「モデルS」をベースに開発されたスポーツ多目的車(SUV)の「モデルX」を発売します。ただ、両モデルとも最低価格が日本円で1000万円を超えており、一般庶民には手の出ない高級EVの位置づけでした。

マスク氏は価格を抑えた普及モデルの開発に取り組み、2017年にコンパクトセダン「モデル3」の発売で取り組みを結実させます。2020年には「モデル3」をベースにしたSUV「モデルY」を発売しました。

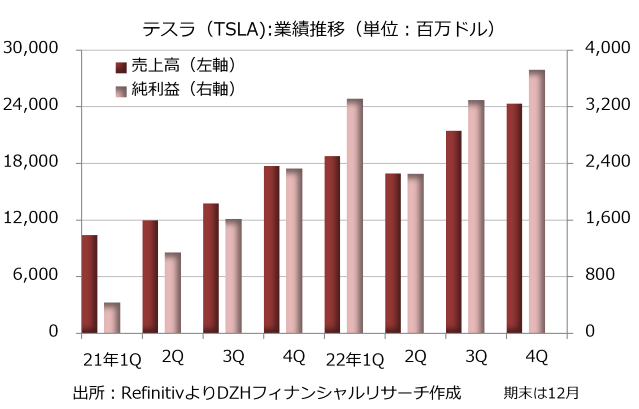

普及モデルの発売で新車販売に弾みがつき、2018年は前年の2.4倍の24万5300台、2019年は50%増の36万7500台、2020年は36%増の49万9600台、2021年は87.4%増の93万6200台となります。そして2022年は40.3%増の131万3900台と100万台の大台を軽々と越えました。

テスラの株価は2021年に上場来高値をつけ、その後は大きく調整していますが、本業では新車販売の実績を着実に積み上げ、業績も大幅に改善しています。

特に新車販売がほぼ50万台に達した2020年12月期には最終損益で初めての黒字転換を果たし、2021年12月期決算は売上高が前年比70.7%増の538億2300万ドル、純利益が7.7倍の55億1900万ドル。2022年12月期は売上高が51.4%増の814億6200万ドル、純利益が2.3倍の125億5600万ドルに達しています。

テスラは新たな取り組みを進めており、2022年12月には初の商用車となる「セミ」の納車を開始しました。「セミ」はトレーラーを牽引するトレーラーヘッドで、1回の充電で最大約800キロメートルの走行が可能です。また、ピックアップトラックの「サイバートラック」やスポーツカーの「新型ロードスター」の開発も進めており、話題に事欠かない状態が続きそうです。

ホーム・デポ、デジタル変革で先行

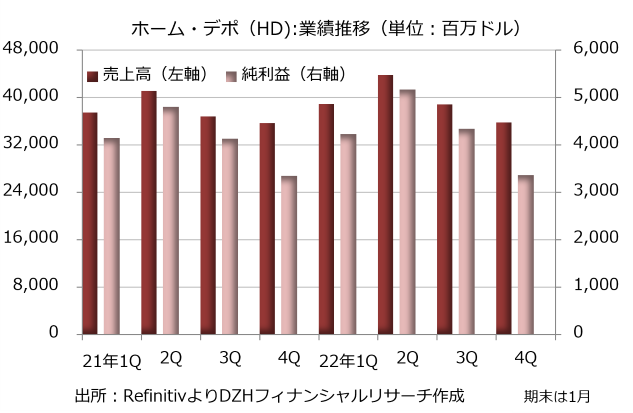

大型のホームセンターをチェーン展開するホーム・デポは、同業他社に比べてデジタルトランスフォーメーション(DX)で先行しており、効率的な店舗運営に定評があります。2023年1月期決算の営業利益率は15.3%で、競合のロウズの10.5%を大きく上回っています。

また、店舗面積1平方フィート当たりの売上高は2020年1月期に455ドルでしたが、2021年1月期に前年比19.6%増の544ドル、2022年1月期に11.2%増の605ドル、2023年1月期に3.7%増の627ドルと着実に伸びています。

2023年1月期決算は売上高が前年比4.1%増の1574億300万ドル、純利益が同4.1%増の171億500万ドルと1桁台ながら増収増益でした。

マクドナルド、23年に1900店を出店へ

マクドナルドがロシアからの完全撤退を発表したニュースは大きく取り上げられましたが、それでも100カ国以上で事業を展開しています。2022年末時点の全世界での店舗数は4万275店。このうち約95%がフランチャイズ店です。

2022年12月期決算は売上高が前年比0.2%減の231億8300万ドル、純利益が同18.1%減の61億7700万ドルでした。売上高が横ばいにとどまる中、営業費用を抑制しましたが、2021年に日本マクドナルドの持ち株を一部売却した反動などが響き、純利益が減少しています。

マクドナルドは2023年に全世界で約1900店の出店を見込んでおり、内訳は直営店が400店以上、フランチャイズ店が約1500店となっています。閉店を含めた純増数は約1500店になると想定しています。

ナイキ、22年12月-23年2月期決算は純利益11%増

ナイキが発表した2022年12月-2023年2月期決算は売上高が前年同期比14.0%増の123億9000万ドル、純利益が同11.2%減の12億4000万ドルでした。売上高は伸びましたが、在庫処分のための値引きやドル高、原材料費や物流費の高騰などが重なり、採算が悪化しました。

製品別の売上高はナイキブランドのシューズが19.7%増の79億7000万ドルと牽引し、アパレル製品は4.6%増の33億8100万ドルと堅調でした。地域別では大中華圏での売上高が7.7%減の19億9400万ドルにとどまっています。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事