米国発の動画配信サービス市場が曲がり角を迎えているようです。最大手のネットフリックス(NFLX)の会員数の伸びが鈍る中、各社の追い上げが激しくなってきました。群雄割拠の時代が始まったと言えるのかもしれません。

前回は市場全体の概況とネットフリックスの現況をお伝えしました。今回はウォルト・ディズニー(DIS)、アマゾン・ドットコム(AMZN)、ワーナー・ブラザース・ディスカバリー(WBD)、コムキャスト(CMCSA)の動画配信サービスをご紹介します。

ウォルト・ディズニー、娯楽コンテンツに強み

ウォルト・ディズニーは米国を代表するエンターテインメント企業です。事業分野はメディア&エンターテインメント部門とテーマパーク&プロダクト部門に分かれています。

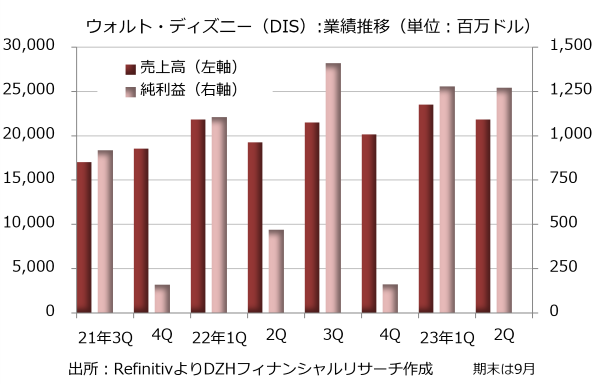

メディア&エンターテインメント部門はテレビネットワーク事業、動画配信事業、コンテンツ・ライセンス事業に分かれ、2023年1-3月期の売上高全体に対する比率はそれぞれ30%、25%、10%です。

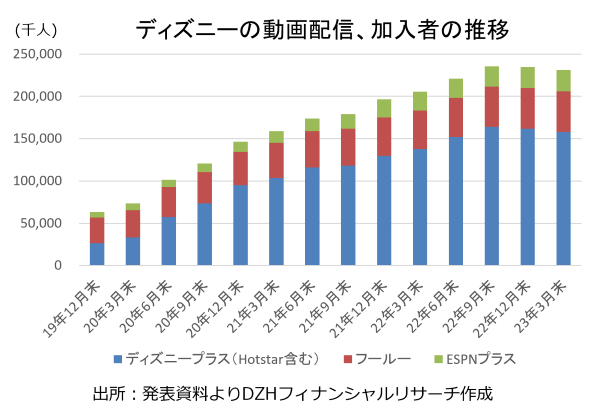

このうち動画配信事業の売上高は前年同期比12.5%増の55億1400万ドル、営業損失は6億5900万ドル(前年同期は8億8700万ドルの損失)。2023年3月末の会員数は主力の「ディズニープラス」(南アジアで提供する「ディズニープラス・ホットスター」を含む)が1億5780万人、コムキャストと共同出資で手掛ける「フールー」が4820万人、スポーツの「ESPNプラス」が2530万人です。合計数は2億3130万人と前年同期比で12.5%増えましたが、ネットフリックスの2億3250万人をわずかに下回っています。

会員1人当たりの平均月間収入は「ディズニープラス」が4.19ドル、「フールー」(配信スケジュールがあらかじめ決まっているライブTVを除く)が12.10ドル、「ESPNプラス」が5.58ドルと「フールー」を除けばネットフリックスに見劣りします。

コンテンツ費用などが重しとなり、動画配信事業は赤字から脱却できていませんが、テレビネットワーク事業の売上高が減少する中、動画配信サービスの重要性は一段と高まる見通しです。ディズニーにはマーベル、ピクサー、スター・ウォーズ、ナショナル・ジオグラフィックなど強力な映像コンテンツの援軍もあります。動画配信サービスで早期に黒字に転換できるかどうかが今後の注目ポイントです。

アマゾン・ドットコム、会員数が2億人超え

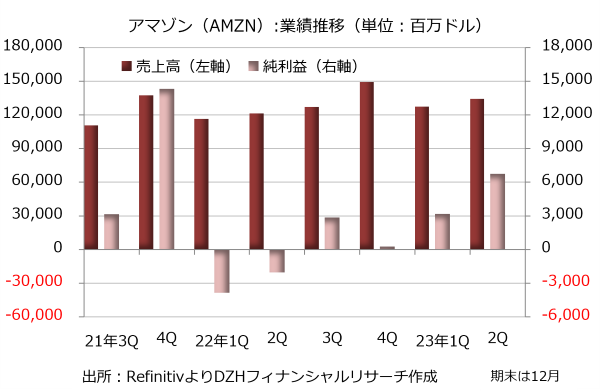

アマゾンは会員サービス「アマゾン・プライム」の会員数を定期的に発表していません。約2年前の2021年4月に公表した全世界の会員数は2億人超でした。

その直前、2021年1-3月期決算ではサブスクリプション(定額課金)サービス部門の売上高が75億8000万ドルでした。2023年1-3月期には売上高が96億5700万ドルと2021年の水準から27%増えています。アマゾンは2022年に米国や欧州で「アマゾン・プライム」の年会費を引き上げていますが、売上高の動向を見る限り、会員数が大きく減ったとは考えにくいと思います。

アマゾンはオンライン書店からスタートしており、書籍やゲームや音楽などをデジタルフォーマットにした製品もオンラインで販売しています。このため単体で購入できるデジタルコンテンツの販売はオンラインストア部門の売上高に組み込まれ、無制限で使用・視聴できるようなデジタルコンテンツはサブスクリプションサービス部門に分類される仕組みです。

「アマゾン・プライム」の会員は、オンデマンドで動画を視聴できるサービスだけでなく、ネット通販の無料配送といった特典もあり、動画配信サービスに特化した事業者とは比較しにくいかもしれません。ただ、会員数は多く、市場への影響力は大きいようです。

ワーナー・ブラザース・ディスカバリー、動画配信を一本化

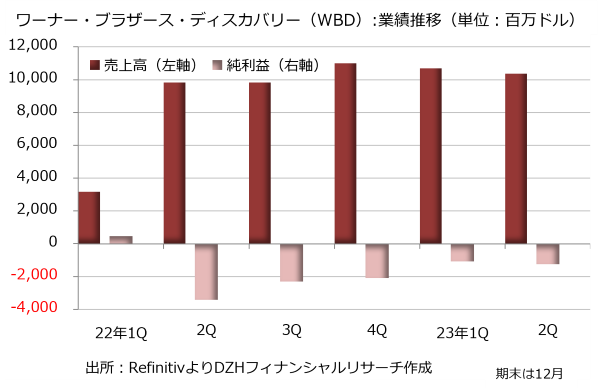

ワーナー・ブラザース・ディスカバリーは、通信大手AT&T(T)から分離したワーナーメディア事業とノンフィクション・コンテンツのディスカバリーが統合し、2022年4月に誕生しました。今年創業100周年を迎えた映画スタジオの名門であるワーナー・ブラザース・ピクチャーズをはじめ、ニュースチャンネルのCNN、ドラマチャンネルのHBOなどを傘下に置き、ウォルト・ディズニーと同様にコンテンツは豊富です。

2023年1-3月期の売上高の内訳は、映画やテレビ番組の制作や配給、配信、関連グッズの販売などを含むスタジオ部門が全体の29%を占めています。CNNを中心とするテレビネットワーク部門は多額の広告収入という強みを持ち、売上高比率は50%です。有料テレビやストリーミングを通じた動画配信事業などを合わせたDTC部門は全体の22%となります。

ストリーミングを通じた動画配信サービスは「HBO Max」と「ディスカバリープラス」、有料テレビチャンネルは「HBO」のブランドで展開してきました。3つのサービスを合わせた加入者数は2023年3月末時点で9760万人。2022年6月末の9200万人から9カ月で560万人増えており、もう一息で1億人に届きます。

「HBO Max」と「ディスカバリープラス」は合併の前からそれぞれの前身企業が手掛けてきた動画配信サービスを引き継いだものです。2023年5月にはこの2つのサービスを一本化し、「Max」の名称でサービスを始めています。まず米国でスタートし、順次海外にも広げる予定です。

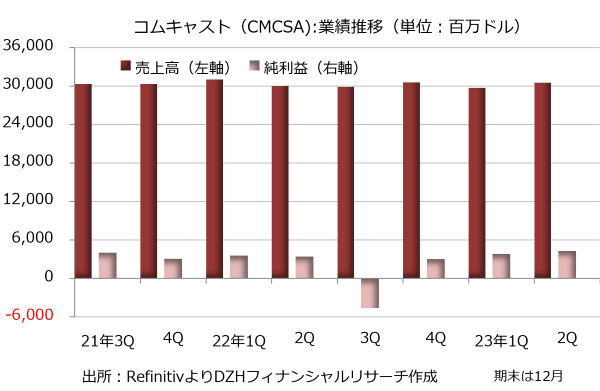

コムキャスト、さまざまな顔を持つメディア大手

コムキャストは、さまざまな顔を持っています。米国のケーブルテレビ最大手であり、テレビの3大ネットワーク「NBC」の運営会社であり、映画製作・配給の「ユニバーサル・ピクチャーズ」やテーマパーク「ユニバーサル・スタジオ」のオーナーでもあります。欧州では有料テレビの「スカイ」を展開しています。

稼ぎ頭はケーブル通信事業です。2023年1-3月期決算ではセグメントの分類方法が変わりましたが、変更前の2022年12月期決算ではケーブル通信事業の売上比率は52%、調整済みEBITDA(利払い・税引き・減価償却前利益)に占める割合は76%に達していました。

それだけに2022年7月に米国でのケーブルテレビ視聴時間が動画配信サービスに抜かれたとの調査結果に衝撃を受けたことは容易に想像できます。コムキャストの動画配信サービス「ピーコック」は後発組で、2023年3月末時点の有料会員数は2200万人にすぎませんが、ケーブルテレビ事業の苦戦が見込まれる中、それを補完する切り札としての役割が期待されそうです。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事