米年末商戦、ブラック・フライデーは好調な滑り出しだが先細りも

米年末商戦が幕を開けました。アドビ・アナリティクスによれば、感謝祭明けの金曜日にあたるブラック・フライデーのオンライン売上高は前年比7.5%増の98億ドルで、過去最大を記録しただけでなく、前年の2.3%増を大幅に上回る伸びに。ガソリン価格が11月第3週に前年比10%下落したほか、米消費者物価指数も2022年10~11月の前年同月比7%台から鈍化したため、記録更新につながったと考えられます。

サイバー・マンデーのオンライン売上高も同5.4%増の124億ドルと、過去最高を更新しました。しかし、アドビ・デジタル・インサイツのリード・アナリストであるビベク・パンデヤ氏は、年末商戦を楽観視しておらず、「消費者は戦略的となり、割引を最大限活用できる日に照準を合わせた」と説明。感謝祭明けの月曜日、サイバー・マンデーが「年内最後の裁量的支出が拡大する日となりうる」と予想した上で、「年末商戦の後半には、先細りとなる可能性が高い」と慎重な見方を打ち出しました。

消費者の財布の紐が前年より固くなったのは、明白です。アドビ・アナリティクスによれば、感謝祭やブラック・フライデーを挟んだ週をみると、後払い決済(Buy Now Pay Later、BNPL)の売上高は前年比47%増の7,900万ドル、注文数も同72%増となりました。

オンラインと既存店で明暗分かれる小売

その他のデータをみても、年末商戦は好調と言い切れません。マスターカードによれば、ブラック・フライデーの既存店売上高は前年比1%増と、前年の8%増から大幅鈍化しました。レッドブック・リサーチが調査した11月第4週(感謝祭とブラックフライデーを含む)の大規模小売店の売上高も、前年比6.3%増と2017年以来の低い伸びでした。

オンラインと既存店売上高の伸びで明暗が分かれた理由は主に3つで、①裁量的支出の余地縮小、②それに伴い消費者が価格の比較が容易なオンラインにシフト、③イスラエル・ハマスの衝突を受け広がる抗議活動で外出控え――などが挙げられます。特に①と②については、ウォルマートのダグ・マクミロン最高経営責任者(CEO)が、値下げ合戦の状況を受け「数カ月以内にデフレ入りする可能性」を指摘したことが思い出されます。

そもそも、裁量的支出の余地縮小は、①過剰貯蓄の取り崩し、②クレジットカードの延滞増加――の2つが考えられます。①の過剰貯蓄の取り崩しをみると、10月の貯蓄額(可処分所得と個人消費支出の差)は7,686億ドルと、2019年平均の1.2兆ドルを大きく下回ります。②のクレジットカードの延滞増加も、NY連銀の家計調査によれば、クレジットカードの新規の延滞(30日以上)の割合が8.01%と2011年以来で最悪という状況です。なお、自動車も7.39%と、2017年以来の水準へ上昇していました。

チャート:過剰貯蓄は取り崩し、10月の貯蓄額は2019年平均以下

チャート:クレジットカードの新規延滞の割合は2012年以来の高水準、自動車でも上昇

年末商戦はアマゾン一人勝ちか、株価も絶好調

全米小売業協会(NRF)は、今年の年末商戦売上高につき前年比3~4%増の9,573億~9,666億ドルと掲げ、過去最大の更新を見込みます。ただし、2021年の12.7%増、2022年の5.4%増から鈍化する見通しです。

チャート:米年末商戦の実績と2023年の予想

一方で、金融機関TDカウエンは、ブラック・フライデーの客足が前年比並みにとどまるとの見方から、年末商戦見通しを前年比2~3%増とし、従来の同4~5%増から下方修正しました。年末商戦がオンラインと既存店でまちまちとなれば、株価動向もそうした動きを反映しそうです。

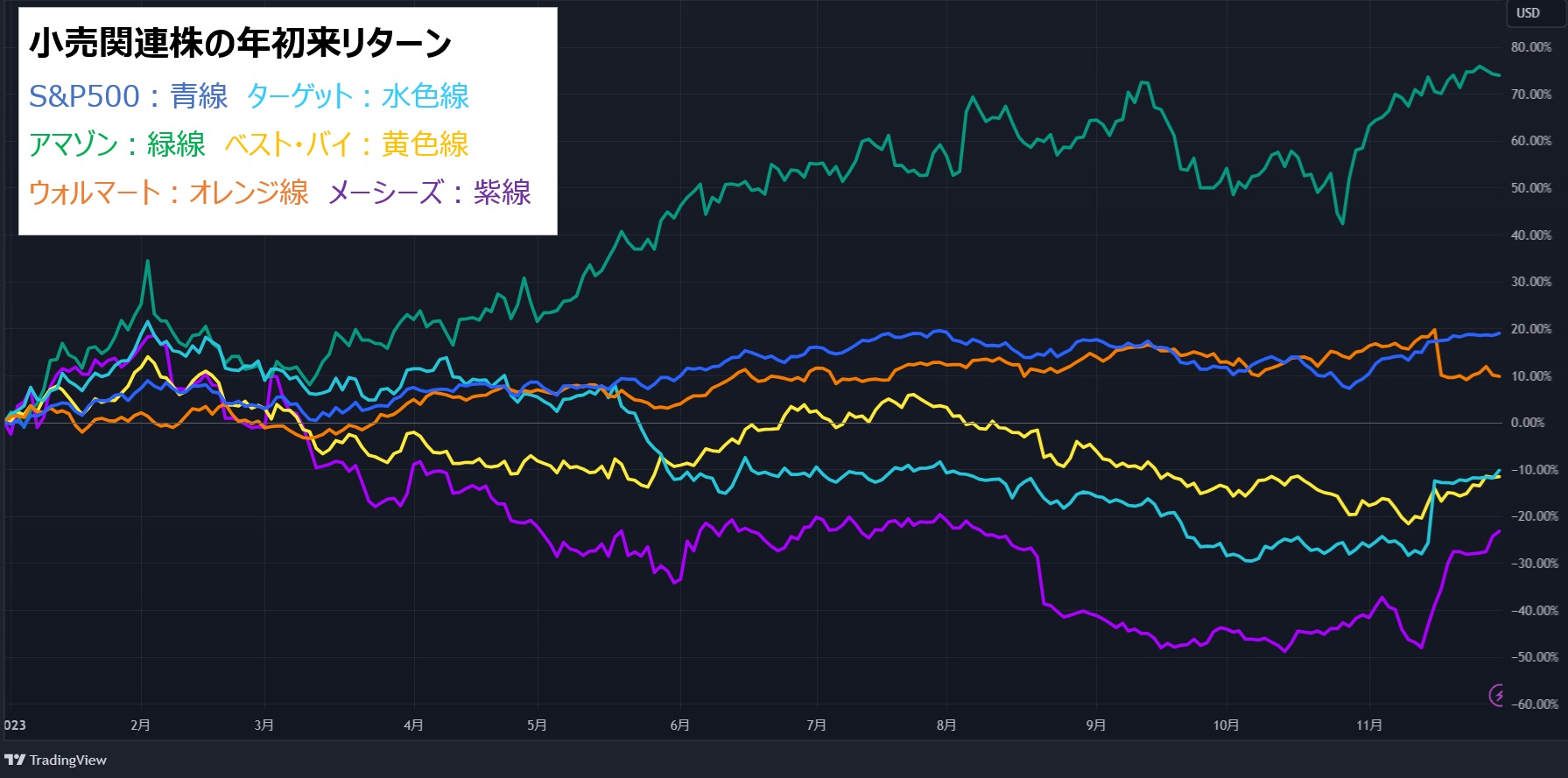

小売関連の株価をみると、オンライン小売大手アマゾンは11月末時点の年初来リターンは73.9%高と、2022年の株安と米利下げ期待を反映し73.9%高と絶好調で、S&P500の19%高を大きく上回ります。逆に、8~10月(Q3)決算で今期2回目の通期見通しを上方修正したウォルマートは9.8%高と、決算後の説明会でデフレ入り発言が効き、伸び悩み。格安百貨店大手ターゲットは10.2%安、百貨店大手メーシーズは23.2%安とさえません。Q3で通期見通しを下方修正した家電小売大手ベスト・バイも11.6%安と、裁量的支出の縮小が懸念され年末商戦を迎えながらさえません。

チャート:小売関連株、アマゾン一人勝ち

(出所:TradingView)

米株相場は12月を迎えサンタ・ラリーの期待が高まる一方、小売銘柄はアマゾン以外、上昇気流の波に取り残されそうです。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事