2023年は高配当貴族指数がS&P500を大きくアンダーパフォーム

連続で増配を続けている企業は配当貴族株と呼ばれていますが、2023年のパフォーマンスはダウ平均、S&P500、ナスダック総合の主要3指数に対して大きく見劣りしています。

S&Pダウ・ジョーンズ社によると1928年以降、株式のリターンの内、配当収入が約3分の1を占め、残りがキャピタルゲインとなっています。

S&P高配当貴族指数は、S&Pコンポジット1500指数構成銘柄のうち、少なくとも過去20年以上連続で増加を続けている高配当利回り銘柄から構成されています。

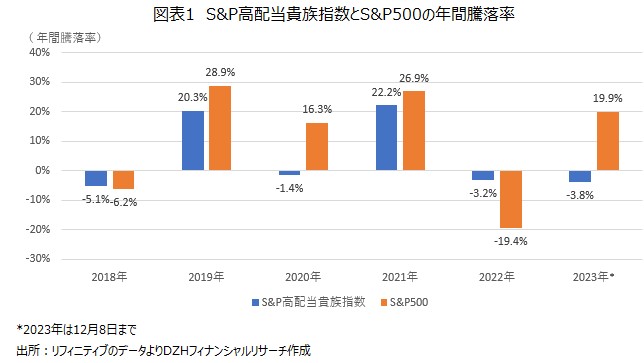

2018年から年間パフォーマンスを見ると、S&P500が年間で下落した2018年と2022年はS&P高配当貴族指数の下落率が小幅にとどまり、S&P500をアウトパフォームしましたが、2023年(12月8日まで)はS&P500が約20%高となる一方、S&P高配当貴族指数は3.8%安とマイナス圏にとどまっています。

新型コロナウイルスのパンデミックで年初に株価が急落した2020年も、S&P500が4月以降の急反発により年間で16%超上昇した一方、S&P高配当貴族指数は1.4%の下落となりました。

11月以降は高配当貴族指数の出直りが顕著

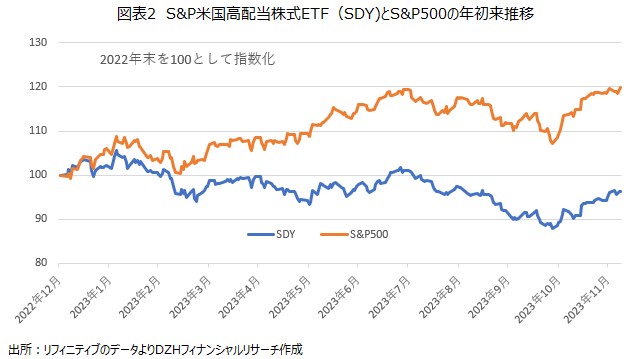

S&P高配当貴族指数を連動対象とするステートストリートが運用するSPDR S&P米国高配当株式ETF(ティッカー、SDY)の2023年のパフォーマンスを見ると、10月まではS&P500を下回るパフォーマンスが続いていましたが、足もとではS&P500と同様に反発トレンドとなっています。

2023年12月8日現在のSPDR S&P米国高配当株式ETF(SDY)のポートフォリオの特徴を見ると、組み入れ銘柄数が121銘柄(対象指数:121銘柄)、予想株価収益率(PER)が17.03倍(同:20.09倍)、予想3-5年先一株当たり利益(EPS)成長率が6.55%(同:6.55%)、株価純資産倍率(PBR)が2.87倍となっており、株価の割安と利益成長を併せ持つ性格となっています。

2024年はFRBの利下げ転換が高配当貴族指数の追い風?

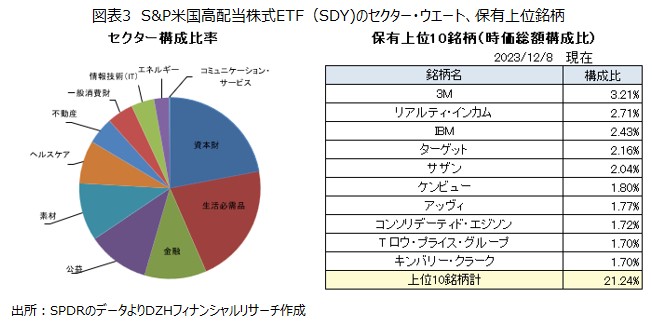

SPDR S&P米国高配当株式ETF(SDY)のポートフォリオの特徴を見ると、セクター別のウェイトは資本財が22.0%で最も高く、生活必需品21.5%、金融11.1%、公益11.0%、素材10.3%がそれに次いでいます。個別銘柄では総合化学大手のスリーエム(3M)が3.2%で保有比率トップ。

第2位が不動産REITのリアルティ・インカムの2.71%で、IBM、ターゲット。サザンが2.0-2.4%でそれに次いでいます。

保有上位10銘柄の保有比率は約21%となっています。

2023年の米国株はアップル、マイクロソフト、アルファベット、アマゾン・ドット・コム、エヌビディア、テスラ、メタのマグニフィカント 7と呼ばれるハイテク・ジャイアントが相場をけん引してきましたが、足もとの米10年債利回りの低下などを受けて高配当利回り銘柄などの復調も目立っています。

2024年には米連邦準備理事会(FRB)の利下げ転換が予想されることや、米国経済のソフトランディング期待も高まっており、連続で増配を続けることができる財務力を持つ高配当株式の出直りが今後も期待されます。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事