証券会社の特定口座には「源泉徴収あり」「無し」の2種類があります。

源泉徴収ありの口座は株や投資信託といった有価証券の売却益や配当などに対する税金が源泉徴収されます。源泉徴収無しの口座は源泉徴収されないため、確定申告が必要となることがあります。

今回は証券会社の口座の種類と、特定口座の源泉徴収「あり」「なし」の比較、それぞれメリット・デメリットなどを解説します。

一般口座・特定口座の源泉徴収「あり」「無し」の違いとは?確定申告は必要なのか

株式・投資信託などを売却し、売却代金から取得費(取得するためにかかった費用)と譲渡費用(売却するためにかった費用)を差し引き、残った部分には原則20.315%の「譲渡所得税」が課されます。

また、上場株式などの利子・配当金(大口株主等が支払を受ける配当などを除く)には 20.315%(所得税及び復興特別所得税15.315%、住民税5%)の税金がかかります。

ただし、以下の場合確定申告は不要です。

証券会社で株式や投資信託などを取引する際に、買付の際に口座を選択できます。

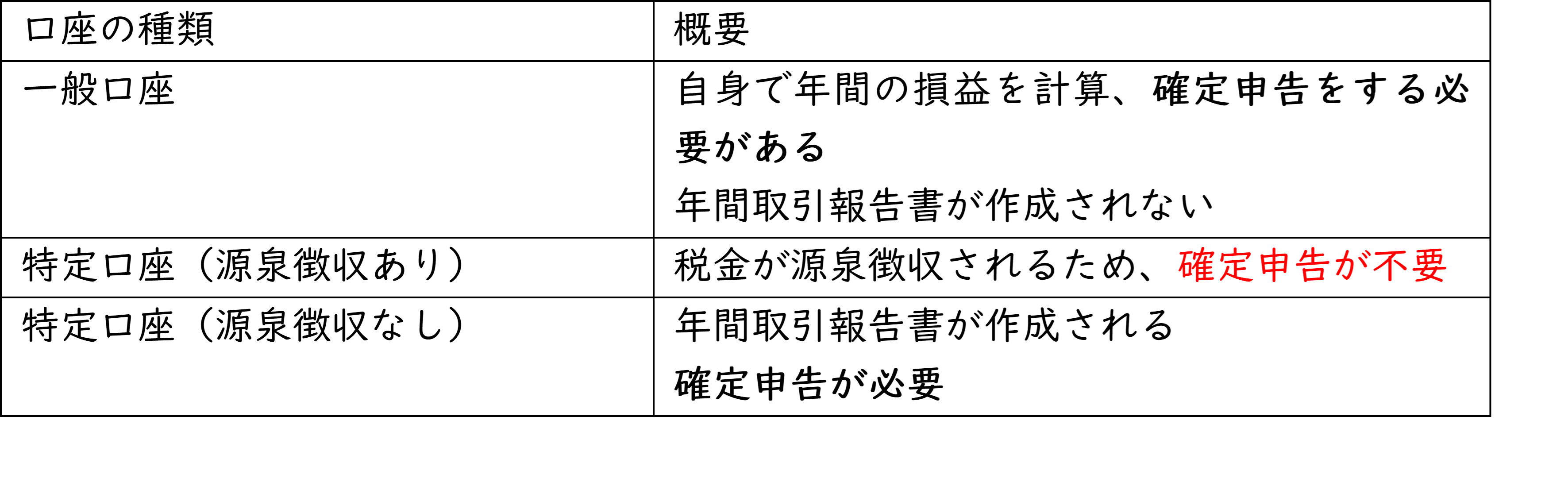

証券会社の口座の種類

証券会社の口座には「一般口座」「特定口座(源泉徴収あり)」「特定口座(源泉徴収なし)」の3種類があります。

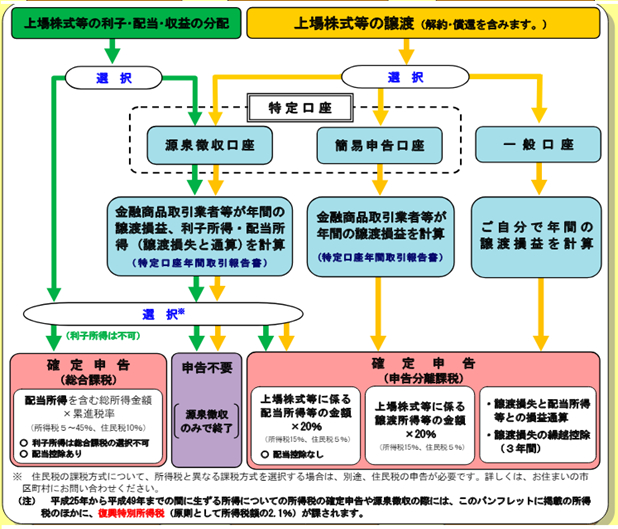

国税庁のパンフレットに掲載されている以下の図も参考にしましょう。

出典:国税庁「個人の方が上場株式等を保有・譲渡した場合の金融・証券税制について」

個人投資家の場合、多くの方は年間取引報告書が作成される特定口座を選択しますが「源泉徴収あり」「無し」のどちらが良いのでしょうか?

証券会社の特定口座「源泉徴収あり」のメリット・デメリット

メリット:確定申告が不要

メリット:確定申告を行う場合でも簡易である

メリット:他の所得に合算されず、配偶者控除や社会保険料などに影響が生じない

デメリット:多く税金を納付してしまうことがある

デメリット:譲渡損失の損益通算及び繰越控除を申請したい時には確定申告が必要

1.メリット:確定申告が不要

特定口座・源泉徴収ありは、その名の通り売却益や配当金などに対する税金が源泉徴収されますので確定申告が不要です。

ただし「譲渡損失の損益通算及び繰越控除を申請したい」という場合は確定申告が必要です。

2.メリット:確定申告を行う場合でも簡易である

確定申告を行う際には証券会社が作成する特定口座年間取引報告書を基に、確定申告書を作成します。一般口座とは異なり、自身で全て計算を行う必要はありません。

特にe-Taxで申請する方は、数字を所定の箇所に入力するだけですので確定申告が比較的簡易であるというメリットがあります。

3.メリット:他の所得に合算されず、配偶者控除や社会保険料などに影響が生じない

源泉徴収ありの口座は、口座内で源泉徴収が行われるため投資により得た所得が給与など他の所得と合算されません。

よって売却益や配当などによる所得が増えても、社会保険料に影響しないというメリットがあります。配偶者控除や扶養控除の計算の基となる所得にも合算されません。

4.デメリット:多く税金を納付してしまうことがある

例えば給与所得者で給与以外の所得が20万円以下の場合、確定申告および所得税の納付は不要です。

よって源泉徴収ありの口座にすることで、納めなくても良い所得税を納付してしまうことがあります。

ただし、給与以外の所得があり20万円以下の給与所得者は、確定申告は不要ですが住民税申告は必要です。「住民税申告が面倒で、税金を多めに取られても構わない」という方は、源泉徴収ありの口座の利用をおすすめします。

5.デメリット:譲渡損失の損益通算及び繰越控除を申請したい時には確定申告が必要

上場株式や公募投資信託・国債・地方債など(上場株式等)は、譲渡により生じた譲渡損失の金額は、確定申告により同一年分の上場株式などの利子所得・配当所得の金額と損益通算(損失と利益を相殺する)が可能です。

損益通算しても控除しきれない損失の金額については、翌年以後3年間にわたり、確定申告をすると上場株式などに係る譲渡所得等の金額・配当所得等の金額から繰越控除することができます。

損益通算・繰越控除には確定申告が必須ですので、源泉徴収ありの口座のメリット「確定申告が不要」という恩恵を受けられなくなってしまいます。

証券会社の特定口座「源泉徴収無し」のメリット・デメリット

証券会社の特定口座「源泉徴収無し」のメリットは以下の通りです。

特定口座は証券会社が特定口座年間取引報告書を作成しますので、一般口座より確定申告が簡易という特徴があります。

また、上で述べたような給与所得者で給与以外の所得が年間20万円以下でも所得税が徴収される心配はありません。

ただし給与以外の所得が生じた場合は住民税申告が必要です。

一方で、以下のようなデメリットもあります。

「源泉徴収あり」の口座とは逆で、確定申告が必要なため最終的に給与・事業所得などと合算されます。

所得金額によっては配偶者控除・扶養控除から外れてしまうことがあります。

健康保険・厚生年金などの社会保険料も所得を基に計算されますので、所得が上がると納付額も上がります。

まとめ

特定口座における泉徴収あり・無しの口座は、それぞれメリット・デメリットがありますのでこの記事を参考に比較しながら検討していきましょう。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事