ANA株を所有している人や購入を検討している人のなかには、今後の下落リスクを恐れている方もいるのではないでしょうか。

ANAホールディングスはコロナ禍の影響から脱却して、2024年3月期は過去最大の売り上げを記録しました。しかし、株価は日経平均の上昇ほど上がっておらず、低調な印象を受けるのも事実です。

そこで本記事では、ANAホールディングスの事業概要や業績を紹介しつつ、保有が危ないと言われる理由を解説します。ANA株の将来性を考えて購入するか判断したい人は、ぜひ参考にしてみてください。

ANAホールディングスの事業概要と業績や株価推移

ANAホールディングスは、日本の航空業界において最大手のグループ企業です。

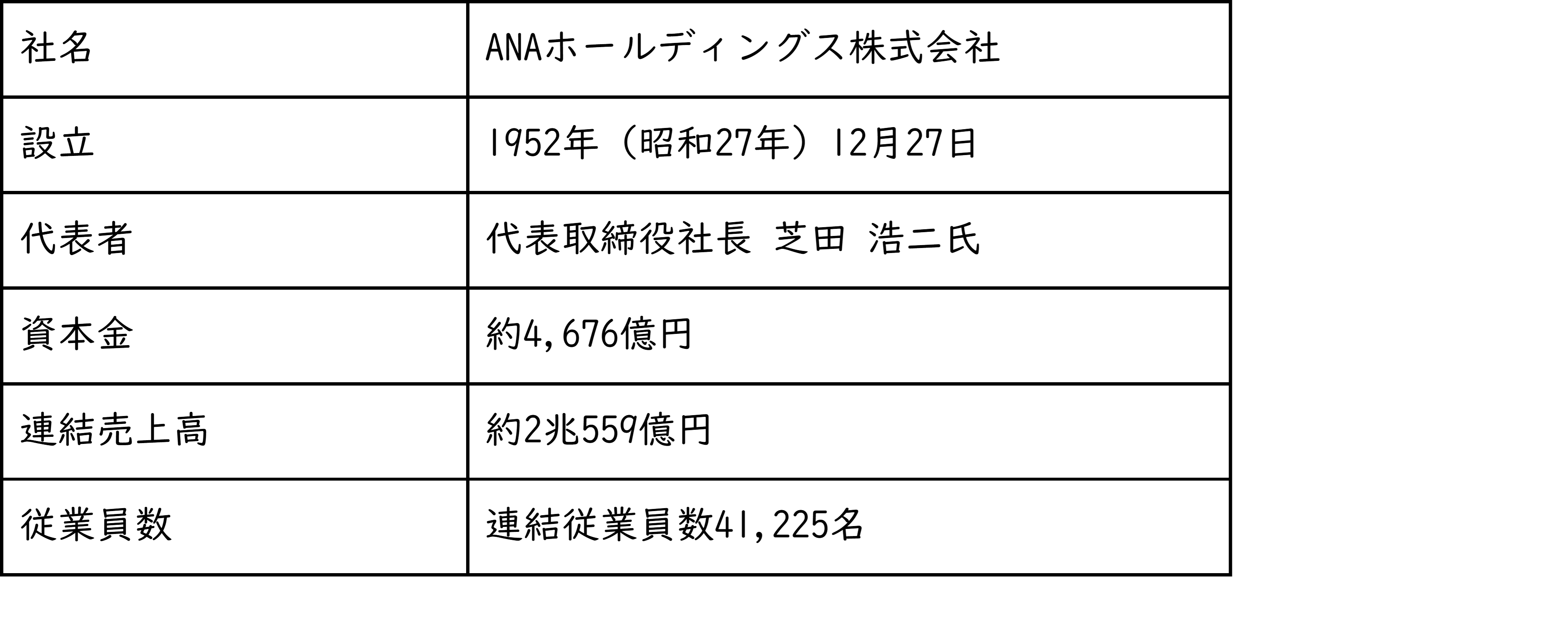

社名 ANAホールディングス株式会社

設立 1952年(昭和27年)12月27日

代表者 代表取締役社長 芝田 浩二氏

資本金 約4,676億円

連結売上高 約2兆559億円

従業員数 連結従業員数41,225名

2013年に持株会社制への移行に伴い、全日本空輸株式会社からANAホールディングス株式会社へ商号を変更しました。

グループには全日本空輸(ANA)のほか、国内線を運航するANAウィングス、アジア路線を担当するエアージャパン、LCCのピーチ・アビエーションなどがあります。

主な事業セグメントは、以下のとおりです。

2013年に持株会社制への移行に伴い、全日本空輸株式会社からANAホールディングス株式会社へ商号を変更しました。

グループには全日本空輸(ANA)のほか、国内線を運航するANAウィングス、アジア路線を担当するエアージャパン、LCCのピーチ・アビエーションなどがあります。

主な事業セグメントは、以下のとおりです。

・航空事業:国内線・国際線を合わせた航空機を用いた旅客事業

・航空関連事業:空港での地上支援や航空機の整備など運航関連サービスを提供

・旅行事業:「ANAトラベラーズ」というブランドで旅行サービスを提供

・商社事業:航空機部品の調達や、飛行機のリースや売買など

・その他事業:観光振興や地域活性化など

上記のなかでも規模がもっとも大きいのは航空事業です。売上全体の9割を占めており、航空事業の業績によって企業の利益が左右されます。

過去5年間の業績推移

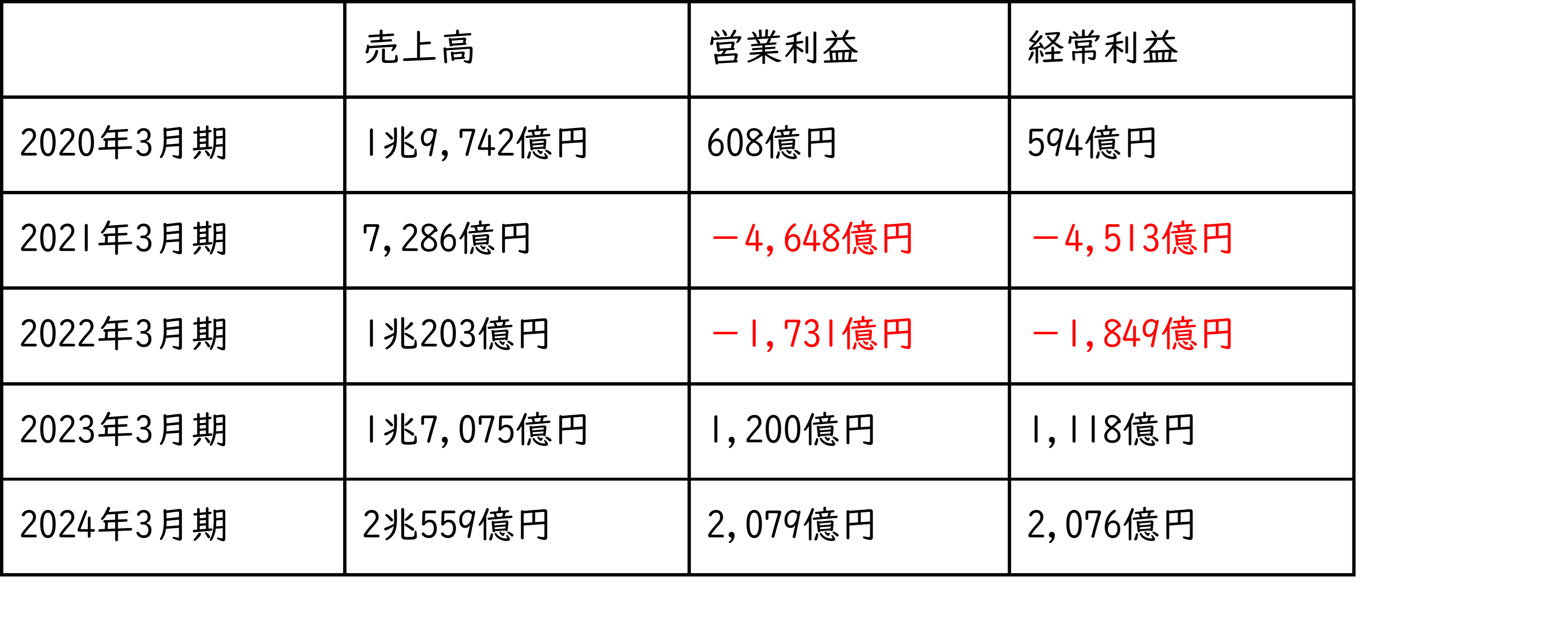

過去5年間における業績の推移は、以下のとおりです。

2021年と2022年3月期は、新型コロナウイルスの影響により国際線の利用客が減少しました。その結果、売上高が大きく下落し赤字に転落しています。

その後、新型コロナウイルスによる入国制限は緩和されていき、事業全体の売り上げは回復。2024年3月期は2019年3月期の水準に戻しています。

10年間におけるANAの株価推移

過去10年間の株価推移は、以下のとおりです。

参照:TradingView

2020年初頭に新型コロナウイルスの感染流行による外出規制を見越して、大幅に売りが先行して株価を下げる要因となりました。

その後、株価は徐々に上昇していますが、2017年の最高値までには到達していません。

ANAの配当と株主優待

ANAホールディングスは中間配当がなく、期末配当のみです。過去5年間の配当金と利回りは以下を参考にしてみてください。

・2019年3月期:75円(配当利回り1.85%)

・2020年3月期:0円

・2021年3月期:0円

・2022年3月期:0円

・2023年3月期:0円

・2024年3月期:50円(配当利回り1.56%)

業績悪化の影響により2020年~2023年は無配でしたが、2024年から経営状態回復をきっかけに再び配当が出ました。利回りが大きく高い企業ではありませんので、配当狙いで投資するのは旨みが少ないと考えます。

一方で、株主優待は100株保有したときに受け取れるANA国内線の割引券と提携グループで使えるクーポン券です。2024年9月17日時点の株価が3031円ですので、優待を受けるには最低でも30万円を準備しなければいけません。

ANA株が危ないと言われる3つの理由

ANA株の保有が危ないと言われる理由は、大きく分けると以下3つの要因が考えられます。

・コロナ禍からの回復途上と業績の不安定さ

・一部のインバウンド関連銘柄が上昇していない

・業界特有のリスク:為替と燃料費の変動

コロナ禍からの回復途上・業績の不安定さ

コロナ禍でANA株は大きく業績を下げ、そのまま株価の下落を招きました。ANAにおける売上のほとんどは航空事業でありますが、旅行客が少なくなるとダイレクトに業績へ影響します。

一時はコロナ禍によってANA株に手を出すのは危ないと投資家から囁かれていました。しかしながら、現在は新型コロナウイルスによる入国制限は緩和されているため、業績は回復しています。

一部のインバウンド関連銘柄が上昇していない

インバウンド関連銘柄が思ったより上昇していないのも、ANA株に手を出しにくい理由の1つです。

インバウンド関連銘柄とは、訪日外国人観光客の増加により業績の恩恵を受ける銘柄のことです。森トラストの試算では、2024年のインバウンドの旅行消費額が6兆9200億円の過去最高額に達すると予測しており、ANAも株価上昇が期待できます。

しかし、ANAを含めた航空業である「JAL」や「スカイマーク」も日経平均の上昇ほど株価は伸び悩みました。また、観光業やホテル事業の関連銘柄もほとんどが最高値を更新できていません。

インバウンドの恩恵ほど、株価上昇への反映が外れている印象も受けます。

業界特有のリスク:為替と燃料費の変動

業界特有のリスクとして、為替と燃料費は変動する可能性がある点も見逃せません。円安になると燃料代が高騰するため、利益を圧迫してしまうからです。

2024年6月には1ドル160円を記録し、燃料代の高騰が予測されます。ただし、円安は訪日外国人客の増加も期待できるため、インバウンド需要が見込める現在はメリットのほうが大きいかもしれません。

ANA株は本当に危ないのか?現状分析と将来性を予測

現在のANAホールディングスは、大幅な下落要因を抱えていないと考えられます。日本の観光統計データによると円安の影響を受け、2024年の訪日外国人は過去最大を記録する見込みです。

その分インバウンド関連銘柄として株価上昇が期待できますが、実際にはそれほど株高の恩恵を受けられていません。しかしながら、確実に業績は持ち直しているのも事実です。ANA株をはじめとしてJALやスカイマークなど空輸関連銘柄の株価にも注目してみて、投資家からの資金が集まるのを待ってみるのも1つの手です。

また、ANAは2025年3月に日本郵船から日本貨物航空を買収する予定であり、貨物輸送の分野でも事業を拡大しようとしています。今後の事業方針をみて長期的な株価上昇を期待するなら、今のうちにANA株を保有し続けてみるのもいいかもしれません。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事