日本の3大財閥といえば、三菱・三井・住友であることは有名ですよね。街に出れば、銀行をはじめとしてさまざまなところで目にする文字です。これらの財閥名が付く上場企業は数多くあり、マーケットでの人気も非常に高いです。ちなみに上の写真に写っている西洋館は東京丸の内にある「三菱一号館美術館」です。

3大財閥系の株を持っているだけで、なんだか自分自身も格が上がったような気になってしまう・・・といったこともあるかもしれません。財閥の詳しい歴史は割愛しますが、これらの財閥グループは私たちが生活する中で何かしらに関わっており、財閥グループなしでは日本経済が成り立たないと言っても過言ではないですね。

話は変わりますが、こういった企業グループにまとめて投資するファンドが存在します。筆者が知るところでは、日本製鉄グループ株式オープン、ソフトバンク&SBIグループ株式ファンド、トヨタグループ株式ファンドなどがあります。

ちなみに三菱グループもあり、ダイヤセレクト日本株オープンと言います。三菱をダイヤと表現しているところにこだわりを感じますよね。人気の三菱系銘柄にまとめて投資できるということで、なかなか魅力的な感じもします。今回はダイヤセレクト日本株オープンを分析して、パフォーマンスや展望について考えてみたいと思います。

ダイヤセレクト日本株オープンについて

三菱系に投資するということで、東京海上アセットマネジメントが運用を行っています。ちなみに東京海上保険は1879年に創業し、1891年に明治火災保険、1919年に三菱海上火災保険がそれぞれ設立され、1944年に3社が合併した結果、東京海上火災保険となりました。つまり東京海上は三菱系です。

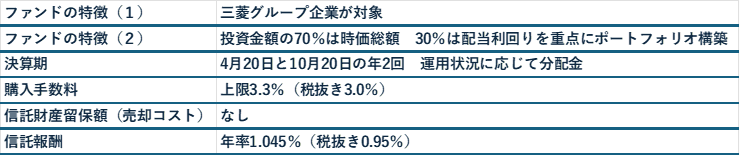

まずファンドの特徴をまとめてみました。

出所:交付目論見書を参考に作成

ファンドの特徴は上記のまとめのようになっています。まずコスト面ですが、インデックスファンドではなく、アクティブファンドなので、信託報酬はおおよそ1%と低くはありません。ただ、日本のアクティブファンドは平均的に1.5%程度の信託報酬なので、アクティブ型の中で見れば低い方といえます。購入手数料は最大で3.3%ですが、対面証券かネット証券かで購入手数料は変わるので、人によっては購入手数料がかからない場合もあります。

投資対象はご案内の通り三菱グループとなります。ただ、単純に時価総額が大きい順から並べていくというわけではなく、配当利回りも加味されているようです。三菱系は配当利回りが高い銘柄も多いですから、この辺りを考慮してくれているのは嬉しいところですね。

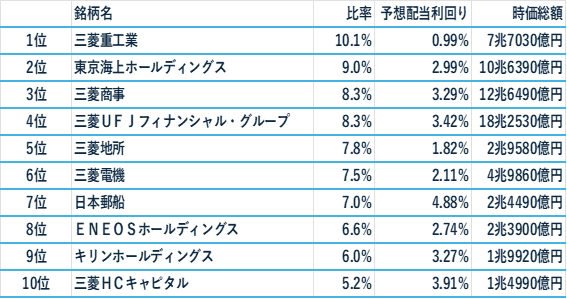

この方針を踏まえた直近の組み入れ上位10銘柄は以下の通りです。

※2024年8月分の月次レポートを参照

配当利回り・時価総額は2024年10月2日時点。

何が上位に来るかはなんとなく想像がついたかもしれませんが、最新のポートフォリオで1位に輝いたのは三菱重工業です。同社は発電プラントや防衛関連の受注が伸びており、業績も好調。今年の10月も上場来高値更新と、個人・機関問わず人気な銘柄です。

ちなみに、11位以下には三菱ケミカルグループ、三菱自動車、AGCなど12銘柄が組み入れられていますが、月次レポートでは組み入れ比率などが記載されていないため割愛します。決算時に発行される運用報告書には組み入れ銘柄の全体が書かれていますので、気になる場合はこちらをチェックしてみるとよいでしょう。

なお、ファンド全体の資産構成は直近、株式に99.2%、短期金融資産(現金同等の資産)に0.8%としているため、気になる上位10銘柄における平均配当利回りの計算はちょっとややこしくなります。今回のファンドを100万円分買ったとして、99万2000円が株式、8000円が短期金融資産となるため、99万2000円の75.8%が、上位10銘柄に投資されているということです。

これを基に計算すると75万1936円が上位10銘柄に投資されることとなります。上の表の配当利回りを使って計算すると、投資比率を考慮した10社平均の配当利回りは「2.83%」となりました。日々株価が変動するのでもちろん利回りも変わってきますが、信託報酬1.045%を除いた実質的な利回りは1.78%程度となります。

重要なことですが、ファンドが受け取った配当金は基本的に再投資されるため、投資家が直接受け取ることはできません。配当再投資分も含めた投資銘柄の値上がりなどによって基準価格が上昇したとき、その一部を分配金として投資家に還元します。組み入れ銘柄の配当利回りは、あくまでファンドの運用益を支える要素ということは押さえておきたいですね。

気になる運用実績は?

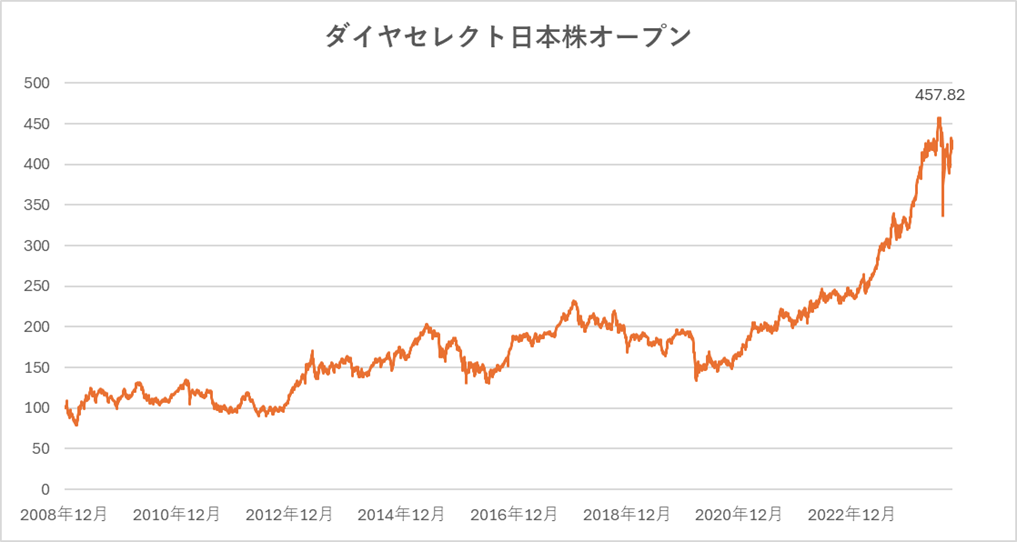

最後に運用実績を見てみようと思います。三菱グループという安定感を享受しつつ、どれだけのリターンとなっているのか、運用開始から足元までの状況を確認します。

※運用開始日(2008年12月26日)の1日前を100として指数化

指数は税引き前の分配金再投資ベース

始まったのは意外にも結構前で、運用開始からおおよそ16年が経過しています。今年最も高かったのは7月17日の457.82で、当初から見て約4.6倍となりました。ちなみに、配当込みTOPIXと比較してみると、配当込みTOPIX は2008年12月25日が1008.49ポイント、直近の高値は7月11日の4981.86ポイントでしたので、おおよそ16年で4.9倍です。

指数と比較するとちょっと負けているかもしれませんが、信託報酬が年率1%ほどかかること、TOPIXの上昇に寄与した半導体、保険、自動車、電気機器の時価総額上位がいないことなどを踏まえると、パフォーマンスはかなり良い方といえます。なお、100万円を16年で457万円にするには年率10%あればよい計算です。

個別株に投資して毎年10%のリターンを16年間続けるのはプロでも難しいので、三菱グループ限定でありながらしっかりとリターンを出せているのは好印象です。ただ、三菱グループがこけたときのダメージが大きいため、これなら絶対大丈夫!というわけではないことも忘れないようにしたいですね。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事