30万円から投資を始めるときに、何を購入すればがいいか悩んでいるのではないでしょうか。できれば手元資金を上手に使って、大きな利益が得られれば嬉しいですよね。

金融商品によっては元本を2倍・3倍と増やせますが、値下がりによって大きくマイナスになる可能性もあります。そこで元手30万円をどこまで増やしたいか考えてから、投資を始めるのがおすすめです。

本記事では目標設定の重要性や、具体的な投資先と収益の目安について解説します。

30万円から投資を始めるなら目標から逆算するのが重要

元手30万円から投資を始めるなら目標から逆算するのが重要です。投資はリスク商品であるため、リスクとリターンを比較してから購入しないと、予想以上にマイナスが出る可能性があります。

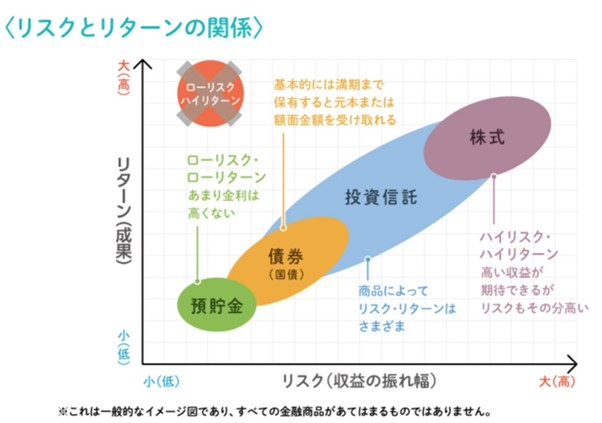

代表的な金融商品とリスクリターンの関係は、以下の画像を参考にしてみてください。

画像引用元:リスクとリターン|日本証券業協会

ハイリスクハイリターンな投資先を選ぶと、購入時の価格から2~3倍以上の収益も見込めます。しかし、値下がりによって購入価格の半分以下に落ちる可能性もあるため、事前にどの程度まで損失が出ても問題がないかシミュレーションしてみるのがおすすめです。

具体的には、以下のポイントを考慮して購入する商品を選びましょう。

・どのくらいの期間で運用を続けられるか?

・元手の30万円は減らしても問題がない金額か?

・最終的にどのくらいまで運用で増やしたいか?

30万円で購入できる3つの投資先

30万円で購入できる投資先について、リスクリターンの比率が高い順に3つの商品を解説します。

・株式投資

・投資信託

・債券投資

株式投資

株式投資とは企業が発行する株式を購入して、配当金や値上がり後の売却益によって収益を得る投資方法のことです。

たとえば、株価10,000円の株式を30株購入して1年後に12,000円まで上昇した場合は6万円の収益が見込めます。また、1株あたり年間50円の配当金を受け取れれば、毎年1,500円の安定収入が見込めるでしょう。

ただし、株価は値上がりするケースもあれば業績の悪化を受けて値下がりする可能性もあるため、購入と売却のタイミングを見極めなければいけません。

国内の他に米国株は個人投資家からも人気が高く、AmazonやAppleなど名前を聞いたことのある大企業の株式も市場に出回っています。まずは興味のある企業や仕事と関係のある業種で銘柄を探してみて、少額から投資を始めてみてはいかがでしょうか。

投資信託

投資信託とは、投資家たちが購入した資金を集めて専門家が株式や債券などを自動で買い付けて、運用してくれる金融商品のことです。初心者が個別の銘柄の値動きを予測するのは難しいため、プロが運用してくれる投資信託は手が出しやすいといえます。

投資信託のメリットは、テーマごとの商品を購入してくれれば、自動で分散投資ができる点です。個別株を購入すると1つの企業の株価が下がるとその分マイナスが増えてしまいますが、複数の企業に投資していれば値下がり幅を食い止められます。

債券投資

債券とは、国や企業などが投資家から資金を調達するために、発行する金融商品のことです。債券を購入すると、保有中に利子を受け取れ、期間の終了日に購入額が全額戻ってきます。

国が発行する債券を「国債」といい、企業が発行する債券は「社債」と呼びます。国債より社債のほうが利率は高いのが特徴です。しかし、企業の業績が悪化すると購入額が全額戻ってこない可能性があります。

また、個人向け債券は1万円から投資可能です。また社債に関してもネット証券で1口数万円から購入ができます。

30万円の投資でどの程度の利益が見込めるか?

30万円の投資でどの程度の利益が見込めるかは、金融商品によって異なるのが特徴です。株式投資の例として三菱UFJの株価推移を見ていきます。

・三菱UFJフィナンシャル・グループ(8306)

参照:Traging View

2020年ごろの1株500円で30万円分を購入していたら、今は値上がりによって1株1,500円を超えているため、元本が90万円以上になる計算です。しかし、2006年の1株1,800円付近で購入してしまったら2008年以降に大きく値下がりするので、含み損を抱えるか売却してマイナスを確定しなければいけません。

個別株式はリスクとリターンが大きく、購入・売却のタイミングによっては元本が何倍にも増えるケースもありますが、半額以下に値下がりする可能性があります。

一方で、投資信託は、購入するテーマの値動きによってリターンは大きく異なります。具体例として、日経平均株価に連動した投資結果を目指す「ニッセイ日経225インデックスファンド」の推移を見ていきます。なお、日経平均株価とは、日本経済新聞社が東京証券取引所プライム市場から選定した225銘柄で構成される平均株価のことです。

日経平均株価が1万円を割っていた2009年から5年間ほどはほとんど利益が見込めません。しかし、2016年から徐々に株価の上昇に合わせて8年間で2.5倍ほどに成長しており、過去5年間のリターン(年率)は約15%でした。

株式投資と比べて1年以内に2・3倍に上昇するのは稀ですが、市場が順調に伸びていれば安定したリターンが期待できます。

社債に関してはネット証券でも米ドル建てで利回り5%以上の銘柄も出ているため、アメリカの長期金利次第では投資信託以上に安全で安定的なリターンを得られます。もっともリスクの少ない個人向け国債の場合は、投資してもマイナスになることはありません。しかし、年率1%未満のリターンであるため、30万円分購入したときの3年後の収益は1万円未満です。

リスクを抑えてプラスの収益を出したいなら長期分散投資から始めてみる

30万円の元手資金をできる限り減らさずに資産を増やしていきたいなら、長期分散投資から始めてみるのがおすすめです。

初心者が個別株式を選択して複数買い付けるのも有効ですが、最初は少額でいいので投資信託から始めてみると投資の感覚をつかめると思います。

まずは長期的な目標から逆算してみて、どの金融商品へ投資するか考えてみてはいかがでしょうか。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事