米国の新規株式公開(IPO)市場に活気が戻ってきました。半導体設計大手の英アームが9月14日にナスダック市場に上場したのに続き、食品宅配サービスの「インスタカート」を運営するメープルベア(以下、インスタカートと称します)が9月19日にナスダック市場への上場を果たしたのです。

アームのIPOは、2021年11月に上場した電気自動車(EV)メーカーのリビアン・オートモーティブ(RIVN)以来の規模とされています。インスタカートはそこまでの規模ではありませんが、上場日の時価総額が111億ドル(約1兆6400億円)に達しています。

企業評価額が10億ドルを超える非上場のスタートアップ企業をユニコーンと呼び、インスタカートはその代表格でした。2020-21年のテック企業のIPOブームの折にはユニコーンの上場が相次ぎましたが、金融引き締めなどを背景にしばらく途絶えていました。典型的なユニコーンの米国への上場は久しぶりです。

インスタカートは2012年に創業しています。創業者はインド生まれのアプールバ・メタ氏。食品の買い物代行事業者として着実に成長し、新型コロナウイルスの流行を機に利用者が急増しました。

パンデミックに伴う外出の手控えを受けて買い物代行への需要が急拡大し、インスタカートの評価も高まりました。調査会社のCBインサイツによると、評価額は2022年に390億ドルに達しています。

ただ、その後はパンデミックの沈静化にライバルの台頭などが重なり、評価額は急落しました。CBインサイツによると、上場の約2カ月前に当たる2023年7月時点の評価額は120億ドル。約1年で評価額は3分の1に縮小しました。ただ、この評価額は上場初日の時価総額に近く、市場の評価は妥当だったと言えるのかもしれません。

ウィンウィンのビジネスモデルで小売店と提携

インスタカートは食品を中心とする買い物代行が主力事業です。ウエブサイトやアプリに提携のスーパーマーケットなどの小売店の商品を掲載し、消費者が注文する仕組みです。

ビジネスモデルとして特徴的なのは、スーパーなどの小売店がネット通販を展開しているわけではなく、インスタカートのプラットフォームに相乗りしている点です。配達もインスタカートの仕事を請け負うギグワーカー(ショッパーと呼ばれています)が手掛けます。

インスタカートのプラットフォームに注文が入った場合、ショッパーが提携の小売店を訪れて買い物を代行し、消費者に届けます。インスタカートは在庫を抱える必要はなく、小売店と消費者の双方から手数料を受け取り、ショッパーに報酬を支払う仕組みです。

こうしたビジネスモデルでは在庫を抱えるリスクをなくせる上、小売店ともウィンウィンの関係を築くことができます。卸売店やメーカーから商品を仕入れて在庫を抱えるアマゾン・ドットコム(AMZN)のようなビジネスモデルは小売店に脅威を及ぼしますが、インスタカートではオンラインの仕組みを持たない小売店にもネット通販の恩恵を享受してもらうことができるのです。

提携先はウォルマート(WMT)、コストコ(COST)、ターゲット(TGT)、セーフウェイなど全国規模でチェーン展開する大手が中心のようですが、特定の地域に店舗網を持つ小売事業者とも提携しています。

パンデミックの恩恵消失後に黒字転換

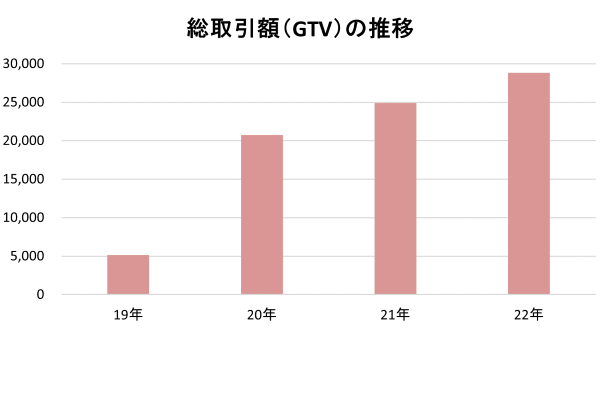

インスタカートは先述のようにパンデミックを機に急成長を遂げました。総取引額(GTV)はコロナ前の2019年に51億4400万ドルでしたが、2020年は前年の4倍に当たる207億3600万ドルに急増。2021年は前年比20%増の249億900万ドル、2022年は16%増の288億2600万ドルに伸びています。

注文数は2020年が245%増の1億7150万件、2021年が30%増の2億2340万件、2022年が18%増の2億6260万件とやはり2020年に急増しています。

GTVの増加を背景に売上高も伸びています。2020年12月期には前年の6.9倍に当たる14億7700万ドルに急拡大。2021年12月期は24.2%増の18億3400万ドル、2022年12月期は39.1%増の25億5100万ドルに達しました。

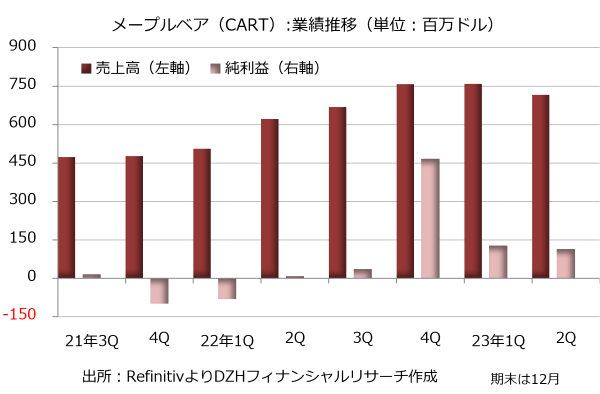

インスタカートの業績で特筆べきなのは収益性です。テック系のスタートアップ企業の中にはなかなか赤字から脱却できず、収益モデルを描ききれない企業も多いのですが、インスタカートは早くも四半期ベースの決算で黒字を続けています。

四半期ベースではパンデミックの恩恵で2020-21年に黒字を計上したケースもありましたが、こうした恩恵がほぼなくなった2022年4-6月期に再び黒字に転換すると、2023年4-6月期まで5四半期連続で黒字を計上しています。

売上高や売上原価、営業費などが安定している点が黒字計上の要因です。研究開発費は5四半期連続で1億3000万-1億4000万ドル前後と売上高に対する比率は高いのですが、吸収しています。

提携先のスーパーも潜在的なライバル

ただ、食品の小売市場という巨大なマーケットで事業を手掛けるだけにライバルは多いようです。インスタカートが上場目論見書に記載した競合は、アマゾン・ドットコム、スライブ・マーケット、ドアダッシュ(DASH)、ウーバー・イーツなど。ターゲットやウォルマートなどの小売大手も現在はインスタカートの提携先ですが、自社でネット通販のプラットフォームとデリバリーの機能を持つだけに潜在的なライバルといえそうで、実際に目論見書にも記載しています。

食品の宅配というビジネスはライバルが多いため、インスタカートは小売店や食品ブランドを持つ事業者に対する独自のサービスも提供し、収益につなげているようです。小売店向けではネット通販システムの構築やフルフィルメント(受注から配達までの一連の業務)の補助といったサービスを展開しています。

さらにスーパーなどの小売店に対し、店舗利用者の利便性を高める「コネクテッド・ストア」事業も手掛けています。センサーや画像認識機能を搭載したスマートカートの「ケーパーカート」、店内で自分のスマホで購入する商品をスキャンし、支払いを済ませられる「スキャン・アンド・ペイ」といった仕組みの提供を本格化させる方針です。

また、食品ブランドを持つ事業者に広告枠を提供する広告事業も順調に成長しています。食品ブランドにとってインスタカートのプラットフォームに広告を掲出すれば、注文につながる公算が大きく、効率は良いはずです。

食品宅配に軸足を置きつつ、小売店の需要を熟知したインスタカートだけが可能なサービスをどのように収益につなげるのか。コロナの追い風がもたらした収益基盤を糧にした取り組みが注目されそうです。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事