25.3期決算企業による上期決算発表シーズンもようやくひと段落といったところで、投資家のみなさんも少し落ち着いた気分でおられるのではないでしょうか。

それにしても今決算シーズンは今までにも増してTOB(株式公開買い付け)やMBOが多い時期でした。10月はじめから11月20日時点まででTOBを開始すると発表した企業は30社近い数となりました。今後この数はさらに増える可能性があります。

というのも、足もとでこれほどTOBが増えていることは、東証が進めている市場再編を無関係ではないからです。再編にあたり、東証は例えばプライム上場を選択した企業に対し、本来プライムの上場維持基準を満たしていない場合でもしばらくはプライム市場にいてもいいよという経過措置を適用させていました。

この経過措置が2025年3月に終了し、同時点を基準日に本来の上場維持基準が適用されることになります。経過措置終了時に基準を達成していない場合でも、1年間の改善期間が与えられますが、それでも基準を達成できなければ、監理・整理銘柄に指定され6カ月後に上場廃止となります。

上場維持基準はプライムまたはスタンダード市場で異なりますが、こうした基準を満たすために企業側は努力を重ねてきました。昨今の株主還元の強化などもこの基準が影響している面があります。しかし、タイムリミットが迫ってきていることでそれまでに基準を満たすのが難しい企業があることも事実です。

銀行や保険会社をはじめ、グループ会社や取引先などで株を持ち合う政策保有株の売却、いわゆるもち合い解消の動きが進んでいることも影響しています。ほかの株主が一斉に株を手放すのであれば、一気に取得して非公開化を進めてしまおうというケースも出てきます。

こうした要因もあり、期日に近づくにつれて上場維持よりも非公開化を選ぶ企業が増えてきているという動きがあることがTOBの増加につながっているわけです。

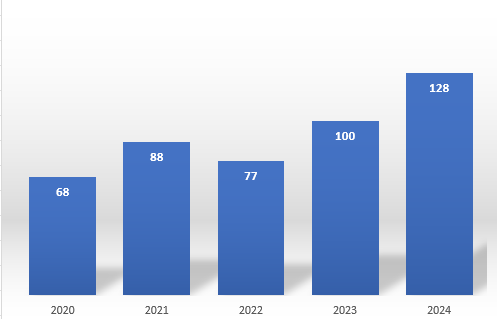

年間のTOB件数の推移( 2024年は11月20日時点まで)

EDNETに提出された公開買付届出書をもとにDZHFR算出

2024年のTOB件数は、金融庁のEDNETに提出された公開買付届出書をもとに算出した場合、11月20日時点までで128件となりました。2023年が年間で100件、2022年が77件だったことを考えると、かなりの増加数です。

ちなみに2021年が同88件、2020年が同68件となっていますが、2021年が頭一つ抜けて、数が多かったのはコロナショックの影響があったからと言われています。リーマンショック後の2008年から2009年もTOBが多く、こうしたショック時には経済環境の見通しが不透明となるなかで大きな決断を下す企業が増えるということなのかもしれません。

さて、TOBが増えるということは投資家からすればチャンスが増えるという見方もできます。通常であれば、TOB銘柄を狙って買うというのは難しいものですが、ここから2025年3月にかけて、上場維持基準を満たさない企業かつ資金に余裕がある企業や、取引先や銀行などが政策保有株を多く保有しており売却を要請されそうな企業など、TOBやMBOにつながりやすい企業を意識して選ぶことで確率を高めることができるでしょう。

一方、地方市場への重複上場を選択したり、単純に売り出しの実施にとどまったりとTOBにはつながらないケースもここまで散見されており、注意が必要です。リスクを考慮したうえで、上振れしそうな銘柄を狙ってみるのもおもしろいかもしれません。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事