iDeCoで投資可能な商品は、元本確保型(保険、定期預金)と元本変動型(投資信託)となります。

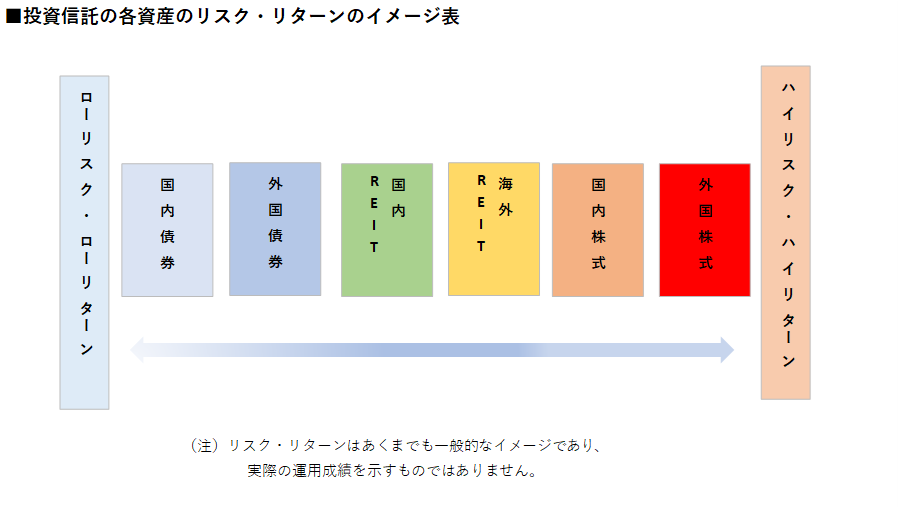

ただし、投資信託はローリスク・ローリターンからハイリスク・ハイリターンまで様々な商品があります。

今回は、「ポートフォリオ(金融商品の組み入れ)の考え方」について説明します。

若年層は株式型投資信託を中心に運用

若年層は投資信託を中心に「攻めの運用」を行い、受給開始が近づく50代や60代にかけて元本確保型の商品を中心に「守りの運用」にシフトするのが良いと考えています。

まず20代、30代の方は株式型の投資信託で積極的にリターンの獲得を目指しましょう。

受け取りまで運用期間が長く、値下がりしても十分に損失をカバーできる可能性があるからです。

国内株式型の投資信託や、米国株式を中心とした投資信託、値動きは大きいですが新興国株式を組み入れた投資信託で運用を行っても良いでしょう。

また投資信託の単価が値下がりした場合でも、積立投資ではドルコスト平均法の効果から、売り一巡後に単価が上昇すれば資産は増加しやすくなります。最初の買い付け単価を下回っていたとしても、評価損益はプラスになるケースがあります。つまり過度に下落リスクを警戒する必要はないと考えています。

それでも投資初心者や元本割れリスクに抵抗のある方は、元本確保型の商品(定期預金、保険)やローリスクの債券型投資信託で運用しつつ、株式型投資信託にも投資し成果を確認してから、全体に占める株式型投資信託の比重を高めていくのも良いかと考えています。

50代から60代にかけて守りの運用へシフト

一方、50代や60代など受け取り開始が近づくにつれ、元本確保型の商品や債券型投資信託を中心に守りの運用へシフトしていきましょう。

若年層のように受け取り期間まで余裕がある場合、投資信託の単価が下落しても戻りを試せば資産が増える傾向にあります。

一方、受け取り間近で投資信託の単価が下落している場合、受け取り資産額が減少するリスクが高まります。つまり相場の下落のダメージを受ける可能性があります。

目標とする資産額を確保した場合、債券型投資信託や元本確保型の商品に切り替え、受け取り開始時期を待って良いかと考えます。欲を出して株式型投資信託での運用を継続し資産がさらに増加するケースはありますが、単価下落に伴い資産が減少するリスクもあります。

iDeCoでは商品の入れ替え(スイッチング)のコストは基本かかりません。信託財産留保額が差し引かれる投資信託はその分のコストはかかりますが、大抵0%台ですので資産額から大きく差し引かれるわけではありません。

攻めの運用から守りの運用に切り替える際、スイッチングを上手く活用して下さい。

シミュレーション例を参考に運用イメージを

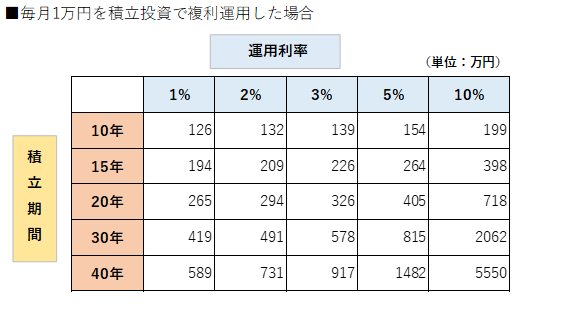

では実際に運用した場合、どの程度資産は増えるのでしょか。

以下、シミュレーションの例を示します。

【例1】毎月1万円、30年間積み立て投資を行った場合

(投資信託の内訳)国内債券型:15%、外国債券型:15%、国内株式型:35%、海外株式型:35%

各資産の期待リターンは年金積立金管理運用独立行政法人(GPIF)の新基本ポートフォリオ(2020年4月1日より適用)に基づいて計算すると、

(1)国内債券型の期待リターン:0.7%(GPIFの期待リターン)×15%(投資割合)

(2)外国債券型の期待リターン:2.6%(GPIFの期待リターン)×15%(投資割合)

(3)国内株式型の期待リターン:5.6%(GPIFの期待リターン)×35%(投資割合)

(4)海外株式型の期待リターン:7.2%(GPIFの期待リターン)×35%(投資割合)

(注)各資産の期待リターンは投資信託によって異なります。

(1)から(4)を合計した期待リターンは約5%となります。

5%を運用利率とし、30年間積み立て投資を行った場合、資産額は815万円(積立額は360万円)となります。

毎月の積立額を2万円にすれば、資産額は2倍となります。

ただし注意点としましては、運用利率に基づき複利運用を行った場合の数値となります。

あくまでも運用利率を5%とし、30年間複利運用を行った数値となり、実際投資信託で運用した場合の資産額ではありません。

投資信託の価格推移次第で資産額は変わりますし、今回の数値は投資信託の動向を加味した数値ではありません。

参考値として確認してください。

【例2】毎月1万円、10年間積み立て投資を行った場合

(投資信託の内訳)国内債券型:50%、外国債券型:40%、国内株式型:5%、海外株式型:5%

各資産の期待リターンは年金積立金管理運用独立行政法人(GPIF)の新基本ポートフォリオ(2020年4月1日より適用)に基づいて計算すると、

(1)国内債券型の期待リターン:0.7%(GPIFの期待リターン)×50%(投資割合)

(2)外国債券型の期待リターン:2.6%(GPIFの期待リターン)×40%(投資割合)

(3)国内株式型の期待リターン:5.6%(GPIFの期待リターン)×5%(投資割合)

(4)海外株式型の期待リターン:7.2%(GPIFの期待リターン)×5%(投資割合)

(注)各資産の期待リターンは投資信託によって異なります。

(1)から(4)を合計した期待リターンは2%となります。

2%を運用利率とし、10年間積み立て投資を行った場合、資産額は132万円(積立額は120万円)となります。

注意点は【例1】と同様です。

【例1】では20代、30代の若年層の運用をイメージしたものです。

運用期間が長いほど、運用利率が高いほど資産額は増加しやすいと言えます。

全体に占める株式型投資信託の比率を増加させれば、運用利率は高まります。

リスク許容度に沿って運用比率を決めて下さい。

【例2】では50代、60代の受け取り開始を間近に控えた方をイメージしたものです。

これを目安にリターンを狙いたい方はもう少し株式型投資信託の比率を高めても良いでしょう。

上記の例などを参考に、ご自身にあったポートフォリオを決定してみてください。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事