損益通算で課税対象額が減少

今回は投資信託の売却損益と収益分配金の損益通算について説明します。

損益通算とは、同一年に発生した利益から損失を差し引くことです。

利益と損失を相殺することで損失の分だけ課税対象額が減少し、税負担を軽減することができます。

例えば、上場A株式を売却した際に利益が発生した場合、利益に対し20.315%税金がかかります。一方、同一年に上場B株式で損失が発生した場合、A株式の利益からB株式の損失を差し引くことで課税対象額が減少します。

まず投資信託を売却した際、利益が発生した場合、譲渡所得として20.315%(所得税および復興特別所得税:15.315%、住民税:5%)の税金が課されます。

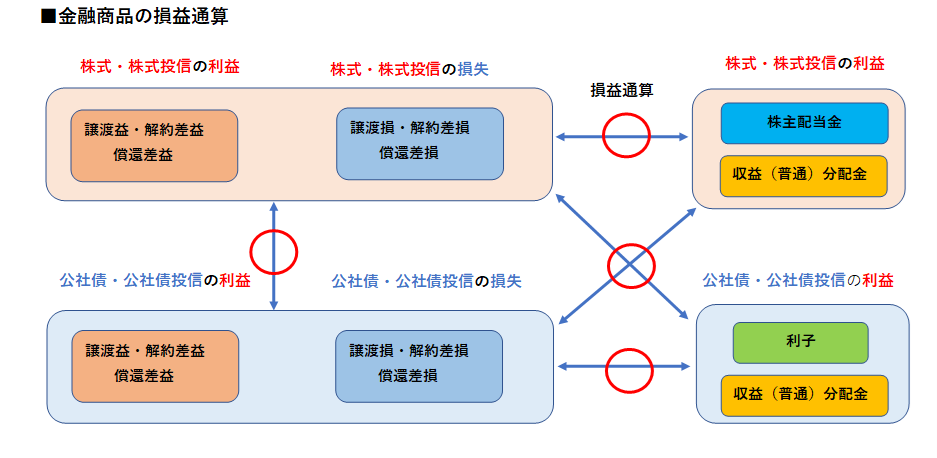

投資信託の売却損益は、普通分配金(配当所得として20.315%の税金が課税)や他の投資信託の売却損益との損益通算が可能となります。

それ以外にも、上場株式等の譲渡損益や配当金、特定公社債等(例:国債や地方債、社債)の譲渡損益や利子とも損益通算が可能となります。

投資信託の利益の損益通算パターン

投資信託の売却損益の損益通信のパターンを事例で説明します。

(1)利益が発生した場合

上場株式の損失と損益通算を行うと、課税対象額が減少し税金の負担が減少します。

(例)投資信託で利益が30万円発生した場合、同じ年に上場株式で20万円の損失が発生していた場合、

【課税対象額】投資信託の利益30万円-上場株式の譲渡損20万円=10万円

10万円×20.315%=2万315円が課税されます。

本来であれば6万945円の税金が課税されましたが、損益通算を行うことで4万630円分の税負担が軽減されます。

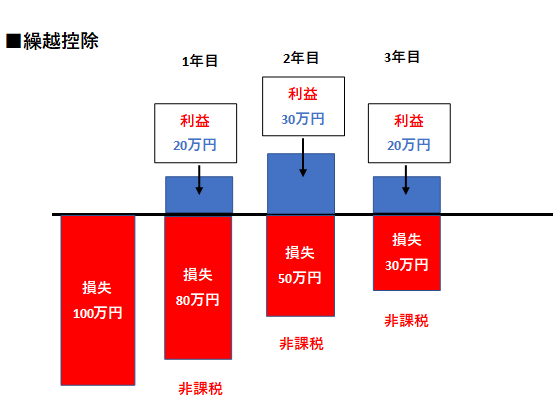

また、損益通算後に控除しきれなかった損失については、3年間の繰越控除が認められています。

ただし、その際は確定申告が必要となります。

(2)損失が発生した場合

損失が発生した場合、上場株式の譲渡益と損益通算を行うことで上場株式の譲渡益の税負担が軽減されます。

損失が20万円。上場株式の譲渡益が50万円の場合、本来であれば10万1575円の税金が課税されます。

損益通算を行うことで50万円-20万円=30万円が上場株式の譲渡益の課税対象額となります。

さらに上場株式の譲渡益は投資信託の普通分配金とも損益通算が可能となるため、さらに税負担を軽減させることができます。

例えば投資信託の普通分配金が6万円の場合、30万円-6万円=24万円が課税対象額となります。

24万円×20.315%=4万8756円の税金が課税されます。

上記のケースでは損益通算により、5万2819円分の税負担が軽減されます。

特定口座(源泉徴収コース)の選択をお勧め

損益通算を行うメリットを説明しましたが、実際に損益通算を自身で行うのは面倒だと考える投資家の方が多いと思います。

そこで金融機関(主に証券会社)で取引をする際、取引口座の種類を特定口座(源泉徴収コース)にすることをお勧めします。

源泉徴収コースを選択すれば、金融機関が口座内の投資信託や特定公社債等、上場株式等の損益通算を計算し、税金を源泉徴収・納付します。そのため、投資家は確定申告が不要となります。

取引口座の種類には特定口座(簡易申告コース)や一般口座もありますが、損益通算の計算や確定申告が面倒な方は「源泉徴収コース」を選択することをお勧めします。

実際に源泉徴収コースを選択している投資家が多いです。取引口座の特徴に関しては、次回以降に改めて説明します。

ただし複数の金融機関で取引されている方で損益通算を行う場合、確定申告を行う必要があります。譲渡損失が発生した金融機関の取引を確定申告します。

複数の金融機関で取引していれば、様々な投資に関する情報を得られます。その反面、手続きや口座の管理という観点では、1つの金融機関で取引をまとめた方がメリットはありそうです。

今回は、投資信託や株式の譲渡損益、普通分配金の損益通算の仕組みに加え、繰り越し控除について理解してください。

人気ランキング

人気ランキング

連載

連載

話題のタグ

話題のタグ

関連記事

関連記事