株式投資を行うにあたって、人それぞれ銘柄を選ぶ基準があると思います。例えば、この事業が伸びて成長しそう、株主優待が魅力、配当金がたくさんもらえる、流行りのテーマに乗っているなどが思い浮かびます。

自分の大事な資金を投じるのですから、投資銘柄を選ぶとなるとアレもコレも良くないと・・・と高い条件を求めてしまいますよね。

最近では幅広い世代で投資が浸透しつつありますが、投資専業の人はごくわずかで、若い世代の大多数は証券取引所が開いている間に仕事をしています。そのような投資家層は頻繁な売買は難しいですし、どちらかというと中長期で値上がりを待ちながら、配当金や優待をもらいたいという投資スタイルが多い印象です。

配当金はたくさんほしいけど

配当金が多いほど、その会社の株は魅力的に映りますよね。しかし、投資金額に対してあまりにも配当額が多い場合(配当利回りが異様に高い)は、買う前に一呼吸おいて、冷静に考える必要があります。

配当金は通常、企業が稼いだ利益から諸々の諸経費や税金などをすべて差し引いて、最後に残った部分(利益剰余金)から支払います。このため、利益剰余金を超える配当金を支払っている場合は、会社が身銭を切っている状態です。給料の手取りが20万円なのに、家賃21万円の物件に住んでいるようなものです。

身銭を切っている会社はほとんどありませんが、利益剰余金のほとんどを配当に回している会社はちょくちょく見受けられます。

なお、配当利回りの計算方法は↓

1株2000円の銘柄が1株当たり年間100円の配当金を出したら

100円÷2000円×100=配当利回り5%

となります。

また、配当金額が変わらなくても株価が下がれば配当利回りは上昇します。

配当金の適正水準を調べる

上述の話からすると、じゃあ配当利回りがかなり高い銘柄は全部だめなの?と思われるかもしれません。もちろん、全部が全部そうだというわけではなく、適正な範囲で配当しているかどうかを調べる方法がちゃんとあります。

純利益全額で計算しようとすると金額が大きすぎて大変ですが、会社は決算時に1株当たりの純利益(EPS)※というものを公表しています。これを使うと計算が簡単になるので見ていきましょう。

※1株当たりの純利益は、その名の通り純利益を発行している株数で割った数字です。1株当たり、これだけ利益を稼ぎましたという指標です。

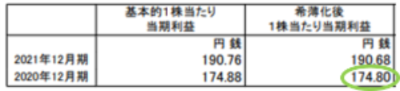

図1

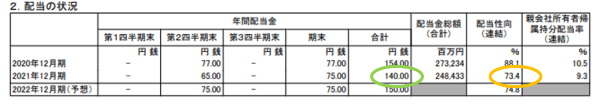

図2

※JTの2021年12月期決算短信から抜粋

上の図は、高配当で有名なJT<2914>の1株当たりの純利益(図1)と、年間配当金(図2)です。図では当期利益となっていますが、本稿では純利益とほぼ同義と考えてください。

1株当たりの純利益は174.8円なのに対し、年間配当金は140円です。支払い率を計算すると

140.0円÷174.8円×100=80.09%

となりました。この比率は配当性向といい、利益の何%を配当に回しているかが視覚的に分かります。なお、図の黄色い丸枠で囲ったところに「配当性向」とあり、諸々を調整した正確な数字が載っています。決算短信ではここを見ればよいのでわざわざ計算する必要はありませんが、仕組みを知っておくと理解が早まるでしょう。

ただ、決算短信に配当性向を記載していない会社もあるので、その場合は手計算する必要があります。(決算説明資料などに配当性向の目安を掲げているケースもあり)

この図を見ると、2021年12月期のJTの配当性向は会社発表で73.4%でした。先ほどの家賃換算で考えてみると、手取り20万円のうち14万6800円を家賃で支払っていることになります。残りの5万3200円で1カ月過ごせと言われると、かなり節約する必要がありますよね。

他社との競争がある分、従来の戦力で戦い続けるのは厳しいです。営利企業としては、残った資金はさらなる成長のために設備投資やM&A(買収と合併)などに使いたいはず。でも、その余力がないと行動できませんので、手元に残す分と配当に回す分のバランスをとることが重要になります。

結局どれぐらいが適正なのか?

配当性向は何%がよい!という明確な数値はありませんが、上場企業の配当方針では30%~40%の配当性向が多いです。配当性向の割合が変わらなくても、会社が業績を拡大させて1株当たりの純利益(EPS)が増加すれば、配当金額も増えます。

例

EPS:100円×40%=40円

110円×40%=44円

このため、事業に支障が出ない範囲で配当金を支払いつつ、成長投資にもしっかり取り組んでいる会社に投資するのがベターではないかと考えます。高配当とは言いつつも事業が行き詰って減配のリスクがあるよりかは、成長を続けて増配の期待があるほうが魅力は高まりますよね。このように、配当金額にも注目して投資銘柄を厳選したいところです。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事