投資信託の積立を「毎日」「毎週」「毎月」、どの頻度にすべきかお悩みの方は多いのではないでしょうか。

投資信託のように価額が変わる商品を、定期的に一定額買い付けることで取得価額の平準化が見込める「ドルコスト平均法」という投資手法があります。

ドルコスト平均法の理論では「毎日」に設定することでより価格を平準化できると想定されますが、実際はどうなっているのでしょうか?

今回は、長期・分散・積立投資の効果、「毎月」「毎日」で違いはあるのか、クレジットカードのつみたてNISAの注意点や積立日について解説していきます。

長期・分散・積立投資は本当に有効?

つみたてNISAや投資信託の積立投資は、長期・分散で投資することにより利益が得られる可能性が高いといわれています。

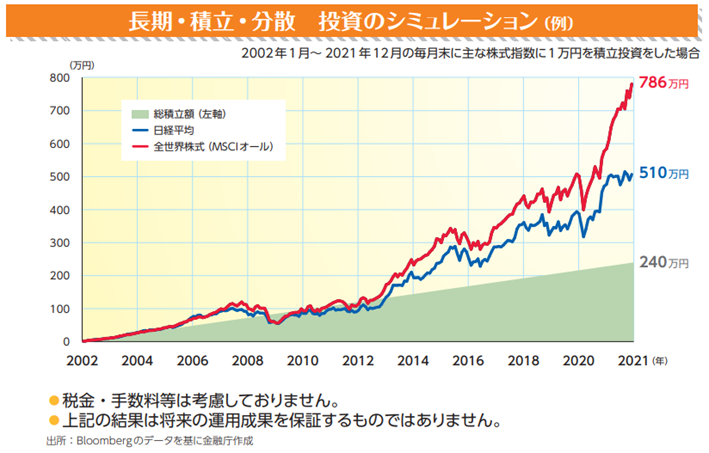

下記は2002年1月~2021年12月の毎月末に、日経平均株価などの株式指数に1万円積立投資をしたシミュレーション結果です。

出典:金融庁「考えてみませんか!? “NISA”で資産形成」

リーマンショックがあった2008年以降は元本を割れている時期もありますが、シミュレーションでは長期的にはリターンが得られる結果となっています。

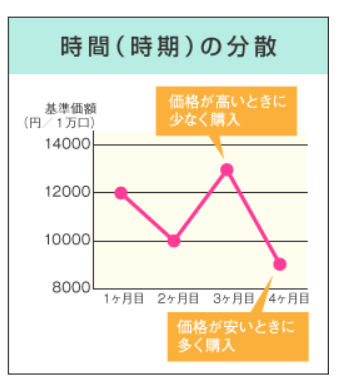

積立投資は価格が変動する商品を一定額、定期的に購入することで変動リスクの軽減が期待できます。

例えば投資信託は、定期的に購入することで基準価格が低い時に口数を多く購入でき基準価格が高い時には口数を少なく買い付けられます。結果的に、取得価額の平準化を狙うことが可能です。

この投資手法は「ドルコスト平均法」と呼ばれており、インデックス投資の基本的な考え方といわれています。

ネット証券会社では、積立を「毎日・毎週・毎月・指定日」で設定できます。

「どの日にすれば良いのか」「毎月と毎日どちらが良い?」と悩む方は多いのではないでしょうか。

積立投資は「毎日買付」と「毎月買付」で違いはあるのか

積立設定を「毎日」「毎週」「毎月」と頻度を変更することでリターンに差が生じるのでしょうか?

理論的には、「毎日」の設定にすると時間がより分散され価額をより平準化できる可能性が高くなります。

筆者はつみたてNISAを行っており、2022年は「毎月」2023年は「毎日」の設定で「eMAXIS Slim全世界株式(オール・カントリー)」を買い付けています。

2022年中旬のつみたてNISAのリターンは10%未満でしたが、2023年6月時点のリターンは20%程度です。しかし、昨年の6月は現在より相場の調子が悪く価額が低い状況だったため、「毎月」から「毎日」に変えた効果は不明です。

気持ち的には「毎月」より「毎日」の方が、価額が下がったときでも不安になることが少なくなり安心感があります。

なお、シミュレーションでは「大きな差が生じない」という結果となりました。

クレジットカードで積立をする人は要注意

ネット証券会社では、一定のクレジットカードで積立投資をするとポイントが付与されます。

ただし、ネット証券会社のクレジットカードによる投資信託の積立の買い付けやつみたてNISAは「毎月」「最大5万円」という設定が多いです。「毎日または毎週の頻度で積立投資をしたい」という方にはデメリットとなります。

また、クレジットカードでの積立は「下がったから明日は多めに買い付ける」という柔軟な投資ができない証券会社が多いです。

クレジットカードで積立投資・つみたてNISAをする予定の方は、上記の点に注意しましょう。

積立日はいつに設定すれば良い?

投資信託の買付を「毎月」にしている人は、どの日にちを積立日に設定すれば良いのでしょうか?

株式の場合は決算や権利落ち日など、価格の変動が大きくなる時期があります。

しかし投資信託はインデックス型の場合、特定の指標と連動した動きを目指しますので予測が難しく「○日とは言い切れない」という結論になります。

ただし、市場には「月初めは株価が上がり、月末は下がる」というアノマリーがあります。アノマリーとは理論的には説明できない経験則のことです。

経験則ですのであくまで参考程度であり、長期投資では大きな変化はないと思われますが気になる方は月末の設定を検討してみましょう。

積立の頻度や積立日の設定で大きな差は生じない?

10年・20年と長期に渡って投資する場合は、「毎日」「毎週」「毎月」といった頻度や積立日の設定では投資結果に大きな差が生じないと推測されます。

ただしアノマリーが気になる方は、積立日を月初めにすることは避けましょう。また、クレジットカードで積立投資・つみたてNISAをする予定の方は月1回という設定の証券会社が多いので注意しましょう。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事