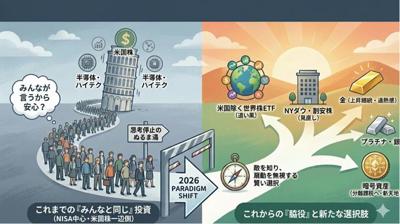

投資初心者には、一般的に投資信託の長期・分散・積み立て投資が適しているといわれています。

投資信託のインデックス型は信託報酬が安く低リスク・低リターンというメリットがありますが、株式のように指定した値段(指値)で売買できないというデメリットがあります。

「指し値で売買したい」という投資初心者におすすめの商品が東証ETFです。

東証ETFには国内だけではなく外国を対象としたインデックス型の商品があります。特定の指標と連動を目指すインデックス型であれば、初心者でもリターンが期待できます。

本記事では東証ETFの仕組みと商品の種類・メリット・デメリット、東証ETFでナスダック100を購入し1年間寝かせた体験談をお伝えしていきます。

東証ETFとは

ETFとは「Exchange Traded Funds」の頭文字をとったもので、「上場投資信託」と呼ばれています。

株価のように指値で売買できる投資信託です。

通常の投資信託は「基準価額」で売買しますが、市場が閉まってから価額に反映するまでにタイムラグが生じます。特に海外市場に投資するファンドは時差や為替レートの計算などの影響で、購入のタイミングが難しい傾向にあります。

一方でETFは上場されている市場が開いている間は、指定した価格で取引が可能です。

東京証券取引所に上場されている「東証ETF」は、日本株と同様に平日の午前9:00~11:30と午後12:30~15:00に売買ができます。

東証ETFにはどのような商品がある?

東証ETFにはどのような商品があるのでしょうか?

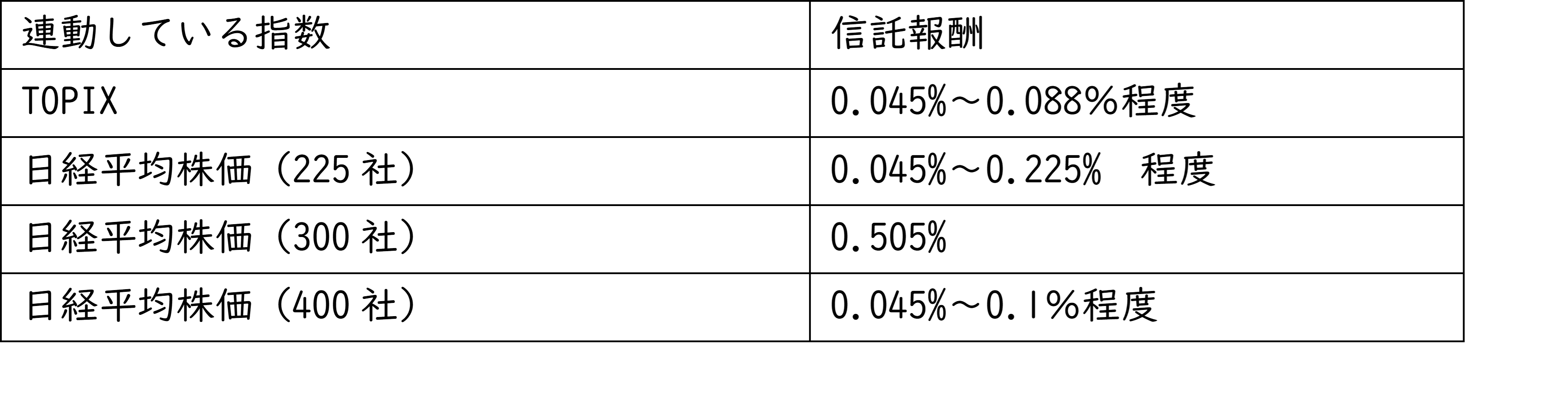

例えば、国内の市場の指数と連動を目指すタイプのETFには以下の種類があります。

国内の業種別(エネルギー・医薬品・情報通信など)、テーマ別(高配当・女性活躍指数・ESG・テックなど)のETFもあります。

外国株は中国・インド・タイ・欧州・スイス・アメリカ・ロシア・ブラジルなどが対象です。

テーマ別と新興国のETFはハイリスク・ハイリターンの商品が多いため、慎重に検討しましょう。

アメリカはダウ・S&P500・ナスダックという主要な指数に加えて、VIX短期先物指数に連動したものやS&P500配当貴族ETFもあります。信託報酬は0.0945%~0.95%程度です。

東証ETFのメリット

東証ETFは、株式のように指定した価格で売買が可能です。投資信託のようにタイムラグが生じない点がメリットです。

海外のETFは、日本時間で翌日反映されることが多いため投資信託より動きが予想しやすいでしょう。

東証ETFは利益を投資家に還元することが義務づけられていますので、分配金が出る商品が多いです。ただし、分配金を受け取らず再投資に回した方が複利効果で資産が増えていきますので、複利で運用したい人にとってはデメリットといえます。

源泉徴収ありの特定口座で海外のETFを購入せず、東証ETFを購入した場合は配当の二重課税を回避できます。

東証ETFは国内の金融商品ですので、売却益と配当金に対して20.315%の税金がかかります。海外のETFは売却益と配当金に対して20.315%(日本)加え、配当金はさらに10%(アメリカ)税金が課されます。

米国株配当金の二重課税について、詳細は下記をご参照ください。

米国株の配当は二重課税って本当?確定申告は必要なのか。2024年の税制改正も

確定申告で外国税額控除を申請することでアメリカの税金の一部が戻ってきます。

しかし、東証ETFで同じ内容の商品であれば、配当金から10%引かれることはありません。

東証ETFのデメリット

東証ETFは、投資信託より信託報酬が高めの商品が多いというデメリットがあります。

株式と同様に売買手数料がかかります。ただしネット証券会社では手数料が0円になる商品もあります。

ETFは株式と同様に、買い手と売り手の希望価格が一致しないと売買が成立しません。

よって流通量が少ないETFを購入してしまうと、希望する価格での売却が難しくなってしまいます。信託報酬が安く、出来高の多いETFを選ぶことをおすすめします。

東証ETFの体験談

ここからは筆者の東証ETFの体験談をお伝えしていきます。

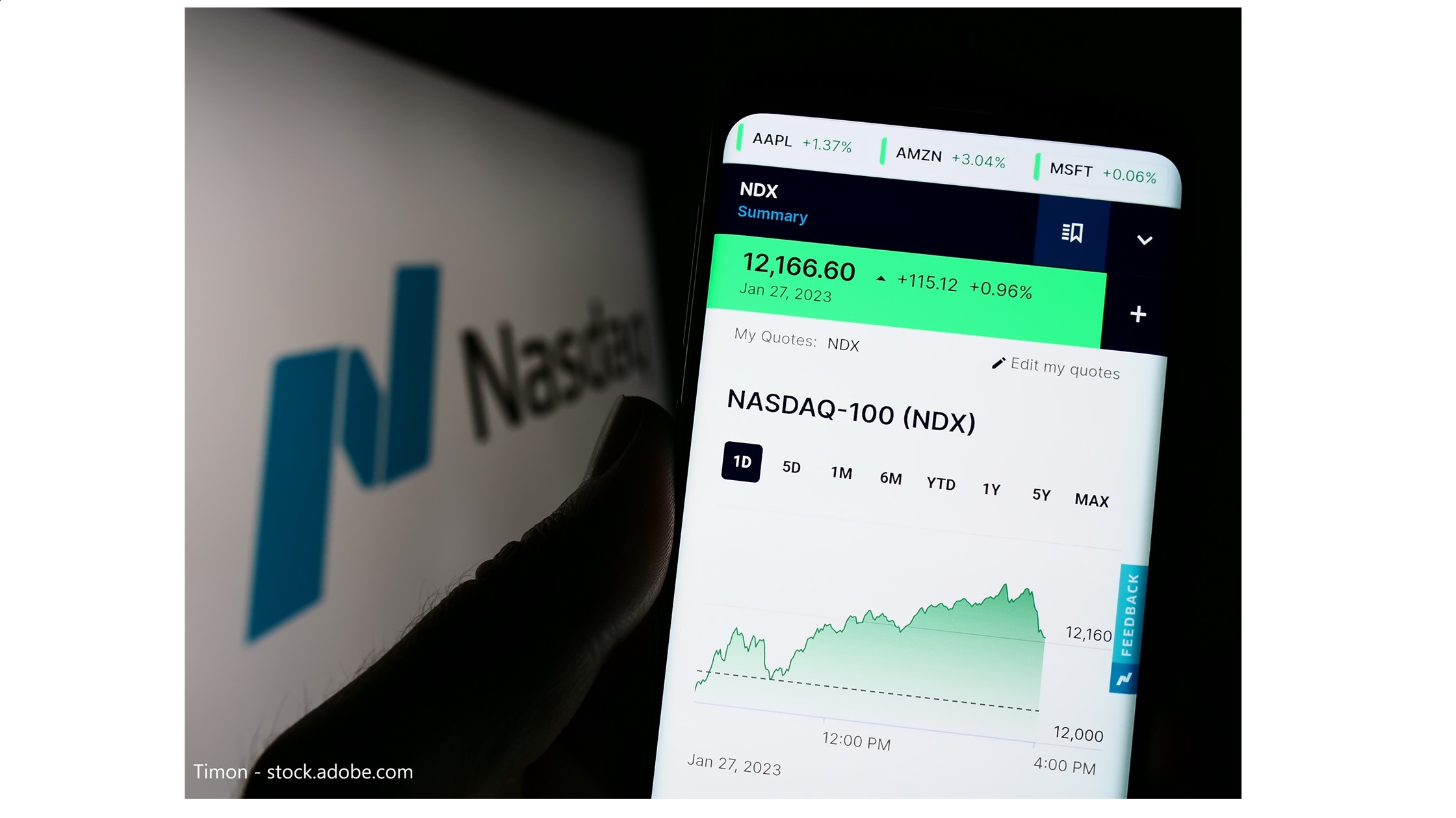

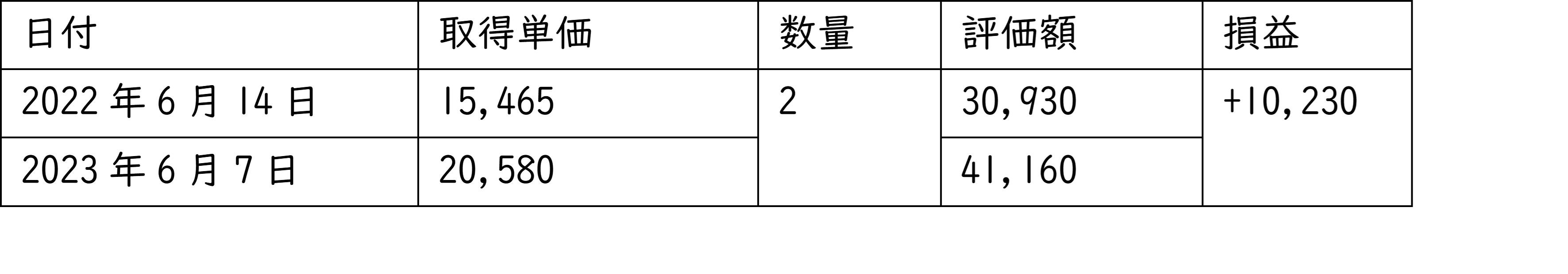

筆者は昨年6月に東証ETF「NEXT FUNDS NASDAQ100(為替ヘッジなし)連動型上場投信 (1545)」を購入しました。

1年が経ち、結果は以下のとおりです。

過去1年間の「NEXT FUNDS NASDAQ100(為替ヘッジなし)連動型上場投信 (1545)」のチャートを見ていきましょう。

上記のETFが連動を目指す「NASDAQ100」の同時期のチャートはどうなっているのでしょうか?

出典:TradingView

2022年10月あたりは連動していませんが、おおむね同じ動きをしているように見えます。

2022年9月には、137円の分配金が入金されていました。

底値では買えず「1月に買い増しすれば良かった」と思っていますが、1年で33%程度のリターンですので非常に満足しています。

インデックス型を指し値で取引したい人は東証ETFがおすすめ

東証ETFの中には新興国が投資対象・テーマ別といった高リスク・高リターンの商品もあります。名称に「東証」と付いているとつい安心してしまいますが、ファンドの詳細をよく確認した上で投資しましょう。

投資初心者で「インデックス型を指し値で売買したい」という方は、手数料を考慮しながら東証ETFを検討してみましょう。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事