古代ユダヤ人から伝わる資産分散の考え方に「財産3分法」があります。財産を現預金・不動産・有価証券に分けて所有するという考えで、FPのテキストにも掲載されています。

投資をすると総資産のうち投資に回す割合が多くなりがちですが、財産3分法を知ることによって財産の特性に合ったポートフォリオの作成が可能となります。財産3分法とは何か、金融商品の分類、財産3分法を参考にしたポートフォリオの例をお伝えしていきます。

財産3分法とは資産を「現預金」「不動産」「有価証券」に分けるという考え

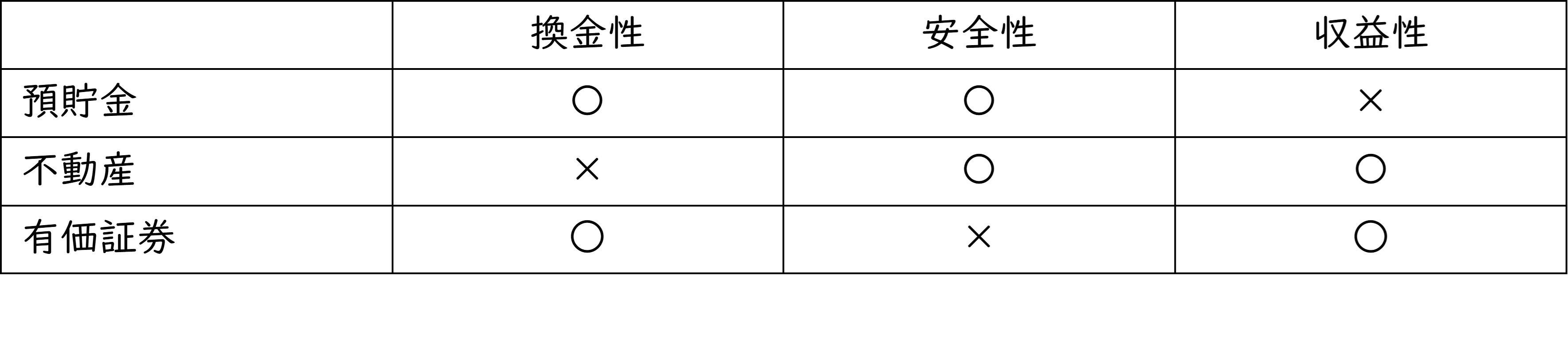

財産3分法は「財産は預貯金・有価証券・不動産の3つに分けて持った方が良い」という考えです。資産を「換金性」「安全性」「収益性」の3つの要素に分けて考えると、預貯金は換金性・安全性に優れているものの収益性は劣ります。一方で、有価証券は収益性に優れていますが、元本割れの可能性があり安全性は劣ります。

※個別の商品によって異なる可能性があります。

不動産は長期運用に強く、安定した家賃収入が期待できますがすぐ換金するのは難しい財産です。上記のうち1つの財産のみを所有すると、換金性・安全性・収益性のうち1つが劣ってしまいリスクが大きくなると言われています。

ただし、3つをバランスよく所有することで資産全体としてはリスクをおさえ効率的な運用が期待できます。よって財産3分法は資産運用をする上で知っておきたい考えとなります。

古代ユダヤとは異なり、現代ではETF・投資信託・不動産小口化商品など多数の金融商品があり、さらには株式・債券・不動産に投資する「財産3分法ファンド」も存在します。現預金・不動産・有価証券という3つと異なる組み合わせ、より多くの資産を組み合わせたポートフォリオを組むことも可能です。

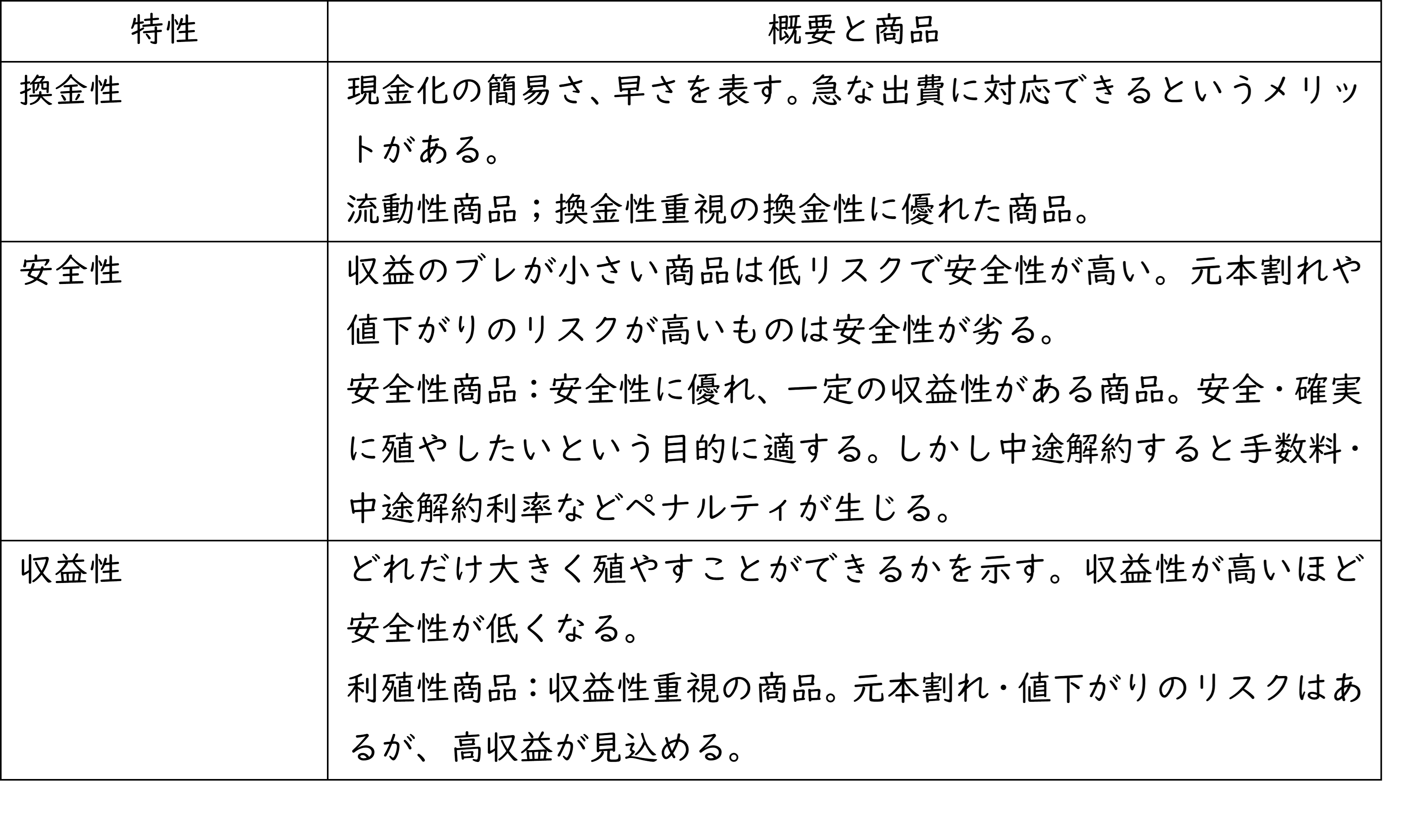

財産3分法の考え方を現代に応用するために、金融商品の3つのポイント(換金性・安全性・収益性)の詳細と分類を見ていきましょう。

金融商品の3つの特性:換金性・安全性・収益性とは?商品の分類表も

金融商品の換金性・安全性・収益性とは何か、それぞれの特性に優れた商品をまとめると以下の通りになります。

現在保有している資産又は今後購入する金融商品は、個人のマネープランにあわせて上記3つに分散させることが重要です。

流動性・安全性・利殖性商品の代表的なものを見ていきましょう。

債券は国によってリスク・リターンが異なりますので、個人向け国債のみを入れました。

不動産は確実性商品に分類されますが、エリアや資産価値・売買のタイミングなどが関わりますので一定のものに限られます。特定の不動産を1口100万円など小口化して投資家に販売する「不動産小口化商品」は、元本割れのリスクがありますので利殖性商品に分類しています。

個人向け国債や貯蓄型保険は解約せずに満期を迎えると、元本割れをせずに殖やせる安全性の高い商品です。国内・外国の株式・投資信託・REIT・金などは全て収益性重視の利殖性商品と言えるでしょう。

なお投資信託には投資対象を国内外の株式・債券・REITに分散できる「バランス型ファンド」が存在しますが、バランス型ファンドも元本割れの恐れがある商品ですので利殖性商品に分類されます。

財産3分法を基に作成したポートフォリオの例

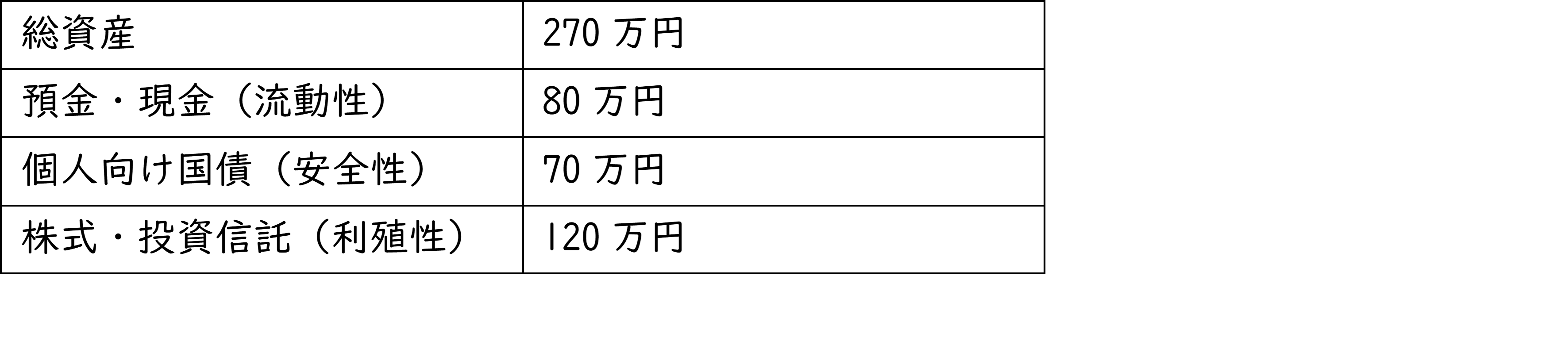

20代で単身のAさんと30代で既婚・子持ちのBさんの所有している資産を流動性・安全性・利殖性商品に分けてみましょう。

20代単身のAさんの場合

Aさんは20代で今後働いて稼げる期間が長いこと、単身世帯であることから収益性重視の株式・投資信託が占める割合が多いです。20代のうちは、損失を給与で取り戻せる可能性が高いことから収益性重視のポートフォリオでも本人が許容できれば良いと考えられます。

30代、40代と年を重ね、結婚・転職などライフイベントの変化があったときに再びポートフォリオを見直すことをおすすめします。

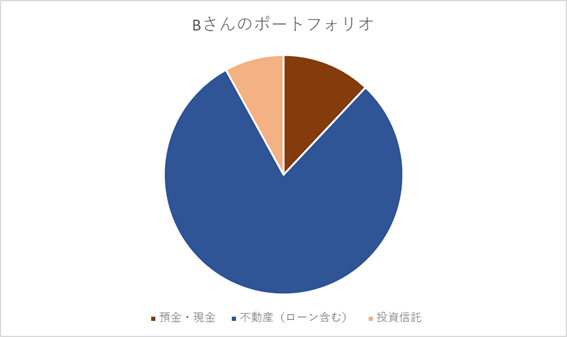

30代既婚子持ちのBさんの場合

30代のBさんはマイホームを購入したばかりで、資産のうち8割が不動産(安全性商品)になっています。子供はまだ小さいので学費を貯めるまでには時間があります。

今後資産が増えたときにはまず預金・現金(流動性商品)に回し、投資信託の購入金額も徐々に増やしていきましょう。Bさんの場合、ローン返済を最優先に余剰資金は預貯金に回し、余裕があれば投資信託の購入が望ましいと言えます。

まとめ

財産3分法という考えと金融商品の分類、ポートフォリオの例を紹介しました。

資産のバランスを考えるときにご参考になさってください。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事