今回は、投資信託の収益分配金の課税関係について説明します。

普通分配金と特別分配金によって課税は異なります。

普通分配金は収益から支払われる分配金となり、課税対象となります。

一方、個別元本(取得価格)を下回った分が特別分配金となり、非課税扱いとなります。

特別分配金は元本払戻金とも呼ばれており、「投資家自身が支払った元本の一部が払い戻された」という解釈となります。

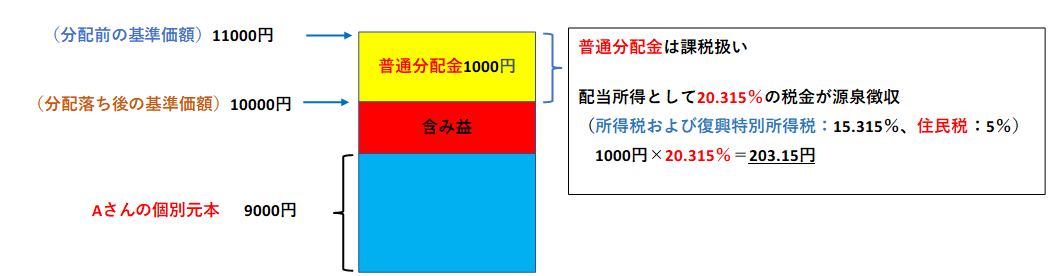

普通分配金は配当所得として課税対象

普通分配金は配当所得として、20.315%(所得税および復興特別所得税:15.315%、住民税:5%)の税金が源泉徴収されます。

■(分配落ち後の基準価額)≧(その投資家の個別元本)

→全額が普通分配金

例を挙げて説明します。

(例)Aさんの個別元本=9000円

分配前の基準価額=11000円、分配金=1000円

分配落ち後(分配金支払い後)の基準価額=10000円

※1万口当たりの金額

分配落ち後の基準価額は1口当たり10000円とAさんの個別元本(同9000円)を上回るため、分配金(同1000円)は普通分配金となります。

1口当たりの分配金1000円に対し、20.315%の約203円が課税されます。

NISA枠で投資信託の買い付け検討も

ただしNISA枠で投資信託を買い付けた場合、普通分配金でも非課税扱いとなります。

パフォーマンスが良好で基準価額の値上がりに伴う収益分配金が多い投資信託、また安定的に分配金を支払う投資信託で運用する場合、NISAで買い付ければ配当益は非課税となります。

配当所得の20.315%が課税されるか否かは大きいと思います。

NISA枠で株式を購入するのも良いと思いますが、上記に記載したような投資信託の購入を検討している場合、NISA枠の利用を検討して良いと思います。

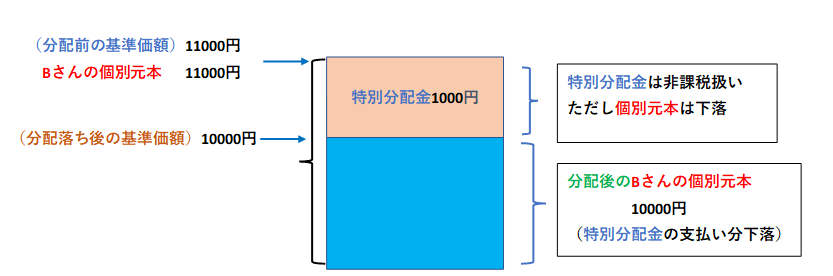

特別分配金は非課税も個別元本が下落

一方、特別分配金は非課税扱いとなります。

■(分配落ち後の基準価額)<(その投資家の個別元本)

→個別元本を上回る金額が普通分配金、個別元本を下回る金額が特別分配金

例を挙げて、説明します。

(例)Bさんの個別元本=11000円

分配前の基準価額=11000円 分配金=1000円

分配落ち後(分配金支払い後)の基準価額=10000円

※1万口当たりの金額

分配落ち後の基準価額が10000円となるため、全額が特別分配金となります。

このケースでは配当所得は課されず、全額非課税となります。

ただし認識して頂きたいのは、特別分配金は収益で得られた利益ではないことです。

元本の一部を投資家に払い戻すという仕組みであることから、「税金は課せられない」と理解してください。

「特別だから非課税」という解釈はしないでください。

個別元本の変動を把握しておこう

また特別分配金の支払い後、個別元本が下落する点を把握しておいてください。

先ほどのBさんのケースを例にしますと、個別元本が11000円でしたが、特別分配金(1000円)の支払い後は10000円まで下落します。

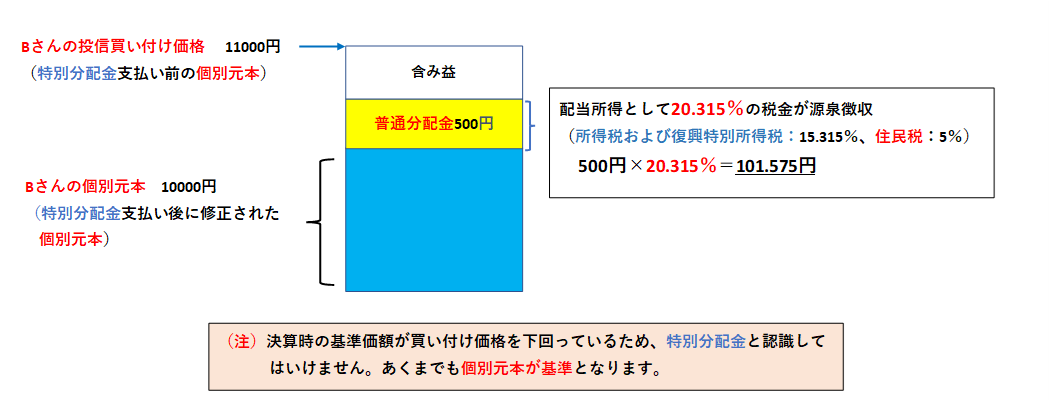

仮に次の決算時の基準価額が10500円まで上昇し、分配金が500円支払われた場合、個別元本の10000円を上回っているため、普通分配金となり課税対象となります。

ただ個人投資家の中には、最初の買い付け価格(11000円)が個別元本と認識し、それを下回っていることから「分配金(500円)は特別分配金となり、非課税扱いになる」と誤った認識をされている方がいらっしゃいます。

筆者が証券会社で個人営業に従事していた際、この点に関する質問はよく承りました。

国内株式では同じ銘柄を買い増ししない限り、買い付け価格は変動しません。

一方、投資信託では特別分配金が支払われた後、個別元本(買い付け価格)が変動します。

この点は今回説明した分配金の課税のみならず、売却益を計算する際も重要となりますので、きちんと理解しておいてください。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事