2024年の相場は半導体株一強!という感じですが、好配当・低PBR(株価純資産倍率)株も堅調に推移しています。低PBRと言えばここ1年で大きな投資テーマとなりました。東証がPBR1倍割れの改善を求めたこともあり、該当する各社が動き出しています。配当方針など資本政策の見直しが増えてきたのも、その影響が大きいでしょう。

昨年はそれに関連するETF(上場投資信託)も運用が開始され、半年近くが経ちました。今回は現在の相場の盛り上がりを受けて運用はどのようになっているのか、見ていこうと思います。過去の記事でも取り上げているので、よろしければご覧ください。

今はどうなっている?

今回取り上げるのは、シンプレクスアセットマネジメントが運用するアクティブETFであるPBR1倍割れ解消推進ETF(2080)、政策保有解消推進ETF(2081)、投資家経営者一心同体ETF(2082)の3本です。ド直球なファンド名から、当時マーケットでも話題となりました。

3本のETFについて簡単に説明すると

PBR1倍割れ解消推進ETF(2080)

原則としてPBR(株価純資産倍率)1倍割れを放置する企業にエンゲージメント活動を行う。組み入れ銘柄数は500銘柄以上。組み入れ上位は三菱UFJフィナンシャル・グループや本田技研工業など(2024年3月5日時点)。

政策保有解消推進ETF(2081)

原則として過大な政策保有株式を長期間放置している企業にエンゲージメント活動を行う。組み入れ銘柄数は250銘柄程度。組み入れ上位は東京エレクトロンやトヨタ自動車など(2024年3月5日時点)。

投資家経営者一心同体ETF(2082)

経営陣が自社株を一定以上保有する企業(経営者と株主が一心同体になって経営が行われている企業群)を投資対象とする。組み入れ銘柄数は200銘柄程度。組み入れ上位はディスコやカプコンなど(2024年3月5日時点)。

このような運用方針・運用状況となっています。アクティブとはいっても、組み入れ銘柄数がかなり多い印象ですね。ただ、組み入れ上位銘柄の影響が大きく、下位の銘柄の影響は非常に小さい構成です。このため、基準価格に影響する銘柄数は思ったほど多くないと考えられます。

肝心の運用成績は

ファンド名からは思わず投資したくなるような魅力を感じますが、現在の運用成績はどのようになっているのでしょうか。基準価格を見ると以下の通り。

PBR1倍割れ解消推進ETF 1137円

政策保有解消推進ETF 1174円

投資家経営者一心同体ETF 1040円

※24年3月4日終値

3つすべて運用開始時は1口1000円で始まっているので、当初と比べてプラスです。実績にはややばらつきがありますね。

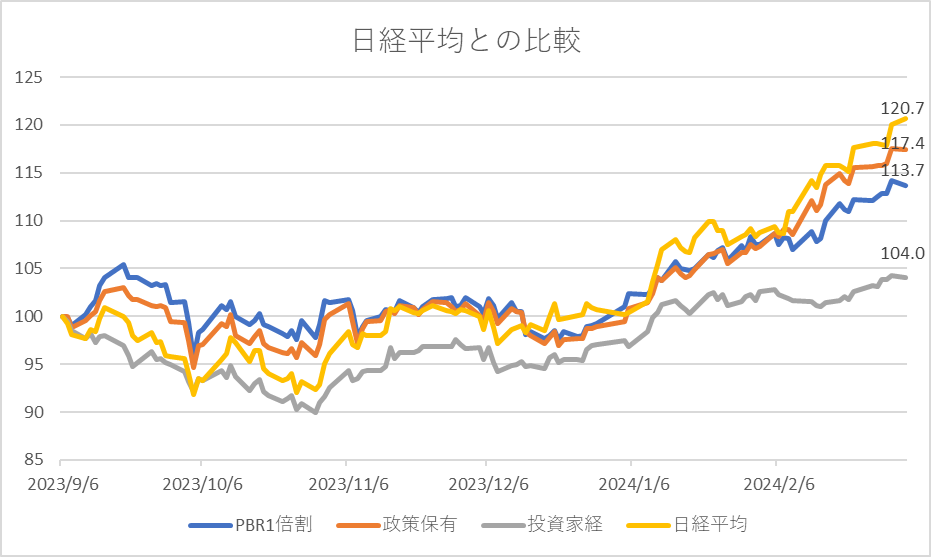

ちなみに、日経平均とのパフォーマンスを比較してみるとこのように

※2023年9月6日を100として指数化 期間:23年9月7日~24年3月4日

日経平均に対する半導体株の影響が大きいこともあってか、各ETFのパフォーマンスは日経平均を下回る実績となっています。とはいっても、PBR1倍割れ解消推進ETFと政策保有解消推進ETFはしっかり上昇しているので、今後の展開に期待したいところです。

投資家経営者一心同体ETFは伸び悩んでいますが、ニデック<6594.T>やゼンショーホールディングス<7550.T>など、今年の値動きがさえない銘柄が上位に入っており、相対的にパフォーマンスが低い要因になっている考えられます。一方、半導体株ではない銘柄が買われてきたときに巻き返しが期待できるので、今後のパフォーマンスには要注目です。

企業改革は進行中

昨今注目されているPBR改善だけでなく、企業による改革は進み始めています。このごろは政策保有株式を縮減する動きが活発になってきており、大株主による株式の売り出しがかつてないほどに増えています。一朝一夕でどうにかなるものではなく、上場企業全体の改革が終わるまでには年単位の時間がかかるでしょう。

ちなみに、シンプレクスの説明では議決権行使などのエンゲージメント活動を行うとのことです。単に株を持つだけでなく直接アプローチもかけるので、これらETFの値動きだけでなく、組み入れる銘柄がどのようなアクションを起こすのかにも注目したいですね。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事