生命保険による保障は大切なものです。医療保険・終身保険・学資保険と、可能であれば提供されているすべての保険に加入したいもの。

それができないのは保険料負担です。食費も交際費も住居費も切り詰めてまで保険料を支払うのは、現在の支出のリスクの管理としてバランスが取れているとはいえません(実際に必要以上の保険に加入している人は多く見受けられますが)。

同じことは、三大疾病でもある「がん」についてもいえます。

3人に1人ががんになる、という言葉の意味

統計上、一生涯においてがんは確かに3人に1人の割合で罹患します。がんの主な治療に使われる先進医療は公的保険の対象ではないため、民間保険による保障は大切です。

ただ、この時に考えなくてはならないのは「何歳まで生きたら3人に1人ががんになるのか」という視点と、「がんになるリスクは年齢にかかわらず同一なのか」という点です。

(1)3人に1人がんになる前に他の病気のリスクがある

三大疾病にはがんのほかにも脳疾患と心臓疾患が定義されています。もちろん、これ以外にも様々な病気のリスクがあります。

がんに特化して考えるだけでなく、他の様々な病気に対しても同様にリスクを考えるべきです。これはがん保険に加入するか、医療保険に加入するかの考え方に対して強く影響します。がんに特化したがん保険に保険料をかけるなら、全体をカバーする医療保険が良いという専門家も存在します。

そもそも生命保険ではなく、公的保障に預貯金を加えて、何にでも使えるお金の方が良いのではないか、極論すると生命保険は必要ないと考える分析も一定数支持されています。

(2)がんになるリスクは年齢に関わらず同一なのか

厚生労働省から発表されている平均寿命は男性81.64歳、女性87.74歳で、人生100年時代という言葉が的確な長寿国になりました。この年齢まで生きて3人に1人ががんになるのか、いわゆる現役世代といわれる60歳までに3人に1人なのかによって、がん保険の必要性は大きく変わります。

資産も確率していない若年層(20代・30代を中心)は、がん保険よりも資産形成に力点を置いた方がいいという考え方です。特にこの世代には住宅購入によるローンの返済や教育費、子どもを含めた生活費と多岐に渡るため、必要性の高くはない保険に支払う保険料は可能な限り控えたいものです。

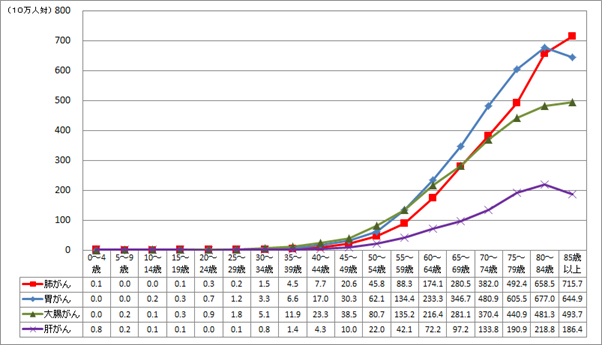

(男性)

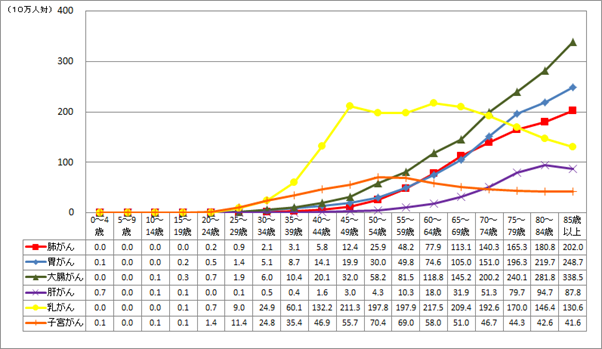

出典:東京都福祉保健局「がんの罹患率」2017年(以下女性も同様)

(女性)

自分にとってのがんのリスクを顕在化し加入する保険を決める

ではどうすればいいのでしょうか。お勧めは全体論ではなく、自分にとってのがんのリスクはどれくらいかを想定し、がん保険のニーズを考えることです。

(1)遺伝

がんという病気は遺伝が深く関わっている、とされています。筆者は医療関係ではないのでより詳しい説明は控えますが、自分の両親や親族にがんの罹患者がいるのであれば、がん保険への加入は優先して考えた方がいいでしょう。

(2)生活習慣

飲酒・煙草・労働環境など、がんのリスクが高い生活習慣の方は、がん保険への加入を考えるべきです。ストレスの強さも含まれます。本来は保険保障ではなく生活習慣自体の改善を考えるべきですが、仕事関係などはそう簡単に対応できないのも事実です。がん保険によって何かあっても金銭的な負担増は大丈夫と考えれば、心理的なストレス緩和にも繋がります。

(3)健康診断や人間ドックで指摘されても、あまり気にしないタイプ

最後は意外ですが、定期的な身体のチェックで再検査や生活環境への留意が指摘されても、それほど気にしないタイプです。30代や40代の現役世代は毎日の仕事が忙しいこともあり、再検査の指示を受けても積極的に対応しない人もいます。

その一方ではじめからPET検診などのオプション検査を駆使して病気リスクを摘み取るタイプもいます。コストパフォーマンスとしては、病気リスクを摘み取る方が効果的です。

再検査やオプション口座は費用が膨らんでも2万円から3万円です。対するがん保険は数千円を長期間にわたって支払っていくため、月々の保険料よりも年に1-2度の健康保険の方が圧倒的に安く済みます。

もちろん健康保険を受けたから絶対にがんに罹患しないというものではありませんが、進行度の低いがんなども検査できるため、お勧めです。健康保険や会社の補助などにより大幅に受診料を削減することもできますので、書類などを受け取った記憶がある方は確認してみましょう。

とてもインパクトの強い「3人に1人ががんで亡くなる」というニュースですが、自分にとってどれだけのリスクなのかを客観的に検討し、リスクを見定めていくことが大切です。結論としてがん保険への加入をすべきと判断した場合は、本格的に加入を検討しましょう。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事