「30代になったけど、まったく貯金ができていない」と悩んでいる方は多くいます。実は30代の全世帯のうち26.7%は、十分な貯蓄を持っていないことがわかりました。

そこで本記事ではデータをもとに30代の貯金額を紹介しつつ、今からできる対処法を解説します。貯金を増やせず焦っている方は、ぜひ参考にしてみてください。

30代で貯金ゼロの世帯は26.7%!データをもとに解説

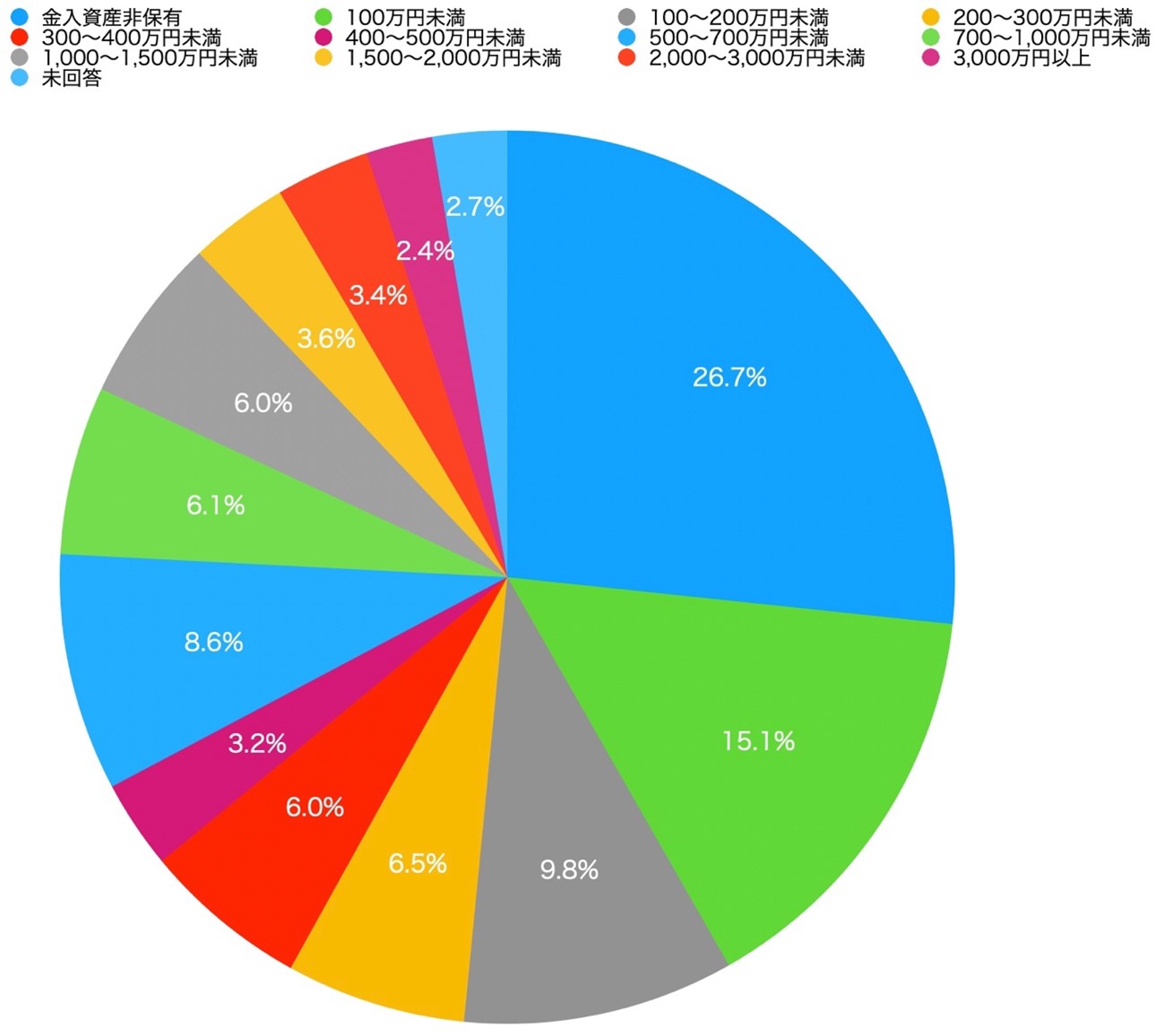

30代で貯金のない世帯の割合は全体の26.7%ほどで、内訳は以下グラフのとおりです。

参照:「(参考)家計の金融行動に関する世論調査[総世帯](令和4年)|金融広報中央委員会」をもとに作成

「金融資産非保有」と「100万円未満」の世帯と合わせると、全体の約4割が十分に貯金できていないことがわかります。なお、30代が保有する資産の平均値は515万円、中央値は150万円という結果でした。

中央値とはデータを小さい順に並べたとき、ちょうど真ん中に位置する値のことで、平均値より実情に近い数字といわれます。

貯金がないときのリスクはさまざまですが、急な出費が発生すると支払いが難しくなるかもしれません。たとえば、病気や怪我による入院・手術の支払いが難しくなったり、教育費の支払いが困難になったりします。

また現役で働いているうちは問題ありませんが、定年退職後に年金だけに頼ると支出が収入を上回り、生活が苦しくなるかもしれません。

したがって、30代のうちからコツコツと貯蓄を準備するのが大切です。

30代で貯金ゼロの人ができる3つの対処法

30代で貯蓄ゼロの人ができる3つの対処法は、以下のとおりです。今日から試せる方法を紹介するので、ぜひ参考にしてみてください。

1. 1ヶ月間の収入と支出を調べる

最初に1ヶ月間の収入と支出を調べてみましょう。収入と支出のバランスを把握していないと、貯金は難しいからです。

まずは給与明細を確認して、毎月の手取り収入を調べてみてください。おおよその収入がわかったら、1ヶ月間の支出を調べましょう。

具体的には、レシート・領収書・クレジットカード・銀行口座の引き落としなどの購入履歴を確認して、金額を合計すると毎月の支出が把握できます。

2. 無駄な支出を減らす

収入と支出を把握したら、無駄な支出を減らすことが大切です。家計の支出は、固定費と変動費に分けられます。

支出を見直すなら、長期間にわたって支出を減らすことのできる固定費から見直すのがおすすめです。たとえば、キャリアスマホと契約している場合、毎月9,000円以上かかるケースがあります。そこで格安SIMやサブブランドと契約すれば、毎月の通信費を5,000円以下に抑えられます。

ほかにも生命保険や水道光熱費なども、安いプランに変更できないか見直してみると、月に数千円単位で貯金できるかもしれません。

3. 先取り貯蓄を始める

貯金を増やしていくのにもっとも効果的な方法は「先取り貯蓄」を始めることです。先取り貯蓄とは、毎月の収入のなかから一定額を先に貯金へ回すことをいいます。

収入があると娯楽や趣味に使ってしまい、月末になると貯金に回す余裕がなくなる人は多くいます。そこであらかじめ収入が入ったタイミングで、お金を分けておけば、使い込む心配はなくなるでしょう。

先取り貯蓄に有効な方法は、入金用と貯蓄用の口座を分けて複数管理することです。たとえば、毎月1万円を貯蓄用口座へ自動入金するように設定すれば、途中で引き出す心配はなく年間で12万円貯金できます。

筆者も貯金は苦手でしたが、20代から先取り貯蓄を取り入れたところ年間で50万円以上を貯金に回せるようになりました。先取り貯蓄を試してみて、コツコツと貯金を増やしましょう。

貯金に余裕が出たタイミングで資産運用を始めるのがおすすめ

貯金に余裕が出たタイミングで、資産運用を始めるのがおすすめです。銀行に預金しているだけではほとんど利息がつかないので、運用でお金を増やすのが効果的な方法だからです。

資産運用や投資と聞くと「株で損をするかもしれないから始めるのが怖い」と感じる方が多くいるのも事実。たしかに個別株式に投資をしたとき、企業の業績が不振に陥ると大きく損失を出す可能性があります。

しかし、以下3点を意識すると、元本割れするリスクを減らして資産運用ができます。

・長期投資:長期にわたって金融商品を持ち続ける投資のこと

・分散投資:複数の資産に分散して投資すること

・積立投資:決まった金額を継続して投資すること

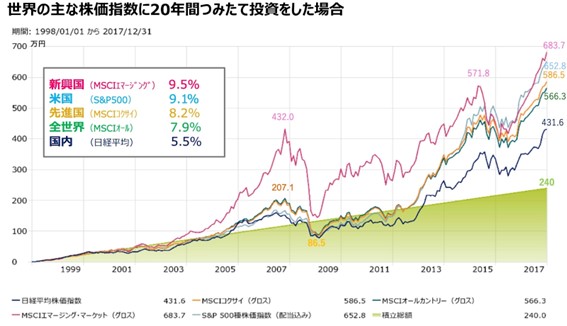

長期・分散・積立投資の参考例として、世界の主要な株価指数に20年間積立投資をした以下の結果を見ていきます。

タイミングによって値下がりはあるものの、最終的なリターンはプラスに転じています。将来の値動きを予測するのは難しいですが、投資による資産の積み上げは可能です。

先取り貯蓄によって目標の金額まで貯金ができたら、資産運用を検討してみてください。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事