定年退職の退職金はまとまったお金が入るため、投資信託や株式を購入するというかたが多いでしょう。もちろん「老後資金として株式・投資信託で殖やす」ことも重要ですが、退職金は退職後の生活保障という性質がありますので低リスク・低リターンの運用が望ましいです。

今回は退職金の運用について、退職金の平均金額、おすすめの運用方法を解説していきます。

定年退職の退職金、どうすれば良い?

退職金は、1つの企業に勤めた場合一生に一度受け取ることができます。勤続年数が長いと数千万円単位のまとまったお金が手に入ります。「老後資金だから貯金しておくべき」「寝かせておくのはもったいないから運用」など個人によって考えは異なるでしょう。

基本的に1年程度の生活費を貯金しており、今後10年間程度大きな出費がない予定の状況では預金が低金利ですので資産運用に回したほうが良いでしょう。ただし、定年退職での退職金は今後労働で得られる賃金が無い又は少ないためローリスク・ローリターンの運用が望ましいです。

退職金、みんないくら貰っているの?

中央労働委員会事務局総務課広報調査室が実施している「賃金事情等総合調査(2021年度)」を参考に退職金の平均を見ていきましょう。

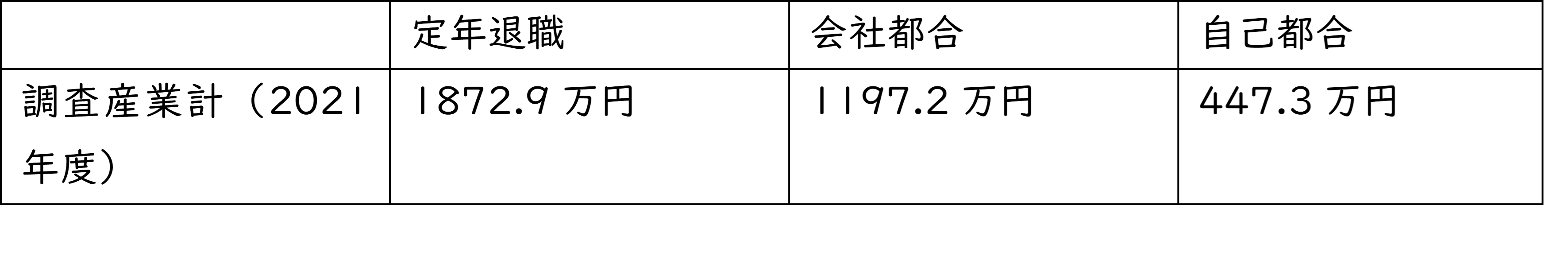

退職事由別1人平均退職金額は以下の通りです。

勤続年数が異なることもあり、定年退職・会社都合・自己都合では金額に差があることが分かります。

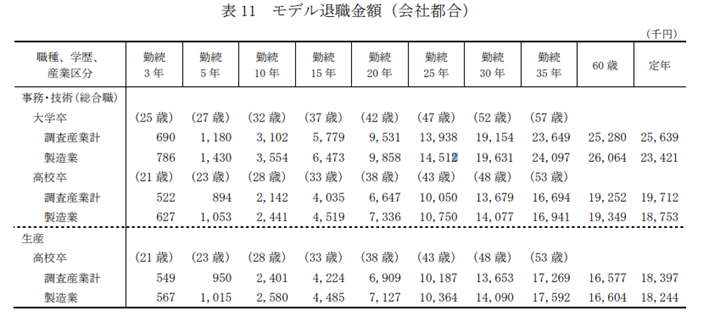

職種・学歴別のモデル退職金額を勤続年数ごとに見ていきましょう。

中央労働委員会事務局総務課広報調査室「賃金事情等総合調査(2021年度)」より

例えば大卒総合職で定年退職した場合2563.9万円が支給され、高卒の製造業では1971.2万円が支給される見込みです。近いうちに退職金をもらう予定のかたは参考にしましょう。

退職金のおすすめ運用方法2つ

1.個人向け国債

個人向け国債は日本政府が発行する債券で、個人で購入ができます。元本割れがなく、年間0.05%の最低金利を保証する低リスク・低リターンの代表的な金融商品と言えるでしょう。

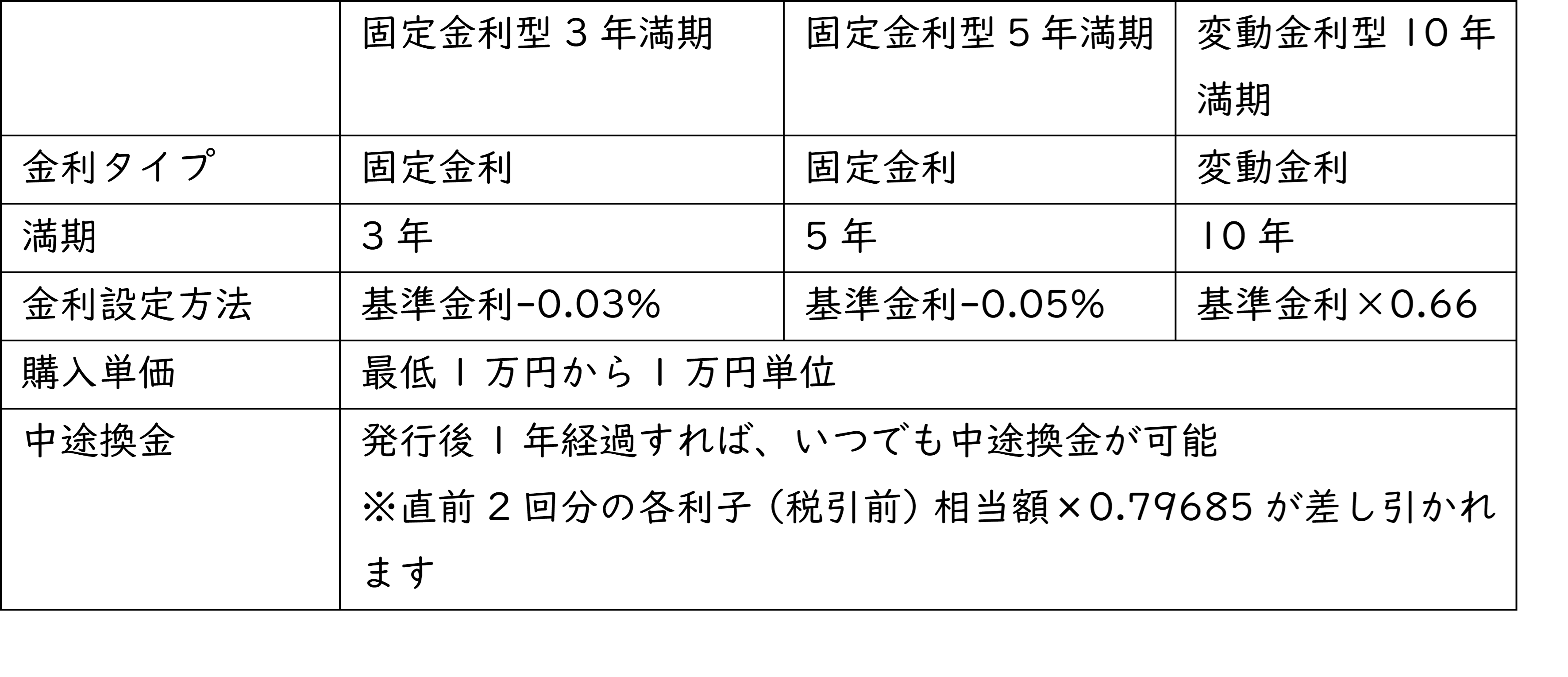

個人向け国債には3つのタイプがあります。

国債の利子は、受け取り時に20.315%分の税金が差し引かれます。変動金利型10年満期が最もリターンが高いですが、今後のマネープランにあわせて購入をおすすめします。

個人向け国債は証券会社など販売会社でキャンペーンを行っていることがあり、キャッシュバックや現金のプレゼントを受け取ることができます。

個人向け国債だけではリターンが十分ではないと思われるかもしれませんが、投資信託などとは異なり「元本保証」という魅力があります。後に紹介するインデックス投資と組み合わせて購入を検討しましょう。

2.インデックス投資

インデックス投資は、一般的にインデックス型投資信託を長期・分散・積立投資する方法です。投資信託には主にインデックス型・アクティブ型・バランス型の3つの投資手法があります。

インデックス型は日経平均株価やS&P500など特定の指標と連動した動きを目指す、低リスク・低リターンの運用手法です。アクティブ型はファンドマネージャー(プロの投資家)がより高いリターンを目指して運用します。

バランス型は、国内外の債券・株式・REITに分散投資するファンドです。

インデックス型をさまざまな指標と連動した商品に長期に渡って積み立てることで、低リスク・低リターンの資産運用が期待できます。資産の組み合わせ比率が気になるというかたはバランス型を活用するのも良いでしょう。

退職金を運用する注意点

家族がいる人が退職した場合、退職金の運用は家族に相談した上で行うことをおすすめします。

例えば同年代の夫婦の場合、定年退職後は退職金が2人の重要な財産となります。家族に相談せずにリスクの高い運用をすると、家族間のトラブルの元となってしまう恐れがあります。

まとめ

定年退職後の退職金は、余剰資金である場合低リスク・低リターンの金融商品を購入・運用することをおすすめします。特に個人向け国債は金利上昇で注目を集めています。インデックス投資とあわせて検討しましょう。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事