相続に向けて家族間の円滑な資産承継を実現する方法に、家族信託があります。2020年代に入り、ITの力で家族信託を手掛けるテックサービスが大規模な資金調達を完了し、話題になりました。テックサービスは専門性の高い家族信託の仕組みをどのようにアップデートしているのでしょうか。

家族信託とは何か

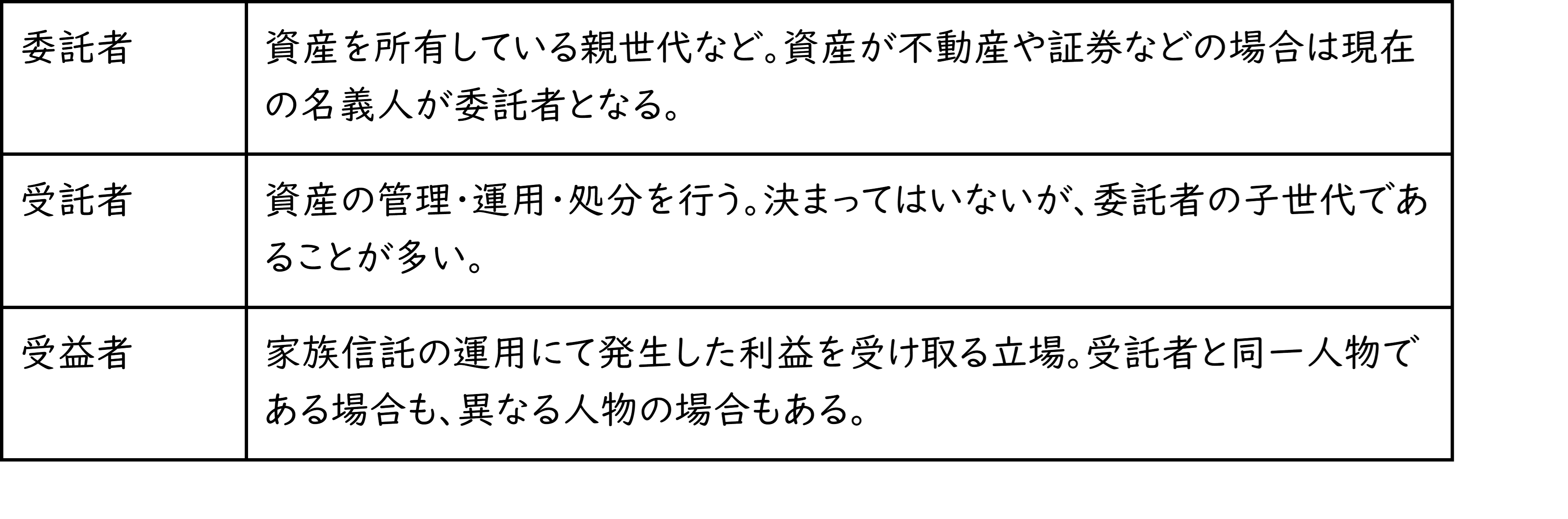

まず、家族信託とは何かをお伝えします。家族信託は円滑な資産承継のため、家族のなかに委託者・受託者・受益者といった3つの立場を設定します。

委託者 資産を所有している親世代など。資産が不動産や証券などの場合は現在の名義人が委託者となる。

受託者 資産の管理・運用・処分を行う。決まってはいないが、委託者の子世代であることが多い。

受益者 家族信託の運用にて発生した利益を受け取る立場。受託者と同一人物である場合も、異なる人物の場合もある。

受託者は委託者が預託された資産を信託契約で預かるとともに、「運用」をします。家族信託が浸透する前に活用されていた成年後見制度は、資産の保全が目的であり、運用性はありません。具体的には投資信託などで元本を投資し、利益創出を目指すことです。

参照:阿波銀行HP

家族信託×テックサービスが大型の資金調達を実現

2024年1月、家族信託のテックサービス「おやとこ」を手掛けるトリニティ・テクノロジーがシリーズBにて18.1億円の資金調達を完了しました。また同時期に競合であるファミトラも、7億円を調達しています。日本における高齢化社会の到来や、認知症による資産凍結の問題を背景として、投資の対象として注目されています。

(トリニティ・テクロノジーによる家族信託の説明)

家族信託の弱点と補完したテックサービス

家族信託が浸透した背景には、この仕組みが指摘されていた弱点をテックサービスが上手く補完したことが挙げられます。それは「信託契約を組成した後」です。

家族信託を扱う専門家は、信託契約の組成時に力を発揮します。組成時点はともかく、将来的にもリスクが無い信託契約を実現するためです。その契約にもとづき受託者に財産が移転したのち、頼りになるのは運用のコンサルティングです。

家族信託によって運用できます、収益を生み出すことができますと言われても、具体的なノウハウが無ければ先に進むことはできません。また、リターンと相対的なリスク(損失)が発生すると、受託者にとっても大きなプレッシャーになります。家族とはいえ、預かった資産から損失を生み出しているためです。

信託契約組成後のコンサルティングを月額サービスにて提供

トリニティテクノロジーズの「おやとこ」では、信託契約後のサービスも徹底しています。銀行とのAPI連携やレシートの読み込み機能などで、帳簿や報告書を自動生成し、信託契約後の財産管理が見える化される仕組みです。イメージとしては家計簿アプリに代表されるPMFサービスに近いでしょう。

信託後の運用として効果的な生命保険の見直しや不動産の運用に関しても、専門家が窓口にたってアフターフォローすることが当サービスの特徴です。

個人投資家にもお勧めしたい家族信託

さて、この家族信託について、個人投資家各位はどのように関わっていけばいいのでしょうか。サービスはこれから金融機関や資産管理領域など様々な提携を進め、家族信託を軸にサービスが広がっていくことでしょう。

前線としてテックサービスが知名度を高めることで、当該サービスによらない家族信託の仕組みや、利用者が増加することも充分に考えられます。相続や終活領域で活動していた専門家にとっては「便利だがコストが高い存在」として認識されることの多かった家族信託の印象が変わっていく可能性もあります(狭義では家族信託といえない金融機関主導の信託が、家族信託を名乗っていた側面もあるのですが)。

本記事でもう一つ考えたいのは、運用資産を持つ個人投資家と家族信託の関係です。

万が一のことがあった場合、それまで運用益を目指して意思決定をしてきた資産運用に、唐突に「出口」が到来することになります。ただ、その出口では進めてきた資産の蓄積が課税対象となるだけではなく、既に死亡しているため希望通りの承継先や承継の仕組みを活用することができません。遺される家族に充分な説明ができていればいいですが、まだまだ日本は相続のことを話し合うことによって「縁起でも無い」という感情が先に来てしまう文化です。

自分が運用してきた資産に、想定よりも早くコントロールできない出口が到達した際に、それを運命として受け入れる前にできることがあるのではないか。時流に乗って、自分にとっての家族信託の活用方法を考えてみましょう。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事