老後に備えて株や投資信託などで資産運用をする人が増えています。しかし「下落に耐えられず積立投資を損切り」「退職金を一括投資して含み損に」など失敗してしまう人も存在します。

初心者が資産運用を始めるにあたって、やってはいけないことが4つあります。本記事では老後のための資産運用の実態、資産運用の失敗例4つを回避するためのポイントと併せて解説していきます。

老後のために資産運用を始める人は多い。しかし失敗例も

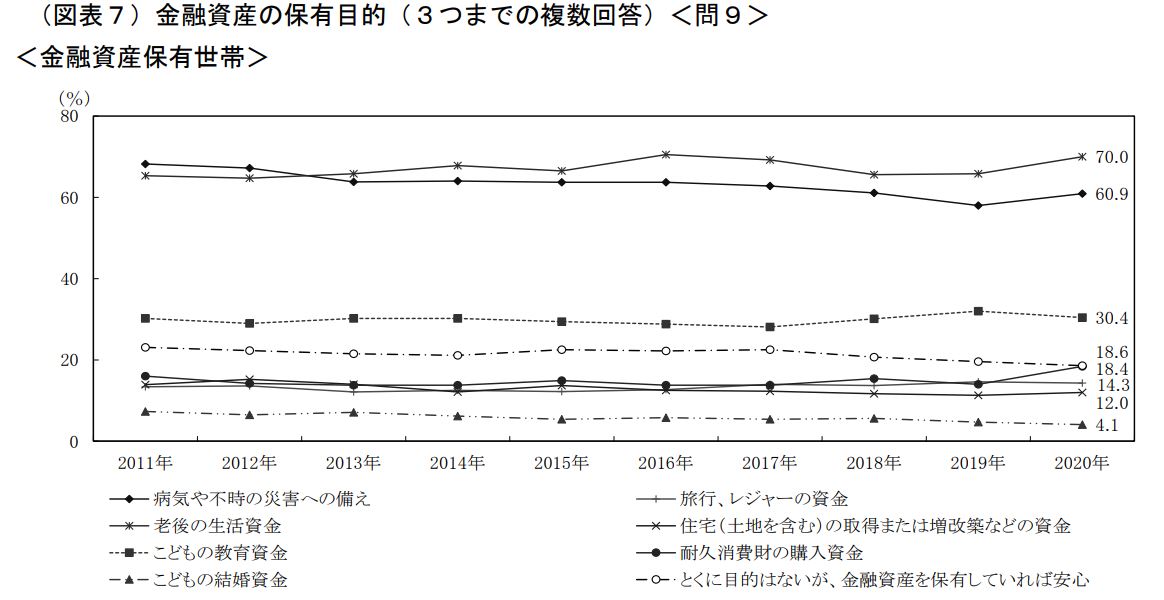

金融広報中央委員会が行った「家計の金融行動に関する世論調査(二人以上世帯調・2020年)」によると、金融資産の保有目的は「老後の生活資金」が70%で第1位となっています。

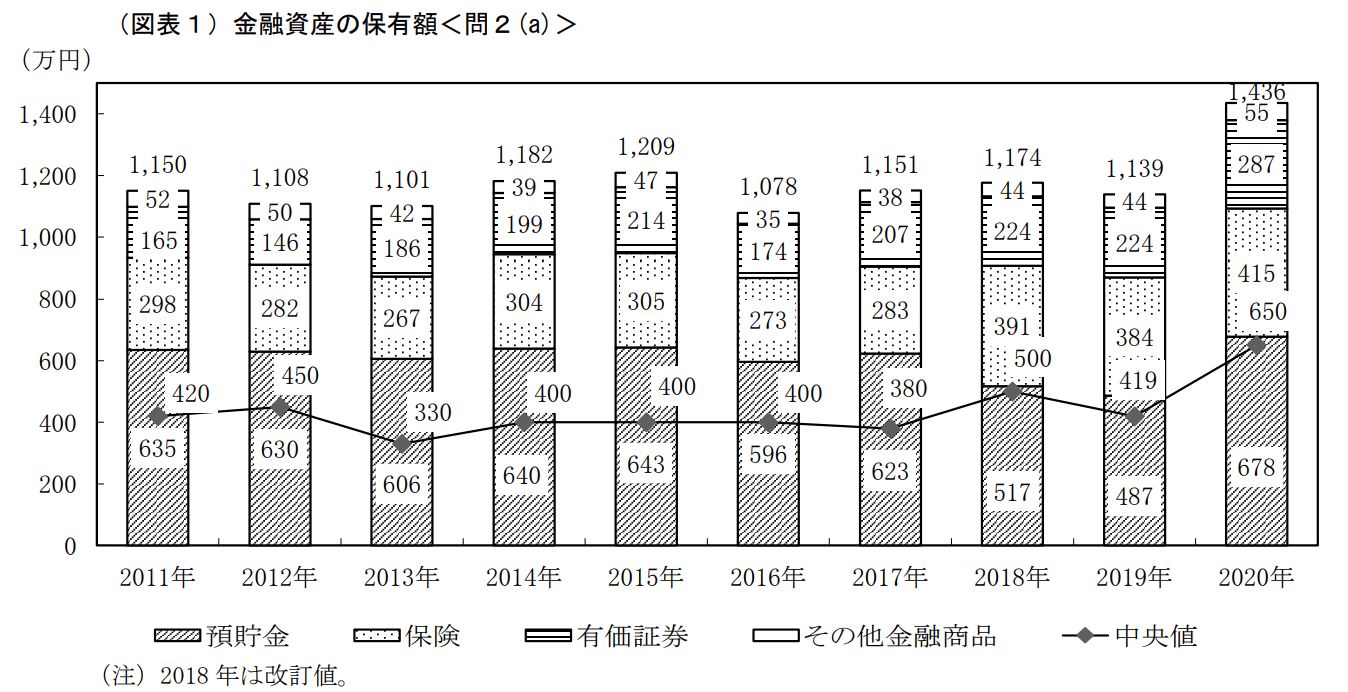

「金融資産」には預貯金や保険、有価証券などがありますが保有額の内訳は以下の通りです。

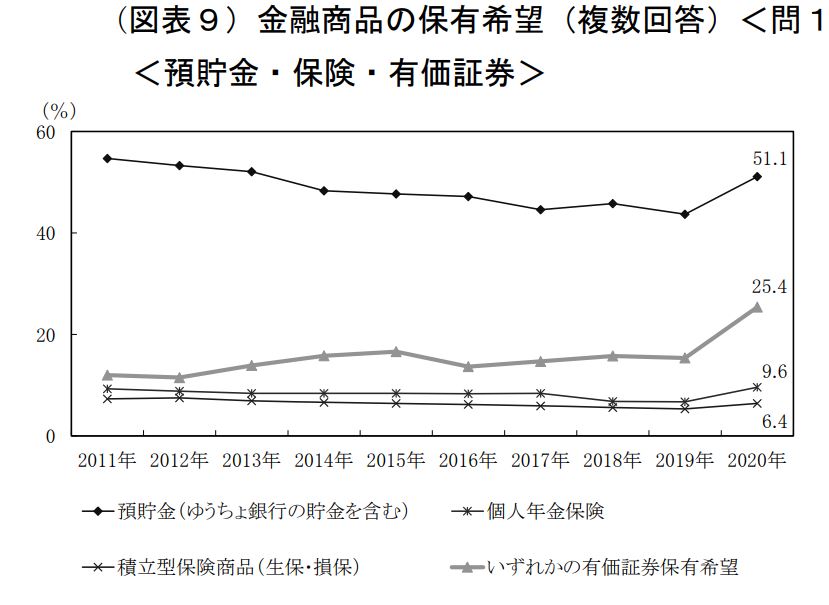

2020年には新型コロナの影響もあり、金融資産保有額は増えています。預貯金と有価証券の増加が目立ち、「今後保有を希望する金融商品」では、預貯金と「いずれかの有価証券」が急増しています。

預貯金を希望する割合は前回の43.7%から7.4%上昇、いずれかの有価証券は15.4%から10%上昇しました。有価証券は株式が15.1%(前回8.9%)、投資信託が10.3%(前回5.3%)と増加率が高くなっています。

「老後資金のために資産運用したい」と希望する方が多く、実際に株式・投資信託等の有価証券を保有する方も増えました。さらに2020年からは在宅時間が増えたことで店舗を持たないネット証券会社を口座開設し取引をする人が急増しています。しかし、中には失敗してしまう例も存在します。

老後資金のために始めた資産運用の失敗例4つ

老後の資金を貯めるために始めた資産運用で失敗してしまう例を回避する方法と共にお伝えしていきます。

1.退職金の一括投資

2.積立投資の損切り

3.難易度が高い資産運用をしている

4.金融機関からすすめられた商品を理解せずに購入している

1.退職金の一括投資

退職金や家の売却代金など、老後に重要となる資金を一括で投資し失敗してしまう事例があります。

60代のAさんは、退職金600万円を金融機関にすすめられた国内株式のアクティブファンド(プロの投資家が銘柄の選定を行い高いリターンを目指す投資信託)を購入しました。

「国内株式で外国よりリスクが低く、プロが運用するものだから大丈夫」と思い購入しましたが、米市場が下がった影響で値下がりを続け含み損が100万円を超えてしまいました。

アクティブファンドは信託報酬(手数料)もインデックスファンド(特定の株価指数と同じ値動きを目指す投資信託)より高くコストもかさんでしまいました。

基本的に投資初心者には長期・積立・分散・投資が推奨されており、政府広報オンラインでも「「つみたてNISA(少額からの長期・積立・分散投資を支援するための非課税制度)」をきっかけに、将来の資産づくりを始めてみませんか。」とつみたてNISAを後押ししています。

積立投資では一定額を定期的に購入する「ドルコスト平均法」の恩恵を受ける事ができます。

ドルコスト平均法では投資信託の価格が低い際には購入量が多く、価格が高い時には購入量が少なくなり、購入額が平均化されます。価格の変動リスクがおさえられ、長期で投資することで初心者でもリターンを得やすい投資方法と言われています。

特に退職金は、退職後の生活を保障するために支払われる生活保障という側面があり、税制上も優遇されています。老後の大事な資産となる退職金の資産運用は慎重に検討しましょう。

2.積立投資の損切り

40代のBさんは、つみたてNISAで月3万円インデックスファンドに積立投資していました。

初年度はリターンがプラスでしたが、翌年は不況により市場全体が不調で徐々に価額が下がり含み損が出たことで怖くなってしまい損切りをしました。

しかし翌年は好況でBさんの保有していた投資信託を保有し続けていたらプラスになっていたことが分かり「なぜあの時損切りしまったのだろう」と後悔しています。

基本的にインデックスファンドの積立投資は長期で行うことで、リターンを得る確率が高くなります。Bさんの敗因は積立投資に関する知識が足りなかったことと「自分のリスク許容度を理解していなかった」ことです。

リスク許容度とは自身が「どの位損失を受け入れられるか」を意味するもので年齢や収入、現在保有している資産、性格などによって決まります。

リスク許容度が低い方は投資額を少なく設定する、債券など低リスクの商品を運用するなどの方法で資産を運用しましょう。

3.難易度が高い資産運用をしている

投資の中でもデイトレードや小型株の投資、外国株式の取引など難易度が高いものを初心者が選ぶと損失が出やすい傾向にあります。FXや不動産投資も同様に難易度が高い投資といえます。

株価の予測は非常に難しく、プロのファンドマネージャー(投資信託を運用する人)でも失敗する場面があります。

アメリカで「投資の神様」と呼ばれるウォーレン・バフェット氏は、自身の持株会社バークシャー・ハサウェイで2022年1~3月期 に511億ドルの株式を新規に購入しました。

しかし、4~6月期にはさらに株価は下がり、決算での最終損益は437億5500万ドル(約5兆9000億円)の赤字となりました。

その後米株市場は持ち直していますが、「投資の神様でも底値が読めなかった」という結論になります。

これから投資を始める方はリスクの高い運用は避け、最初はつみたてNISAや個人向け国債などから運用していきましょう。

4.金融機関からすすめられた商品を理解せずに購入している

50代のCさんは従兄弟が銀行員で、すすめられた金融商品を理解しないまま購入してしまいました。

新興国の投資信託で従兄弟の話では「儲かる」とのことでしたが、値動きが激しく価格が大幅に下がってしまい、Cさんは損切りをする結果となりました。

新興国のファンドは先進国に比べてリスクが高く値動きの幅も大きい商品が多いです。

Cさんが理解した上で運用していればリターンが得られる可能性もありましたが、よく分からないまま購入してしまうと失敗してしまう確率が高くなってしまいます。

金融商品を購入する際には運用方針や過去の実績などを確認し、理解した上で購入しましょう。

初心者は長期・積立・分散投資で時間を味方に付けよう

老後に向けた資産運用の実態、資産運用の失敗例4つを解説しました。投資初心者には時間を味方につける長期・積立・分散投資が適していると言われています。

この記事を参考に資産運用の失敗を回避し、長期・積立・分散投資で老後資産を形成していきましょう。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事