「将来が心配。老後資金を確保しなければ」「50代・60代なのに十分な老後資金を準備できていなくて不安」という方は多いのではないでしょうか。

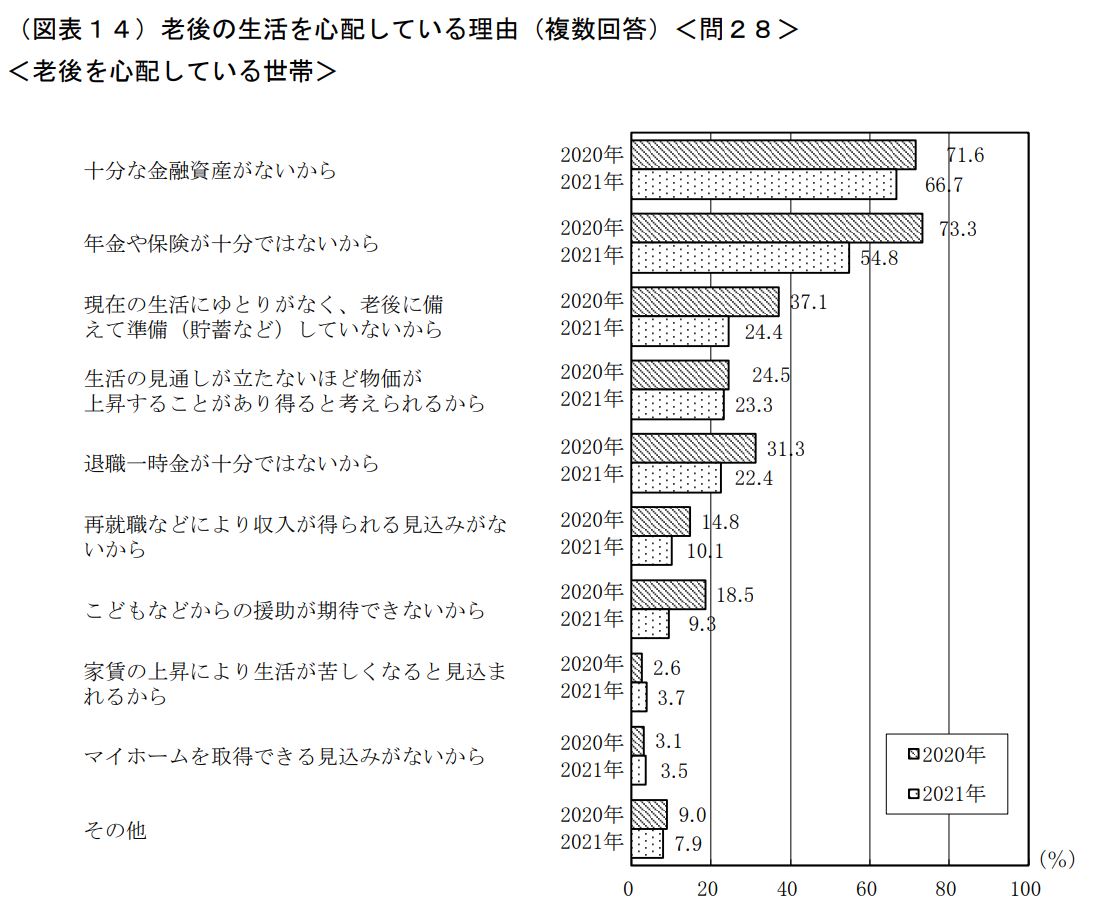

金融広報中央委員会が2021年に実施した調査では、老後の生活を心配している人は64.8%、心配している理由は「十分な金融資産がないから」が66.7%で第1位という結果となりました。

老後の資金を確保するためには、家計の見直し・つみたてNISA・iDeCoの活用などの方法があり、家計収支に合わせてコツコツと行っていくことが重要です。

本記事では、老後の生活を心配する人の割合と理由、老後の資金を確保するためのポイント、おすすめする5つの方法を解説していきます。

64.8%の人が「老後が心配」資金確保のポイントは資産運用と分散

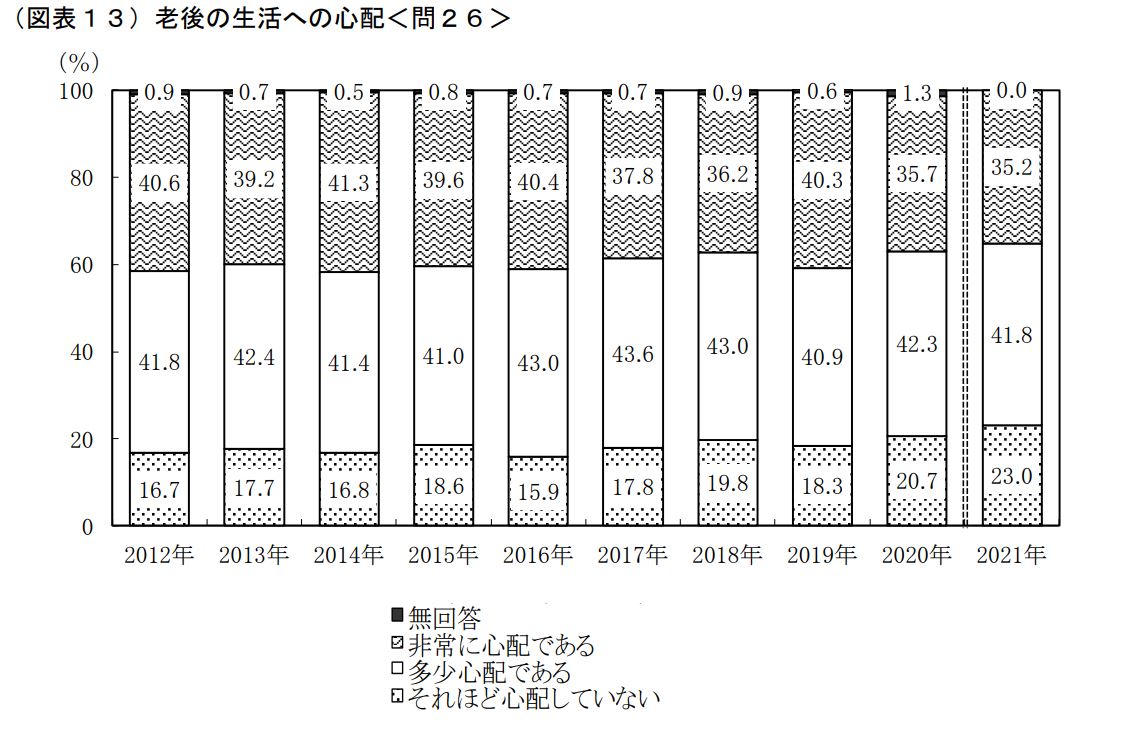

金融広報中央委員会が行った「家計の金融行動に関する世論調査2021(二人以上世帯調査)」では、「老後の生活が心配である」と答えた人の割合が多い事が分かりました。

特に「非常に心配である」はコロナ禍ということもあり、2020年には20%を超え2021年には23%に上昇しました。「多少心配である」と合わせると64.8%の人が老後の生活を心配しています。

老後の生活を心配する理由として第1位となったのは「十分な金融資産がないから」です。2位に「年金や保険が十分ではないから」3位は「老後に備えて貯蓄など準備をしていないから」と老後の資金を確保できていないことが上位となっています。

老後の資金を確保するためのポイントは、「資産運用」と「分散」です。老後の備えとして貯金を思い浮かべる方は多いかもしれませんが、預貯金の金利はここ20年で0.03%~0.3%程度で推移しており預貯金で殖やすことが難しい状況です。

しかし預貯金には元本割れが無いというメリットがあり、いざという時の出費にも対応できます。よって貯金を続けながら自身の総資産を分散し、資産運用に回すことがポイントとなります。

資産運用に回すのはおおよそ5年以上使わない予定の資産、預貯金はいざという時のための生活費1~2年分程度を想定しましょう。預貯金をしておくことで急な出費が必要な時でも、投資信託など金融商品を売却することなく対応できます。また、資産運用で含み損がある状態でも「貯金があるから」と耐えられる可能性があります。

預貯金と資産運用に回すお金の割合は、自身のリスク許容度(損失を許容できる度合い)や総資産額を考慮し決定しましょう。例えば「現金は500万円あれば安心」という方は500万円を預金し、超えた部分を資産運用に回します。

老後資金確保のためにおすすめする5つの方法

老後資金確保のためにおすすめする方法は、主に以下の5つです。

1.老後の収支シミュレーションをする

2.家計の見直し

3.預貯金

4.つみたてNISA・iDeCoの活用

5.投資信託以外の資産運用

1.老後の収支シミュレーションをする

「老後が不安」という理由の1つに「将来の生活が見えない」ことが挙げられます。

まずは老後の収入と支出のシミュレーションを行い、具体的な「老後の生活」を「見える化」しておきましょう。もちろん新型コロナ感染症のような予測できない世界情勢による影響やインフレ・デフレ、年金受給額の変動などにより正確なシミュレーションは難しいですがおおよその家計収支を把握する事は可能です。

収入は「ねんきん定期便」「ねんきんネット」で年金見込み額(収入)を把握します。毎月の支出は総務省統計局の「家計調査年報(家計収支編)」の2010~2020年の平均支出額を参考にしましょう。

夫婦2人の無職世帯では支出の平均額が267,249円、単身世帯の平均額は154,585円です。また、分かる範囲で将来の大きな出費(マイホーム購入・子供の学費)を試算しノートやエクセルでシミュレーションを作成してみましょう。

2.家計の見直し

「貯金や資産運用をする余裕が無い」という方は家計の見直しを行いましょう。無理なく支出を減らすためには固定費の削減が有効な手段です。電力会社や携帯電話の契約先を変える、保険の見直しなどで固定費の削減を図りましょう。

3.預貯金

預貯金は元本が保証されており、手元にある事で予想外の出費に備えることができます。ただし、2022年3月時点の定期預金の平均年利率は0.002~0.003%、普通預金は0.001%でありインフレに対応できないというリスクがあります。

4.つみたてNISA・iDeCoの活用

つみたてNISAは長期・積立・分散投資を支援するための制度で、売却益に対して通常は20.315%課される税金がかかりません。金融商品は長期の積立・分散投資に適した一定の投資信託に限られていますので、投資初心者でも始めやすいと言えます。

iDeCoは個人型確定拠出年金制度で、20歳以上65歳未満の方が任意で加入できます。掛け金は自身で運用し、税制優遇がある点が特徴で「公的年金だけでは将来が不安」というニーズに応える事ができます。

つみたてNISA・iDeCoは共に運用する金融商品によっては元本割れのリスクがありますので、預貯金や他の金融商品と組み合わせて運用していきましょう。

5.投資信託以外の資産運用

つみたてNISA・iDeCoは投資信託・ETFを中心に運用しますが、他の金融商品を運用するという選択肢もあります。例えばリスクの低い個人向け国債、純金の積立購入などが挙げられます。株式や外貨預金は成功した時のリターンが大きいですが、リスクが高めとなっています。

まとめ

老後の資金を確保するための「分散」と「資産運用」について、5つのおすすめの方法を解説してきました。もちろん上記の方法をすべて行う必要はありません。この記事を参考に無理のない範囲で家計の見直し、資産運用などを行い老後に備えていきましょう。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事