2024年5月13日「『老後2000万円問題』もはや『4000万円』と専門家が分析 円安、物価高が直撃」というニュース記事がSNSやYahoo!コメントで話題となりました。

記事の内容は「このまま物価上昇が続くと老後には2,000万円どころではなく、4,000万円が必要」という主旨です。

しかし、この記事ひいては「老後2,000万円(4,000万円)問題」には、語弊があると筆者は思っています。

今回は老後2,000万円問題と4,000万円問題の「問題点」、老後資金を準備する前に知っておきたいことを解説していきます。

「老後2,000万円必要」は本当?

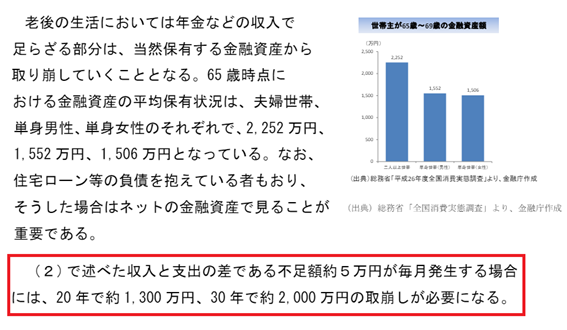

まず「老後2,000万円問題」の発端は、2019年6月に金融審議会 市場ワーキング・グループが発表した報告書「高齢社会における資産形成・管理」の下記の赤枠の部分です。

出典:金融庁「金融審議会 市場ワーキング・グループ報告書 『高齢社会における資産形成・管理』」

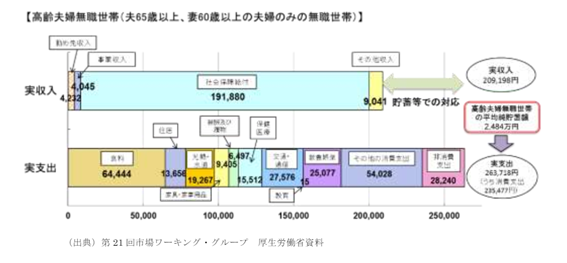

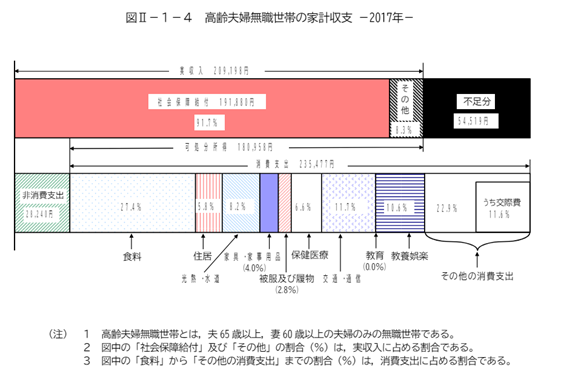

「収入と支出の差である不足額約5万円」とは、同報告書の該当部分を見ると2017年の総務省統計局「家計調査年報」のデータであることが分かります。

出典:金融庁「金融審議会 市場ワーキング・グループ報告書 『高齢社会における資産形成・管理』」

出典:総務省統計局「家計調査報告(家計収支編)平成29年(2017年)II 世帯属性別の家計収支(二人以上の世帯)」

以前の記事「老後資金はいくら必要?生活費・医療費・介護費を貯めるためには」でも触れましたが、家計調査年報の結果は毎年変化しています。

例えば新型コロナウイルス感染症が拡大した2020年には消費支出が縮小し、65歳以上の夫婦のみの無職世帯はプラス1,110円に転じました。

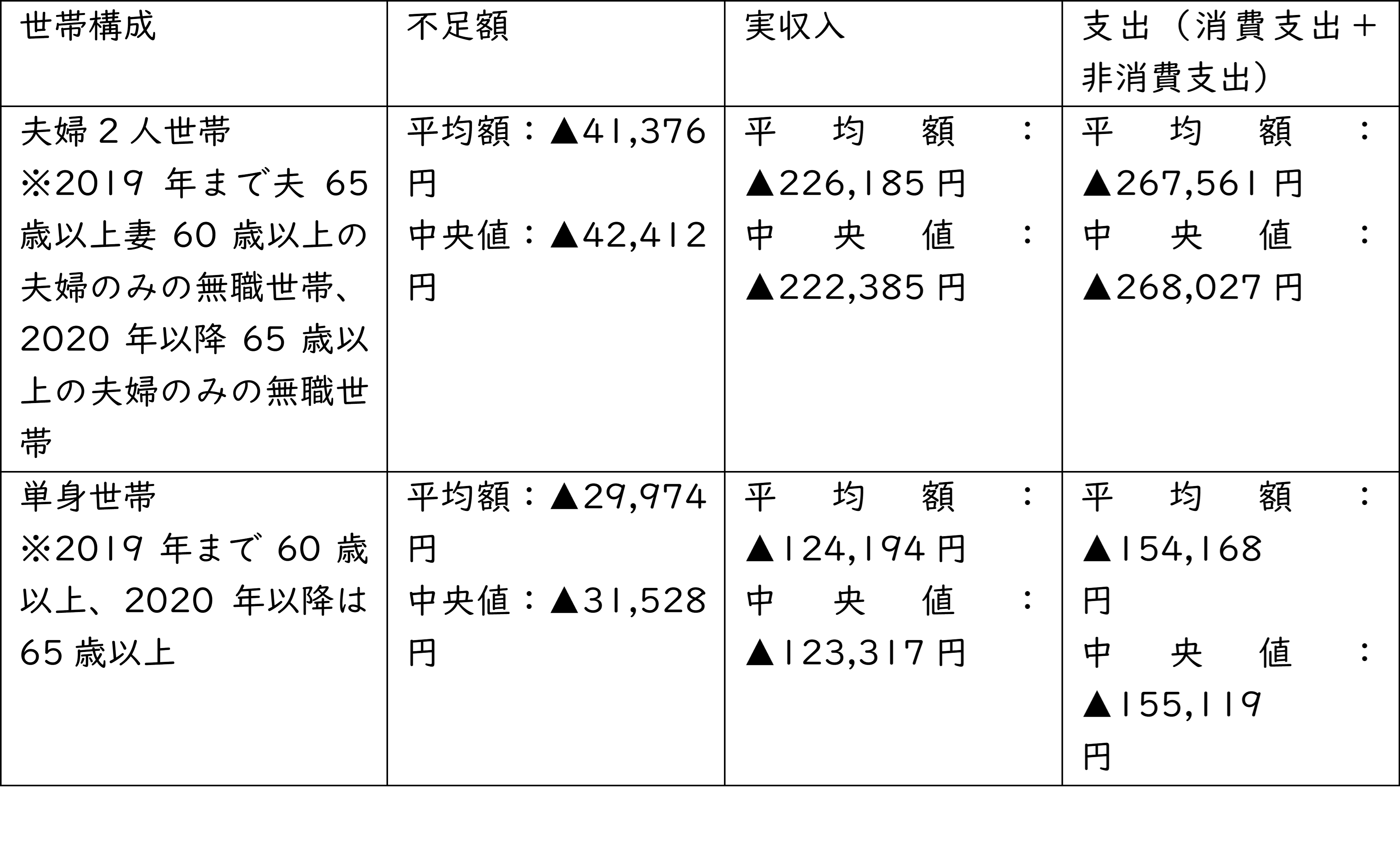

2012~2023年の間の家計調査年報における、65歳以上の夫婦のみの無職世帯および単身無職世帯の家計収支データは以下の通りです。

出典:総務省統計局「家計調査報告(家計収支編) 2012~2023年 家計調査年報」を基に筆者作成

夫婦2人のみの無職世帯の平均不足額は41,376円、単身世帯は29,974円です。

報告書には毎年変化するデータのうち1年のみをピックアップし、「老後は公的年金以外に金融資産が2,000万円必要」という誤解を招く恐れのある記載があったのです。

報告書の「2,000万円の取り崩しが必要」問題になった後、後麻生金融相(当時)は「正式な報告書として受け取らない」と事実上の撤回を明らかにしました。

老後4,000万円問題の根拠と疑問点

続いて、今回話題となった「老後4,000万円問題」について解説していきます。

老後4,000万円問題の元記事では、「仮に老後に目標2000万円あったとして、3.5%物価が上がる場合、(老後資金)2000万円も3.5%増やそうと考えたら、10年後は2,800万円考えなくてはいけない。20年後には大体4,000万円ぐらいをイメージしなくてはならない、ということになるわけですね」とファイナンシャルプランナーが語っています。(出典:テレ朝news)

まずファイナンシャルプランナーも「イメージしなくてはならない」と語っており、「老後4,000万円必要」と断定していません。

筆者はこの記事の見出しを「煽りすぎでは?」と感じてしまいます。

次に「3.5%物価が上がる場合」という仮定に、違和感を抱きます。

日本銀行の「物価安定の目標」は消費者物価の前年比上昇率2%です。

2024年3月に日本銀行は賃上げ率が高水準になったことをきっかけに、マイナス金利政策を解除し、17年ぶりの利上げに踏み切りました。

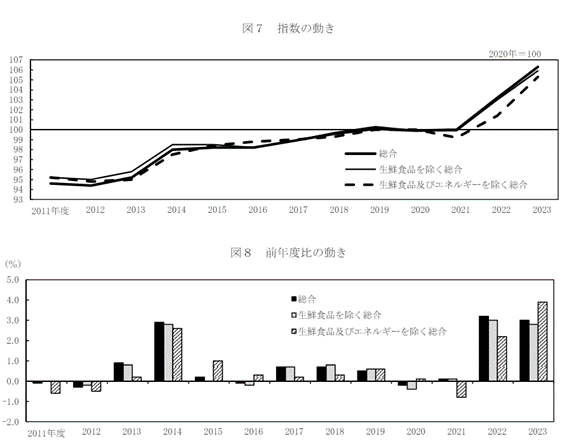

2023年度平均の消費者物価指数(総合)は、3.0%です。指数の動きと前年度比を見ていきましょう。

出典:総務省統計局「2020年基準 消費者物価指数 全国 2024年(令和6年)3月分及び2023年度(令和5年度)平均」

日本銀行が金利上昇に踏み切った背景には、上記のようなインフレも背景にあると見られています。

よって「3.5%物価が上がる場合」、政府や日本銀行は何らかの対策を講じると考えられます。

対策が講じられなかったとしても、20年間3.5%物価が上がり続ける前に選挙で政権交代が起こることが予測できます。

よって「3.5%物価が上がる場合」が20年続き老後資金が4,000万円必要になる可能性がある、という仮説には違和感を抱きます。

そもそも、老後資金は現時点の年齢によって必要になる額が大きく異なります。

20代であれば4,000万円の備えが必要になるかもしれませんが、若ければ若いほど結婚や出産に伴うキャリアチェンジや転職など多くの不確定要素がありますのでやはり「人による」という結論になります。個々で、具体的なシミュレーションが必要になるのです。

ただし、「老後資金が今より多めに必要になる」という点には賛同します。

インフレだけではなく少子高齢化にともなう社会保険料の増大、長寿化などにより今後老後資金が現在より多く必要になる可能性は高いといえるでしょう。

将来に備えるためには、老後資金の準備をする前に「WPP理論」をおさえておくことをおすすめします。

WPP理論とは第一生命保険株式会社所属の谷内陽一氏が2018年に年金学会で発表した「できるだけ長く働き(Work longer)」、野球で言う「中継ぎ」として「私的年金を受け取り(Private pensions)」「終身年金である公的年金(Public pensions)」で締めるという理論です。

まとめ

老後が不安な方は、まず自身がリタイア後の生活費や年金収入をシミュレーションし、私的年金での備えなどを検討してみましょう。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事