総務省統計局「家計調査(家計収支編)」によると、2010年から2020年までの10年間の夫婦2人の平均収入は221,745円、平均支出は267,249円です。1ヶ月に45,505円、1年間に546,060円の赤字となり、金融資産の取り崩しが必要な計算結果となります。

「ゆとりある老後」には数千万円の資金が必要となりますが、中には株を保有し配当金をもらい定期収入として生活費に充てる方もいます。

今回は65歳でリタイアし、年金と配当金で「ゆとりある老後」を過ごす長谷川さん夫婦にお話を伺いました。

60代夫婦のリアル家計簿とは

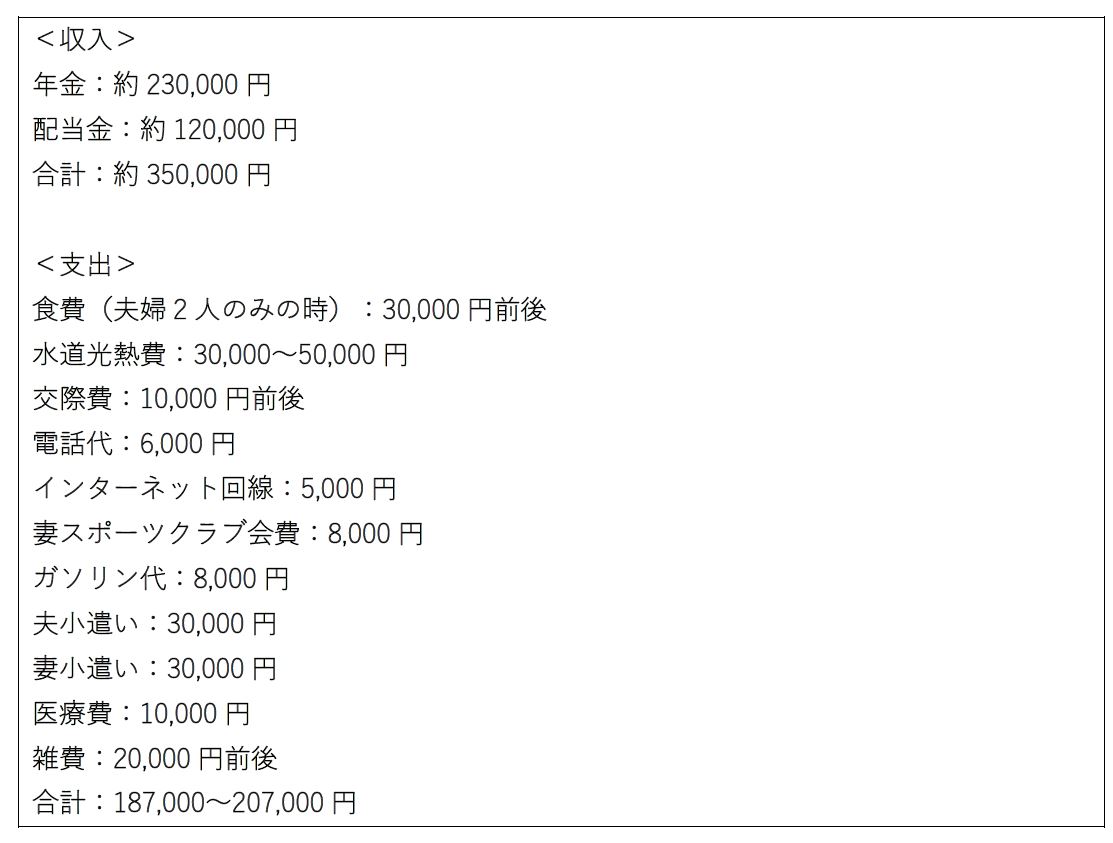

まずは長谷川さん夫婦の月の収支を見ていきましょう。

住まいは築40年の戸建て住宅を所有しています。

長谷川さん(夫)は大学を卒業してから地元密着型の企業に就職、30代後半で管理職となり65歳まで勤め退職しました。65歳から老齢基礎年金と老齢厚生年金が満額で支給されています。妻は20代後半で子供を産み、30代前半からパートで働き63歳で退職しています。

20代後半で築古の戸建て物件を購入し、数年後解体した後に注文住宅を建築しました。住宅ローンは支払いを終えています。

子供2人は既に独立し、3歳と5歳の孫がいます。夫が65歳で退職した時に保険は全て解約しました。スポーツクラブはリタイア後に加入する人が多く、妻も仕事を辞めてから加入しています。

北国に住んでおり、家が木造ですので光熱費は変動があり冬期は高めです。月の収支だけを見ると15万円前後黒字です。

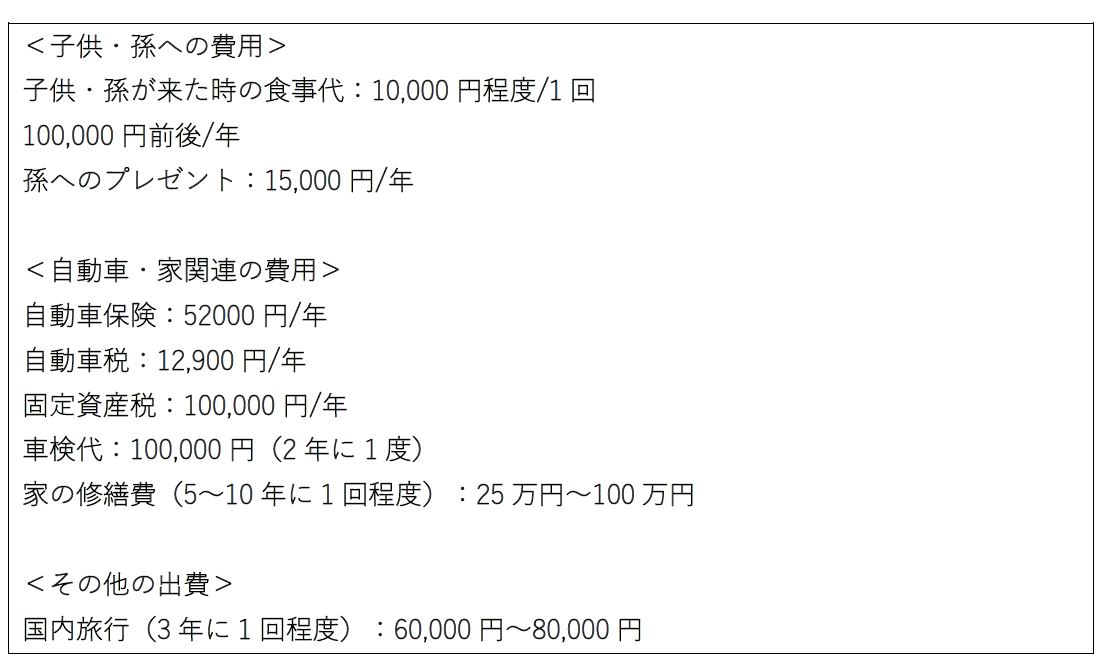

しかし、子供や孫が来るとつい豪華なものを食べさせたくなり帰りには食料を持たせるため出費がかさみます。また車・家を所有しているため、固定資産税・自動車税・車検代などもかかります。

上記の子供・孫へのおもてなしの費用、家・車関連の費用に配当金を充てているそうです。

配当金生活に必要な資金とは?

長谷川さん夫婦は月に12万円程度(年間144万円程度)の配当金を得ていますが、株など金融資産の保有額は一体いくらなのでしょうか?

退職金や貯蓄を合わせて日本株やREIT(不動産投資信託)を8年程度かけて4,000万円程購入し、運用しているそうです。株や投資信託の年利益は3~4%程度と言われており、長谷川さん夫婦は年に約3.6%の利益を得ていることになります。

長谷川さん夫婦は2014年頃から投資を始めました。最初は妻が東証平均株価に連動した投資信託を親戚の付き合いで700万円程度購入したのですが、アベノミクスの影響で評価額が1000万円に上がり株に興味を持ち始めました。

その後夫が相続で得た国内商社の株式で配当金を得るようになり、夫婦で相談しながらNTTやソフトバンク・鉄道会社など3~5%程度の利回りの日本株、分配金のある国内REITを購入しました。

REITの利回りは6%以上ありますが、値動きも激しく比較的リスクの高い商品です。株主優待がある飲食店チェーンの株も少額で保有し、外食を楽しんでいます。

配当金生活をする夫婦に聞いたゆとりある老後の実態

株やREITを約4,000万円分保有し、値下がりは怖くないのでしょうか?

長谷川さん(夫)は「なるべく下がった時に買うようにしていますが、それでも含み損の状態になることはもちろんあります。でも私は長期投資なので、持ち続けていれば上がると期待しています。そして何より配当金生活のメリットが大きいのでしばらく売る気はありません」と語ります。

妻は「私は毎日株価をチェックし、夫に『(保有株の価額が)下がってるから売ったら』と言うのですが夫はなかなか売らなくて困っています(苦笑)。でも子供や孫においしいものを食べさせたいし、株主優待も楽しいのでしばらくは配当金生活を続けていくつもりです。」と言います。

家計を管理する妻に老後の生活費について尋ねると「持ち家で毎月家賃を支払わない事が大きい」そうです。老後の生活では「住まい」も大きなポイントとなります。

最後にこれから投資を始める人、投資初心者へのアドバイスをお伺いしました。

長谷川さん夫「まずは資金を貯めて長期で保有できると判断した日本株を買う事をおすすめします。利回りが高いとリスクも高いので、3~5%程度がいいのではないでしょうか。」

妻「株や投資信託を買う時は、総資産に占める割合を考えて買ったほうが良いですね。我が家は株の割合が多くて…。将来子供も困るでしょうから徐々に減らしていく予定です」

まとめ

「配当金生活」という言葉に憧れる方は多いのではないでしょうか。

実際に配当金生活を送るためには、株・投資信託などを購入するための資本が必要であり、総資産のうちリスク資産が占める割合が多くなることが推測されます。つまり、数千万円の資本が必要であり自分が持っている多くの資産をリスクがある状況に置くことになります。

配当金で収入を得るためには銘柄の選定だけではなく、自身のリスク許容度、総資産におけるリスク資産の割合を考え検討しましょう。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事