米インフレはピークを付けた!?

昨日10日、今週一番の注目材料である10月の米消費者物価指数(CPI)が発表されました。前月比0.4%/前年比7.7%と予想の前月比0.6%/前年比8.0%を下回り、エネルギーと食品を除くコア指数も前月比0.3%/前年比6.3%と予想の前月比0.5%/前年比6.5%より弱い内容となりました。

米国の記録的なインフレが和らぎ、米連邦準備理事会(FRB)の利上げのペースが減速するとの見方が強まると、米長期金利の低下とともに外国為替市場ではドル売りが優勢に。主要通貨に対するドルの値動きを示すドルインデックスは一時107.71と9月13日以来の低水準を付けています。市場では「注目のコア指数が鈍化したことは米インフレがピークを付けつつあることを示唆。これが継続すれば、FRBは近く利上げをいったん停止するだろう」との声が聞かれています。

ドルインデックスの日足チャート

出所:Trading View

金相場はいったん底打ちか!?

コモディティ市場では特に金価格の上昇が目立っています。NY商品取引所(COMEX)で取引の中心となる12月限は1トロイオンス=1753.7ドルで10日の取引を終えています。米国の中長期金利が急低下した動きに連れて、金先物には買いが集まり、ドルが全面安となるとさらに上げ幅を広げた格好です。

これまで外国為替市場でのドル高進行を受けて、金相場は軟調な展開が続いていましたが、ここからはドル高の修正=ドル安で金相場が上昇していく可能性もありそうです。金相場の日足チャートを見ると、1600ドル台前半では底堅さを見せており、テクニカル的にも「いったん底打ち」とみても良さそうです(個人的見解)。

出所:Trading View

12月のFOMCでは0.50%利上げ?

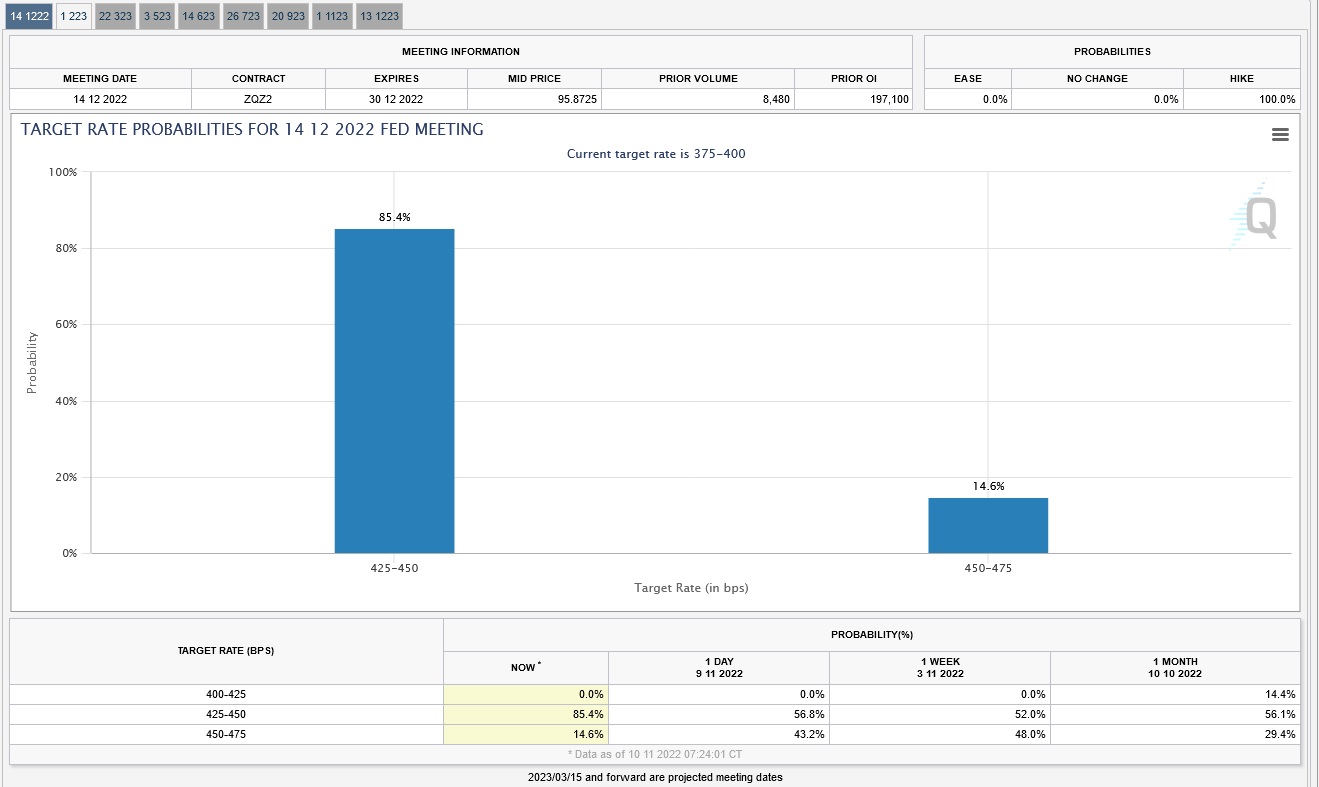

なお、シカゴ・マーカンタイル取引所(CME)グループがFF金利先物の動向に基づき算出する「フェドウオッチ」によると、12月13-14日の米連邦公開市場委員会(FOMC)では通常の3倍にあたる0.75%の利上げ確率が43.2%から14.6%まで低下。一方、0.50%の利上げ確率が56.8%から85.4%まで上昇しています。

出所:CME FedWatch Tool

中長期的には下落予想も

ただ、中長期的には、金相場が再び下落傾向に転じると予想する向きもあります。

―――中長期的には流れが改めて弱気に転じると予想。10月米CPIは予想を下回ったものの、水準は依然として高い。単月の数値だけでFRBが利上げ停止を検討する可能性は低く、ペースが鈍ったとしても利上げは継続されることになる。市場のインフレ期待の指標とされるミシガン大消費者指数のインフレ予想が、先月7カ月ぶりに上昇したことや、通常国債とインフレ連動債(TIPS)の利回りスプレッドが拡大基調を強めていることにも注意が必要だ。今後、インフレ圧力が改めて強まることも十分にあり得る。相場は当面の底値をつけるのは来年に入ってからではないか。(よそうかい・グローバル・インベスターズ・インク代表 松本英毅氏)

先週のFOMC後の会見でパウエルFRB議長は早期の利上げの一時停止の可能性を否定していますし、ターミナルレートが9月時点での予想よりも引き上げられるとの見方を示したことについて、「市場にはまだ十分に織り込まれていない」と考えるマーケット参加者も多いといいます。いずれにしても、米金利とドルの動きを追い続ける必要があります。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事