J-REITは、それぞれの不動産投資法人が保有する物件に特色があります。大きく分けて、オフィス、物流、レジャー(商業施設・ホテル)、住居があります。今回はこの中で、オフィスについて詳しく見ていきます。

なお、J-REIT全体を見渡すと、保有物件の中にオフィスもあれば商業施設もあるといった、総合型REITの割合が多くなっています(2022年8月22日時点)。ただ、オフィスと商業施設では物件の属性も変わってきます。まずはそれぞれの物件の性格について把握しておきましょう。

オフィスは立地やブランドを重視

基本的にはオフィスは立地がモノを言います。地方よりは大都市圏の方が空室リスクは低いですし、その中でも最寄り駅の利便性が良い物件、さらには駅近の物件の方が人気となりやすいです。その点で、都心部の大型物件を多く抱えているREITは、安定性が高いといえます。

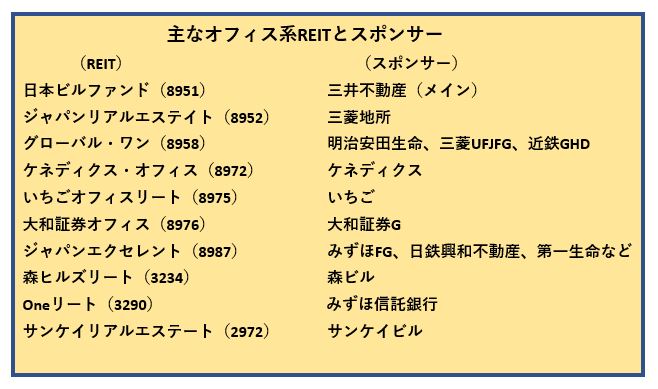

また、スポンサーのブランド力も大きいです。日本ビルファンド(8951)は三井不動産(8801)がメインスポンサー、ジャパンリアルエステイト(8952)は三菱地所(8802)がスポンサーとなっており、これらは他のオフィス系REITに比べて市場で高めの評価がされています。

景気の影響を「そこそこ」受ける

オフィスは入居するのが法人ですので、景気の影響をそこそこ受けます。景気が良い時であれば、更新時期に賃料の値上げを行っても比較的通りやすいといった傾向があります。一方、景気が悪くなった際には賃料が上がりづらくなります。

「そこそこ」という言い方をしているのは、賃料に関しては、上がり方も下がり方もマイルドになることが多いからです。ちょっと景気が良くなったからといって大幅に賃料を上げてしまうと、テナントに逃げられます。物件を借りる側からすれば賃料は固定費的な要素が強いため、変動が大きくなることは歓迎されません。

一方で、ちょっと景気が悪くなったからといって、それだけでテナントが大量に出ていったり、賃料の引き下げ要求が多発するといったこともそれほど多くはありません。賃料は景気との連動性はありますが、ドラステックに動くというよりは、いったん方向性が出てくれば、緩やかにその流れが続くことが多いです。

金融商品としての観点からは、賃料の下がり方がマイルドであれば、多少分配金の水準が下がったとしても、急減のリスクは少ないと言えます。この点は不動産株などへの投資とは大きく異なる点となります。

オフィス系のリスク

オフィス特有のリスクとしては

・再開発などによる競争激化

・働き方の変化

といった点が挙げられます。

再開発に関しては、利便性の良い地域だからこそ、開発が活発になることも多いです。ただ、その再開発によって魅力的なオフィスビルが多くできた場合には、そちらにテナントがごっそり移るといったことも考えられます。もちろん、良好な物件であれば空きが出ても新たなテナントが入る可能性が高いですが、新しいオフィスビルなどは感染対策など最新鋭の設備が入っていたりもしますので、相対的に魅力が低下するリスクはあります。

各不動産投資法人のホームページには、保有物件の詳細が載っています。建築時期や築年数をチェックして、ポートフォリオ全体としてのブラッシュアップが図られているかをチェックすると良いでしょう。

働き方の変化に関しては、リモートワークの浸透などは、オフィスに対する考え方を大きく変える要素となります。一度に出社する人員を抑制できれば、企業にとって必ずしも大きなオフィスは必要となくなるかもしれません。コロナ禍が従来の労働形態を見直す契機となった企業は少なくないと思われます。利便性の高いオフィスビルの需要がいきなり大きく減退することはないでしょうが、世の中の流れには注意を払っておく必要があります。

オフィスはリターンもリスクも中程度

オフィス系REITの分配金利回りは、その時々の状況に応じて変わってはきますが、8月22日時点では3~4%台のものが多くなっています。日本ビルファンド(8951)やジャパンリアルエステイト(8952)などはブランド力が高い分、分配金利回りで見れば相対的に低めで推移しています。

高い分配金利回りを追求したければ、地方物件など立地面で見劣りする物件をポートフォリオに入れているREITに着目する戦略もあります。ただし、そういったREITは物件から得られる賃料収入の安定性が落ちるため、景気がこれから悪化しそうという時には避けた方が良いかもしれません。景気が緩やかに改善に向かう局面などで、不動産市場の悪化リスクが低い時には、メジャーな銘柄よりもマイナーな銘柄に値上がり益を求めた資金が向かうこともよくあります。

属性としてのオフィスは、リターンにしてもリスクにしても、J-REITの中で中くらいと言えるかと思います。総合型REITまで含めるとオフィス物件を保有しているREITは多いです。まずはオフィスの特性を押さえた上で他の形態を見ていくと、その違いを把握しやすくなると思われますし、REIT全体としての理解を深めることにもつながります。

次回は物流タイプの物件について解説します。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事