2023年も早いもので、あと約1カ月を残すのみとなりました。今回は一足先に、今年のパフォーマンスが良好なJ-REITについて、特徴的な動きをしている銘柄をいくつか取り上げてみたいと思います。

分配金回復を受けて大きく上昇したINV

まずは、インヴィンシブル投資法人(8963、以下:INV)です。属性解説(ホテル編)や6月決算のREITでも取り上げていますが、ホテル系の中では時価総額が最も大きいREIT(2023年11月28日時点)となっています。

昨年末から11月28日までの騰落率は+18.0%。なお、同期間の東証REIT指数はー3.1%となっていますので、INVのここまでのパフォーマンスはかなり良いと言えます。

分配金が、21.6期は15円、21.12期と22.6期が166円であったのに対して、22.12期は832円、23.6期は1464円と大きく増加しました。23.12期は1441円、24.6期は1466円を会社では計画しています。分配金が順調に回復してきたことを受けて、投資口価格にも強い動きが見られています。

6月以降に動きが良くなってきた大和オフィス

続いて大和証券オフィス投資法人(8976)です。同投資法人はオフィス系のREITで、中でも高い需要が見込まれるエリアに投資するスタンスを採っています。千代田区、中央区、港区、新宿区、渋谷区の「東京主要5区」を最重点投資エリアとし、このエリアへの組み入れ比率を60%以上、それ以外のエリアも首都圏や地方の主要都市としています。

値動きの方は、右肩上がりで推移していたINVとは異なり、年前半は下げ基調が続いていました。しかし、6月に反転すると、以降は強い動きが続いています。安値圏では出来高も増加しており、底打ち期待が高まりました。ちなみに、昨年末から11月28日までの騰落率は+5.6%となっています。

分配金は22.11期、23.5期が1万3700円で、23.11期、24.5期も1万3700円を会社では計画しています。投資口価格は、今年の安値(11月28日時点)が5月30日につけた55万7000円となりますが、年間2万7400円(1万3700円×2)で計算した当時の分配金利回りが4.92%でした。好立地のオフィスを抱えるJ-REITで5%近い利回りが期待できる状況となったことで、見直し買いが入ったと考えられます。なお、11月28日時点(67万6000円)での予想分配金利回りは4.05%となっています。

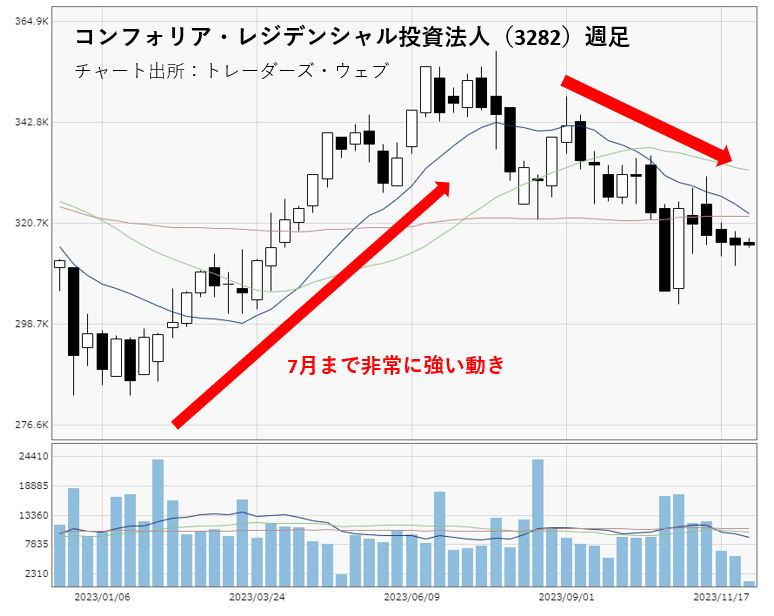

年前半の成績が良かったコンフォリア

続いてはコンフォリア・レジデンシャル投資法人(3282)です。住居系のREITで、東京圏の賃貸住宅に重点的に投資しています。

2022年12月の日銀の金融政策修正により、J-REITは2023年のスタートから向かい風を受けました。しかし、それにより、REITの中で相対的にディフェンシブ性を有している住居系には資金が向かいました。外部環境と属性の関係については、「逆風下でのREITの投資戦略」でも触れていますので、参考にしてみてください。

2023年は米国の長期金利上昇が続いたことで、年前半の値動きは力強いものとなりました。一方、投資口価格の上昇により、分配金利回り面からの妙味は徐々に薄れてきました。同投資法人は7月が決算月となりますが、今年の高値(11月28日時点)35万8500円を7月27日につけています。分配金の権利を取って上昇が一服した格好となっています。ただ、それでも前半の貯金が大きく、昨年末から11月28日までの騰落率は+8.2%となっています。

2023年は属性間でも格差がついた

2023年は今のところ、J-REITにとっては厳しい環境となっています。11月28日時点では昨年末比で2桁の下落率となっている銘柄も多く、同じ属性でもパフォーマンスには差がついています。

米国の長期金利にはようやく上昇一服感が出てきてはいますが、まだ水準自体は高いことから、個別の選別というのは引き続き重要となってくるかもしれません。今回取り上げた3銘柄も、トレンドはそれぞれ異なりますので、この先の値動きにも注目してみてください。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事