前回はJ-REITが保有する物件について、オフィスの特徴を幾つか紹介しました。今回は物流について解説します。

物流はハコ(施設)重視

オフィスに関しては立地が重要ということを前回お伝えしました。オフィスでは、都心部であったり、駅近物件の方が空室リスクが低くなります。要は、その物件が建っている土地の価値が大きな意味を持つことになります。

一方、物流施設というのは、一般的に建設場所が郊外となります。利便性というのは重要ですが、その利便性というのは駅から近いといった話ではなく、高速道路からのアクセスが良いなど、「モノを運ぶ」ことにおいて使い勝手が良いといった話となります。

また、大規模なもの、または最新鋭の設備を搭載している施設など、「モノをさばく」ことに対する性能が高いものは優良なテナントが入りやすいです。その点では物流施設は立地よりも「ハコ(施設)」重視であると言えます。

コロナ禍からの立ち直りは早かった

物流系REITの代表格としては、日本プロロジスリート投資法人(3283)や、GLP投資法人(3281)が挙げられます。これらは、コロナ禍からの投資口価格の立ち直りが早かったことが特徴的でした。こちらはGLP投資法人のチャートとなります。

2020年3月には強烈に下げています。しかし、その月のうちに切り返すと、6月には急落前の2月の水準すら上回り、そこからさらに上昇基調を強めました。

コロナの感染拡大により、人々の行動は大きく制限されました。しかし、外出できない分、ネットショッピングなどは盛り上がり、物流需要は減退しませんでした。この時期、他の形態ではオフィスでは出社制限などがあり、ホテルや商業施設などはとても商売ができないような状況でした。そのような中で物流施設は需要が減退するどころか高まる期待すら出てきたため、関連REITの落ち込みは一時的にとどまり、業績成長期待も高まるといった状態となりました。

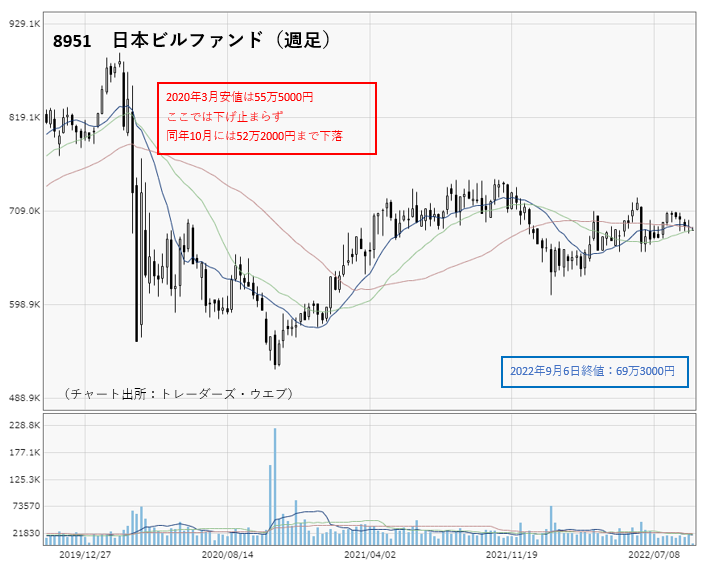

ちなみに、オフィス系REITの代表格である日本ビルファンド(8951)の同じ時期のチャートは以下となります。

ビルファンドはオフィスREITの中ではブランド力が高い方ですが、コロナ感染拡大の影響が長期化したこともあり、2020年3月では下げ止まりませんでした。その後は順調に値を戻してはいるものの、まだ2020年2月の水準は回復できていません(2022年9月6日時点)。

業績期待が高い分、利回り妙味は低い

物流系REITは、他の形態に比べて堅調な需要に対する信頼度が高い分、分配金利回りはやや抑えられています。足元、物流系REITの分配金利回りは3%台のものが多く、日本プロロジスリートに至っては、2022年9月6日時点で予想分配金利回りが2.8%となっています。他の形態では4%台以上のものも多くあります。

また、他の形態に比べると、スポンサーの差によるバラつきが小さいです。物流施設は契約が長期となることも多く、安定した業績が期待できるという点が選好されやすい要因と思われます。

不況はリスク、直近ではテナントリスクも発生

物流系REITの大きなリスクは不況です。物流はモノが動かないと話になりません。現状では物流需要が急減するリスクは低いですが、国内の人々の生活が苦しくなり、余分なものを一切買わないといった状況となれば、物流REITに対する成長期待が剥落する可能性があります。オフィスや住宅であれば、需要が減少すれば賃料を下げるといった対策が一定程度効果を発揮しますが、不況でモノが回らなくなる場合には、これを解消するには景気対策などを期待するしかなく、自助努力でできることが限られます。

昨今では商品価格上昇によるインフレへの警戒も高まっています。物流業界全体では燃料費、電気料金、人件費などのコスト高が懸念されます。これらが価格転嫁された場合には、そのことが景気悪化にもつながる懸念はあります。多少そういったことが意識されているのか、今年に入ってからの物流系REITのパフォーマンスは落ち気味となっています。

また、2022年8月31日には、大和ハウスリート投資法人(8984)が、公募・売り出しにより資金を調達して物件を取得しようとしたものの、それを中止するといった出来事もありました。取得予定であった物件の賃借人が東京地裁に民事再生法の適用を申請したことが理由です。大和ハウスリートは物流以外の物件も保有する総合型REITですが、今回取得予定であったのは物流施設でした。直前で取得を取りやめたため、大きな実害があったわけではありませんが、もし、順番が逆であったら、公募・売り出しで取得することになった投資家は大きな痛手を被った可能性が高いです。

期待値は高い、国内景気の動向には一定の注意を

物流に関しては、基本的には高水準の需要が長く続くと思われます。安全性や堅実性を重視したいという方であれば、物流系REITは長期保有に耐えうる資産の一つになると言えます。コロナ禍からの回復が早かったという実績もありますし、株式市場やREIT市場がショック的な下げに見舞われた際には、まずこういった不安材料の少ないところから買われる可能性が高いです。ただし、モノが動かなくなったら物流施設はただのハコとなります。景気悪化・鈍化くらいであればじっくり構えて回復を待つスタンスでも良いと思いますが、不況のような状態になった場合には物流系は復活に時間がかかるとみておいた方が良いかもしれません。

次回はホテル(レジャー)タイプの物件について解説します。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事