ジュニアNISAは子供が18歳を迎えるまで売却益や配当金について非課税で運用できます。しかし、それ以降は課税口座に移管されるので、今後の方針に悩む方も多くいます。

本記事ではジュニアNISAの概要を説明しつつ、今までの投資資金を活かして運用する方法や注意点について解説します。ジュニアNISAを開設して、今後の運用に悩んでいる方は、ぜひ参考にしてみてください。

2023年廃止予定のジュニアNISAとは?

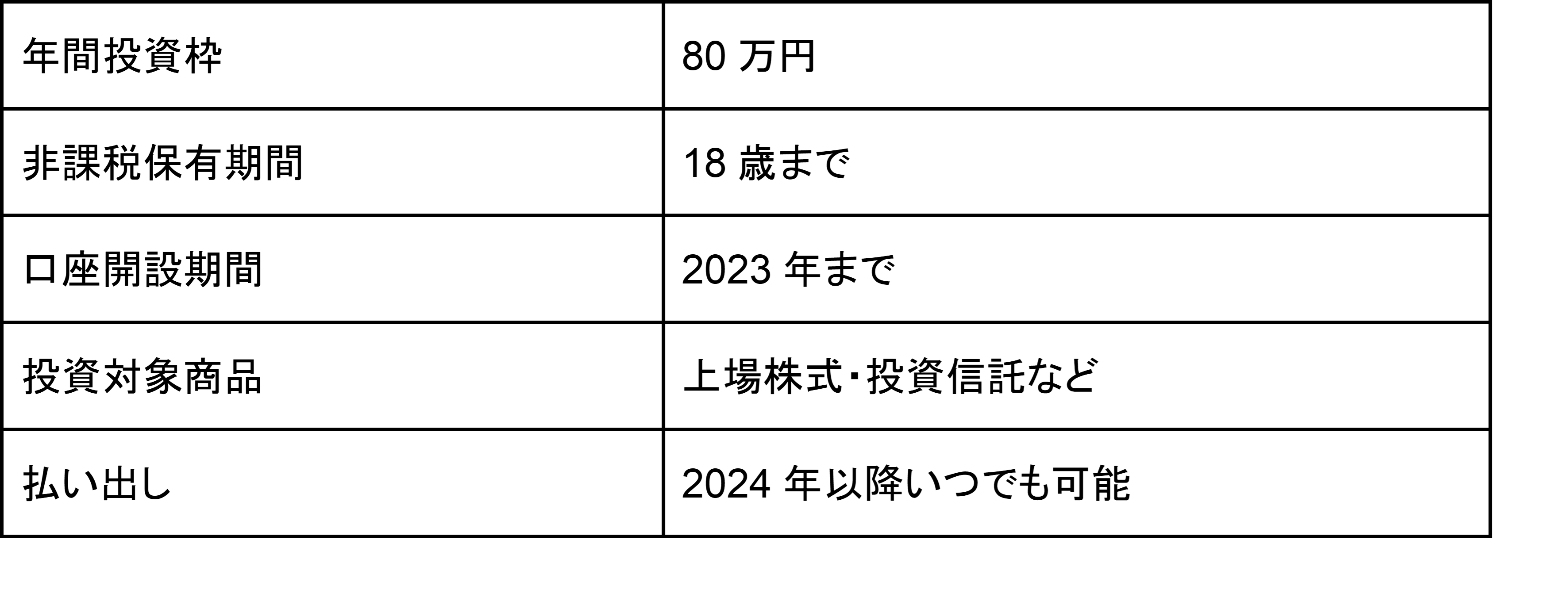

ジュニアNISAについて、以下の表に概要をまとめました。

株式の配当金や売却益には通常20.315%の税金がかかりますが、ジュニアNISA口座で運用する資産に対しては非課税です。両親のつみたてNISA・一般NISAとは別枠で、子供名義の非課税口座を持てるメリットがあります。

また今までのジュニアNISAは、子供が18歳になるまでは払い出し制限がありましたが、現在は改正され2024年以降はいつでも引き出せます。

ただし、新規投資は2023年末で終了するので、今後の運用方針を検討しなければいけません。

非課税の恩恵を最大限に受けられるジュニアNISAおすすめの運用方法2選

ジュニアNISAを利用している方におすすめできる、非課税の恩恵を最大限に受けられる2つの運用方法について本章で紹介します。

1. ジュニアNISA口座で運用を続ける

最初にシンプルな方法として考えられるのは、ジュニアNISAで引き続き運用を続けることです。

ジュニアNISAは子供が18歳まで(1月1日時点で18歳である年の前年12月31日まで)は非課税で資産を保有できます。そこで教育資金が必要になるタイミングで払い出せば、非課税期間を気にせず運用できます。

なお、1年間の子供の学費については、以下の費用を参考にしてみてください。

・私立中学校:約144万円

・国立中学校:約54万円

・私立高校:約105万円

・国立高校:約51万円

・私立大学:約93万円(授業料のみ)

・国立大学:約54万円(授業料のみ)

子供が私立か国立のどちらに入学するかによって、まとまったお金が必要になるタイミングは異なります。

子供が18歳を迎える前にジュニアNISAで運用していた資金を取り崩す予定なら、このまま保有を続けても問題ありません。

2. ジュニアNISA口座を解約して親の「新しいNISA口座」で運用する

ジュニアNISA口座を解約して、2024年に開始される親の「新しいNISA口座」で運用するのもおすすめです。以下の画像は「新しいNISA」の概要をまとめています。

出典:金融庁「考えてみませんか!?“NISA”で資産形成!!」

ジュニアNISAは子供が18歳を迎えると、非課税口座での運用はできないというデメリットがあります。新しいNISAなら非課税期間は無期限であるため、税金を負担する必要がなくなります。

筆者の場合、2023年からジュニアNISAを運用しており、子供が18歳になるまでに「新しいNISA」の生涯投資枠(夫婦合計3,600万円)を使い切る予定はありません。したがって、2024年以降にタイミングを見てジュニアNISAを解約したあと「新しいNISA」へ入金する予定です。

ジュニアNISAの運用で注意したい3つのポイント

ジュニアNISAの運用を続けるうえで、注意したいポイントが3点あります。本章で詳細を解説するので、参考にしてみてください。

1. 受け取りのタイミングによっては元本割れする可能性がある

資産運用を続けていくうえで想定しておきたいのが「元本割れのリスク」です。教育資金の準備を目的として、ジュニアNISAを活用している人は多いと思います。

しかし、本当にお金が必要なタイミングで運用している資産が値下がりしている可能性もゼロではありません。

元本割れのリスクへの対処としては、以下2点を検討してみてください。

・受け取りタイミングより早めにジュニアNISAから払い出す

・暴落が起きた時は引き出しを保留して奨学金の利用を検討する

資産が値下がりしているタイミングを避けて売却したほうが、手元に残すお金を増やせます。

2. 新しいNISAへ自動的に移管はされない

今までのジュニアNISAの場合、非課税期間が終了したあとは、自動的に一般NISAへロールオーバーされる予定でした。しかし、新しいNISAの開始が決まったことで、一般NISAも2023年に廃止されます。

したがって、課税口座へ移管するか、すべて売却するかを選択しなければいけません。

3. 親の「新しいNISA口座」への資金の移管は贈与税に対象になる

親の「新しいNISA口座」へ資金を移管するときに注意したいのが、贈与税の対象になる点です。子供から親へ投資目的の資金を受け渡した場合、金額によっては税金を納めなければいけません。

贈与税の基礎控除額は年間110万円までですので、控除額を上回る資金を親のNISA口座へ移すときは、数年間にわけて移動する方法を検討してみてください。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事