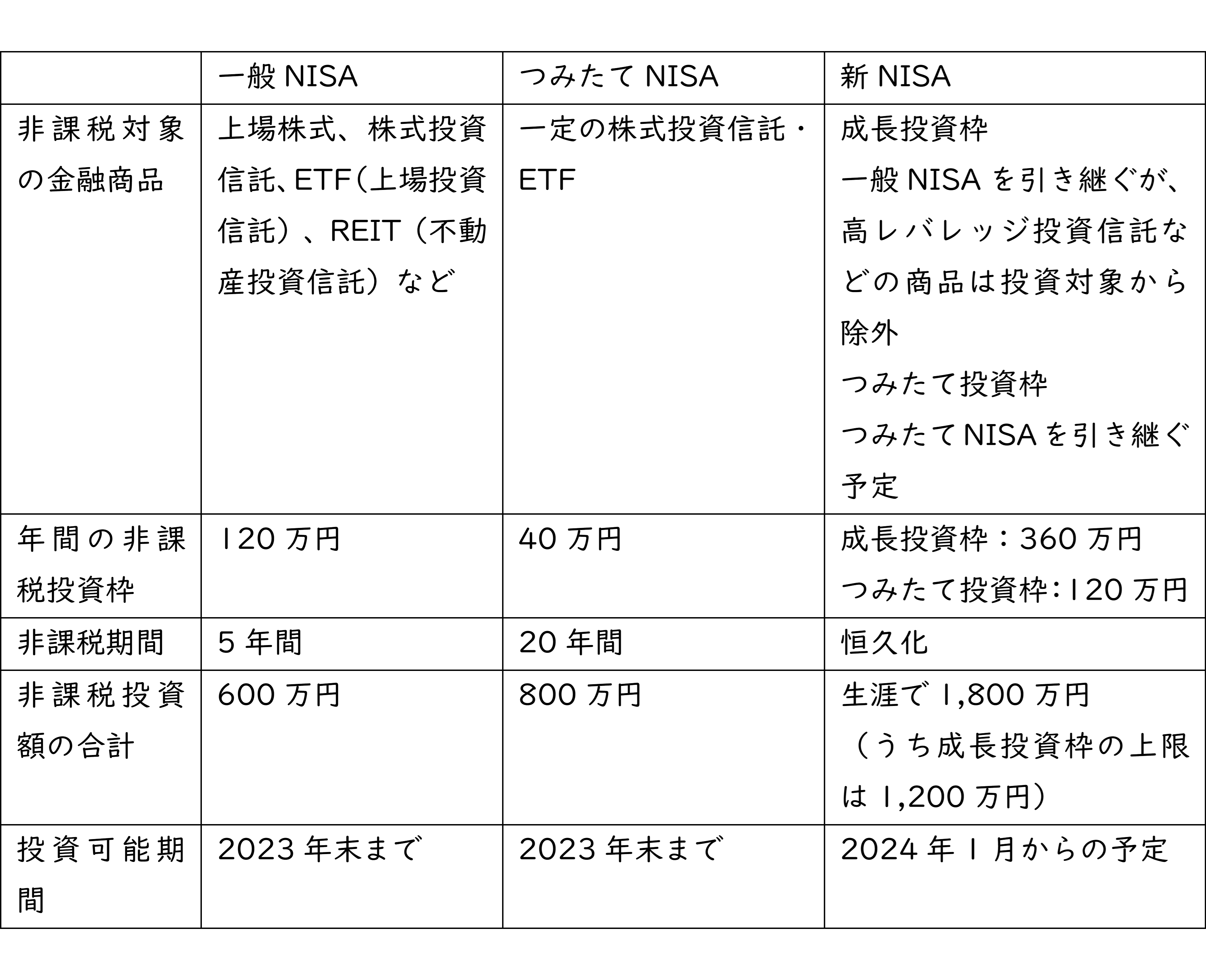

2023年の税制改正大綱でNISA(少額投資非課税制度)が拡充されることが発表されました。一般NISA・つみたてNISAは統合され、それぞれ「成長投資枠」「つみたて投資枠」に引き継がれます。年間投資額の上限が増え、非課税期間は恒久化になる予定です。

生涯の投資額も発表されました。生涯の投資プランを設計することで、新NISAを最大限活用できる可能性があります。本記事では、税制改正大綱に記載された新NISAの概要と生涯の投資プランを立てる方法を解説していきます。

一般NISAとつみたてNISAが統合、新NISAへ

2023年12月16日に決定した税制改正大綱で、NISAが拡充されることが発表されました。株・投資信託の配当金・分配金・売却益に対して通常20.315%の税金が課されますが、NISAの口座内では非課税となります。

一般NISAとつみたてNISAは統合され、一般NISAは「成長投資枠」つみたてNISAは「つみたて投資枠」に引き継がれることになります。

なお、新NISAはこれまでの一般・つみたてNISAとは別枠です。現在NISAを利用しているかたも、生涯の投資枠1800万円が利用できる予定です。

これまで一般NISAは最大600万円、つみたてNISAは最大800万円で「非課税枠をフルで使っている」というケースは多いのではないでしょうか。しかし新NISAでは生涯投資枠が1800万円と大幅に拡充されますので、投資家にとっては選択肢が生まれます。

新NISAはこれから法案が作成され国会に提出、衆議院と参議院の本会議で可決されると改正法案が成立します。まだ決定事項ではないため、今後変更となる可能性があります。

生涯の投資プランを設計しよう

NISA口座を利用することで、株・投資信託などの配当金・分配金・売却益に対する税金がかかりません。今回の改正では「生涯でNISAに投資できる額」が設定されました。効率的に活用するために、まずは生涯の投資プランを立てておくことをおすすめします。

投資プランを立てる手順

1.家計の収支を把握する

現在家計の収支を把握していないかたは、家計簿をつけ収入・支出の額を知っておきましょう。「家計簿をつけるのは面倒」というかたもいらっしゃるかもしれませんが、今はレシートをスマートフォンのカメラで撮ることで収入が記録できるアプリもあります。おおよそでも「まず収支を把握すること」が第一歩となります。

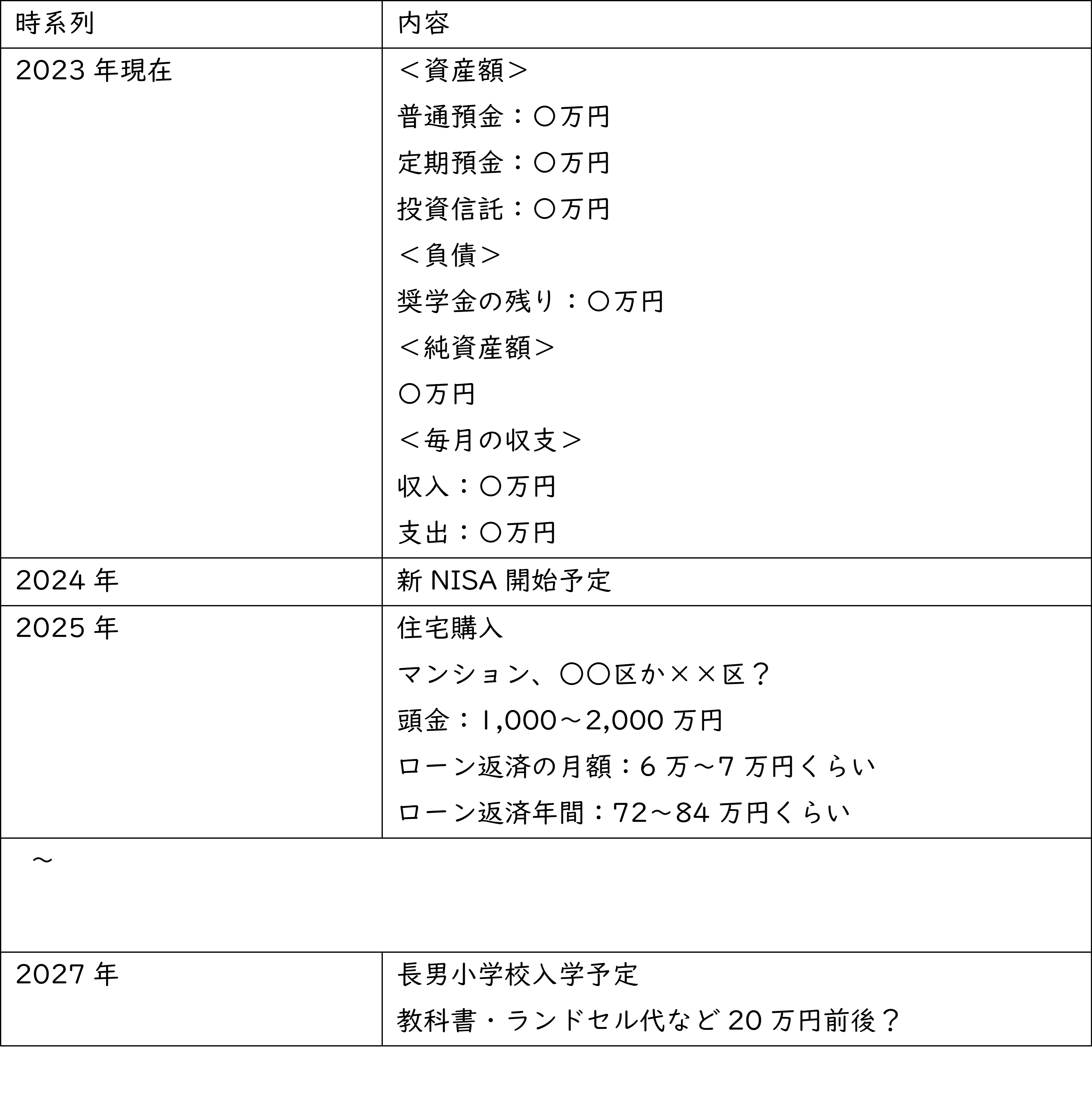

2.ライフプラン・マネープランを書き出す

今後のライフプラン・マネープラン、現在保有している資産などを紙に書いてみましょう。お金に関するライフイベントには主に下記の例が挙げられます。

例えば住宅金融支援機構の「2021年度 フラット35利用者調査」によると、住宅購入の所要資金は全国平均で建売住宅3,605万円、マンション4,528万円です。マイホーム購入はマネープランに大きく関わりますので、購入を予定しているかたはプランに加えておきましょう。

住宅ローン・教育ローンなどを契約しているかたは、返済計画を書き出します。

<マネープラン・ライフプランの記入例>

ローンなどの負債と資産(現金・預貯金・有価証券・不動産・貯蓄型保険など)をチェックし資産総額から負債を差し引いた「純資産額」も書いておくことをおすすめします。

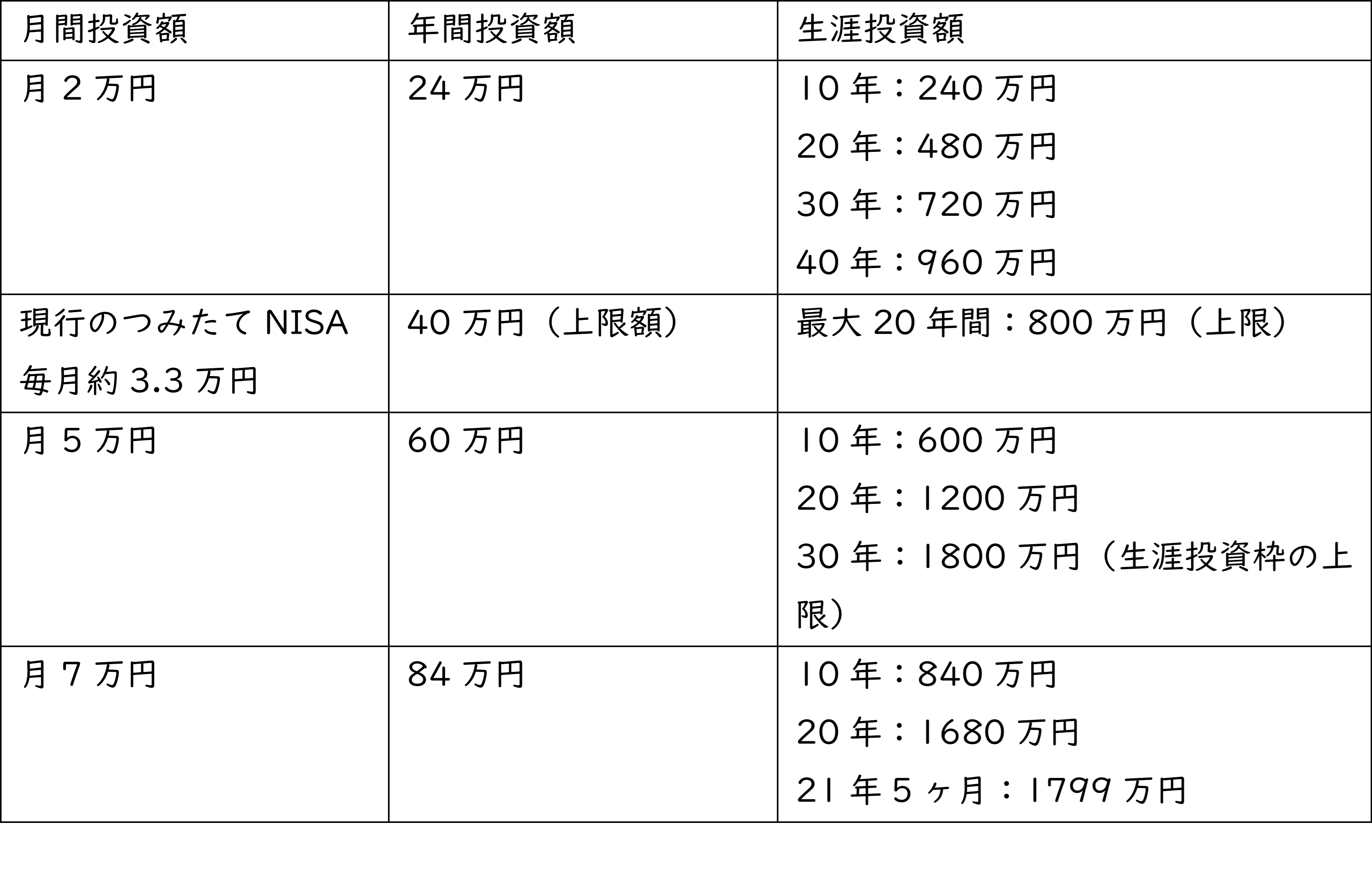

3.年間の投資額を決める

上記1~2の家計収支・マネープランとライフプラン・純資産額などを参考に、年間の投資額を決定します。投資はあくまで余剰資金で行うものですので、余裕を持ったプランがおすすめです。自営業者など収支にばらつきがあるかたは平均の手取り額を計算し、投資額を決めていきましょう。

月間投資額の金額別シミュレーションは以下の通りです。

4.投資方針を決め詳細を設定する

自身のリスク許容度や資産形成の考えに沿った投資方針を決定します。リスク許容度は「どのくらい損失に耐えられるか」を意味します。リスク許容度・金融商品のリスク・リターンについては以下の記事をご参照ください。

老後に向けた資産運用で最適なポートフォリオとは?3つのポイントを解説

投資をこれから始めるかた・初心者は長期・分散・積立が適していると言われています。NISA制度では、インデックス型・バランス型投資信託を中心とした長期で国や金融商品(債券・株式など)を分散した積み立て投資が推奨されています。

5.計画の見直し

投資結果に応じて計画を見直します。計画の見直しは、予期せぬライフイベントが起きた(離婚・転職など)、収入に変化があったときに行いましょう。1年に1回など定期的に見直すのも良いでしょう。

まとめ

新NISAの概要と投資プランの設計方法を解説してきました。新NISA制度はまだ決定事項ではありません。しかし税制改正大綱では大幅に拡充される予定ですので、今から投資プランを練っておきましょう。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事