新型コロナウイルスの感染状況が落ち着いてきたこともあり、学生時代の友人と会う機会が増えてきています。

今まで投資に関心を示してこなかった友人から、「つみたてNISAやiDeCoをよく勧められるんだけど、わからないから教えて欲しい」といった相談をよく受けます。

そんな友人の話を聞いて、投資の必要性を認識しながらも制度の内容を理解できずに、投資に踏み切れない方が多いのではないかと懸念しています。

今回は、つみたてNISAとiDeCoの共通点、仕組みについて説明します。

「少額積立・長期運用」は共通

iDeCoとは「個人型確定拠出年金」、つみたてNISAは「少額からの長期・積立・分散投資を支援するための非課税制度」となります。

いずれも「少額から積立を行い、長期で運用しながら老後に向け資産を増やしていく」という点では共通しています。

投資可能商品に違いはありますが、双方とも投資信託が主な運用方法となります。

また「運用益が非課税になる」という点も共通しており、双方の制度を利用するメリットの一つに挙げられています。

株式や投資信託など投資商品を売却した際に利益が出ていた場合、本来であれば20.315%(所得税15%、復興特別所得税0.315%、住民税5%)の税金が課税されます。

例えば、保有していた株式を売却し、運用益(値上がり益)が100万円であった場合、20万3150円が税金で徴収されます。

非課税でそのまま100万円受け取ることができるのか、税金徴収で79万6850円の受け取りになるのかは、大きな違いがあります。

つみたてNISAは20歳以上であれば利用可能

つみたてNISAはその年の1月1日で満20歳以上の個人であれば、どなたでも投資ができます(2023年1月以降は満18歳以上)。

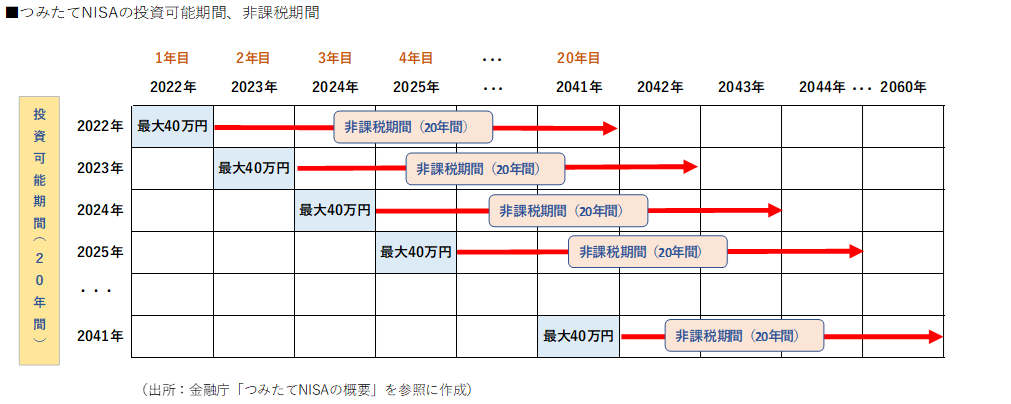

投資期間は2042年まで25年間、新規の積立が可能となります。

年間40万円が投資額の上限となり、最長20年間投資することができます。投資額は累計で最大800万円(40万円×20年)となります。

最低の積み立て投資金額は金融機関によって異なりますが、毎月1回1000円以上1000円単位としている金融機関が多いようです。

その年に投資した商品は最長20年間非課税で保有することができます。

2022年に投資した場合、途中売却は可能であり、2041年まで保有することができます。

会社員は勤め先の年金制度を確認する必要あり

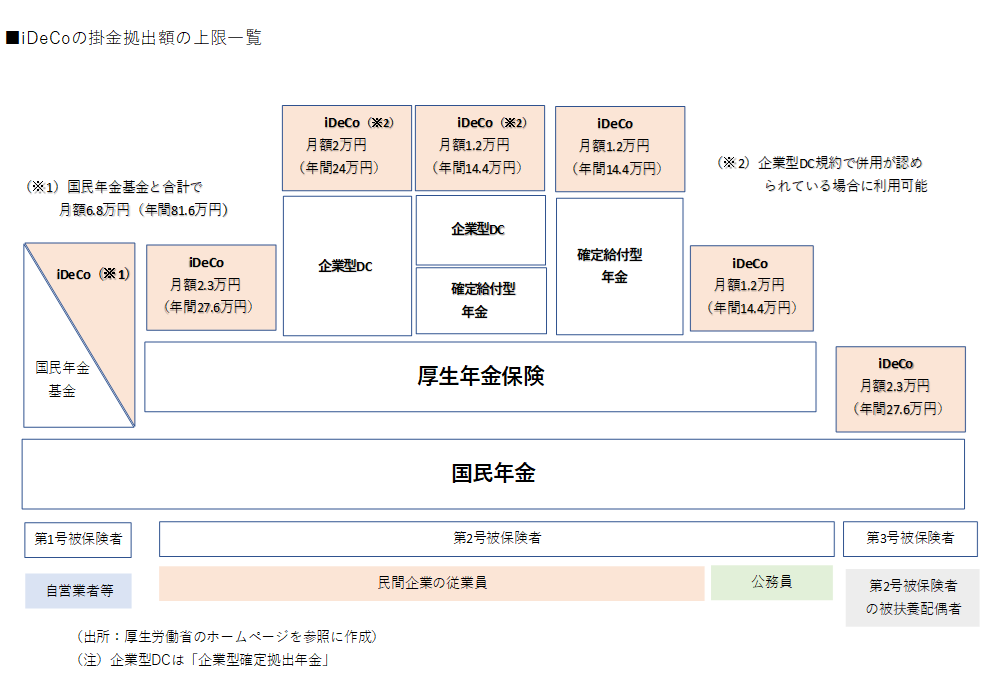

iDeCoは20歳以上から投資が可能となり、65歳まで掛金の拠出が可能となります。

掛金の拠出は月額5000円以上1000円単位となります。

最長75歳まで運用を行うことができます。

ただし注意点があります。職業によって掛金拠出額の上限が異なります。

特に会社員の方は、勤め先の企業で企業型確定拠出年金(以下、企業型DC)や確定給付年金(DB)を実施しているかにより、拠出額の上限が異なります。

また勤め先が企業型DCを実施している場合、労使合意に基づく規約の定めにより企業型DCとiDeCoと併用が認められていなければ、iDeCoを利用することができません。

しかし、朗報があります。

2022年10月よりDC法が改正され、規約で企業型DCとの併用が認められていなくてもiDeCoに加入することができるようになります。

現時点(2022年7月)では加入は不可でも、同年10月からはiDeCoを利用することが可能となります。

まとめ

今回は、つみたてNISAとiDeCoの仕組みについて説明しました。

今後、制度のメリットや、利用を判断する際の考え方について説明したいと考えています。

投資信託を中心に少額積立で運用する点は共通していますが、投資可能期間や投資(掛金拠出)額の上限が異なることを認識しておいて下さい。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事