2024年から新NISA制度がスタートします。今までのNISAは年間の非課税上限額が一般NISAは120万円(最長5年間)・つみたてNISAが40万円(最長20年間)でしたが、新NISAは合計360万円で無期限と大幅に拡充されます。

NISAは投資を後押しする非課税制度で、NISAと同様に税制上優遇されている私的年金制度「iDeCo」もあります。上限額が増えると「どちらを優先すべき?」と悩んでしまう方も多いのではないでしょうか。

今回は新NISAの概要とiDeCoとの違い、メリット・デメリット・選び方を解説していきます。

2024年から新NISAへ

2024年からNISAの拡充・恒久化が図られ、新NISA制度となります。

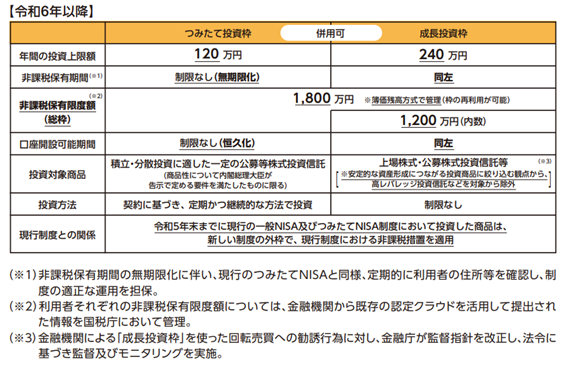

新NISA制度では①一般NISAとつみたてNISAが一本化、②年間の投資上限額が引き上げ、③非課税保有期間・口座開設可能期間が恒久化、④非課税保有限度額が1,800万円に拡充(うち成長投資枠は1,200万円)などの変更点があります。

中でも年間投資額が増え、非課税保有期間が恒久化する点は大きな変化と言えるでしょう。新NISAで選択肢は増えますが「iDeCoとNISAをどうやって併用しよう」「60歳まで引き出せないiDeCoより全てNISAに回した方が良いのでは」と悩む方も多くなるのではないでしょうか。

まずはそれぞれの制度の違いをおさえておきましょう。

iDeCoは年金・NISAは投資

iDeCoは個人型確定拠出年金、NISAは投資を推進する非課税制度という「目的の違い」があります。

iDeCoは老後の年金として備える、NISAは投資として資産を殖やすという位置づけです。ただし「家計の中で老後のためのお金と投資のお金が混ざっている」「自分の家庭ではどちらを優先すべきか分からない」という方も多いでしょう。

新NISAとiDeCoのメリット・デメリットと選び方を解説していきます。

iDeCoは節税効果の高さが魅力、NISAは自由度の高さがメリット

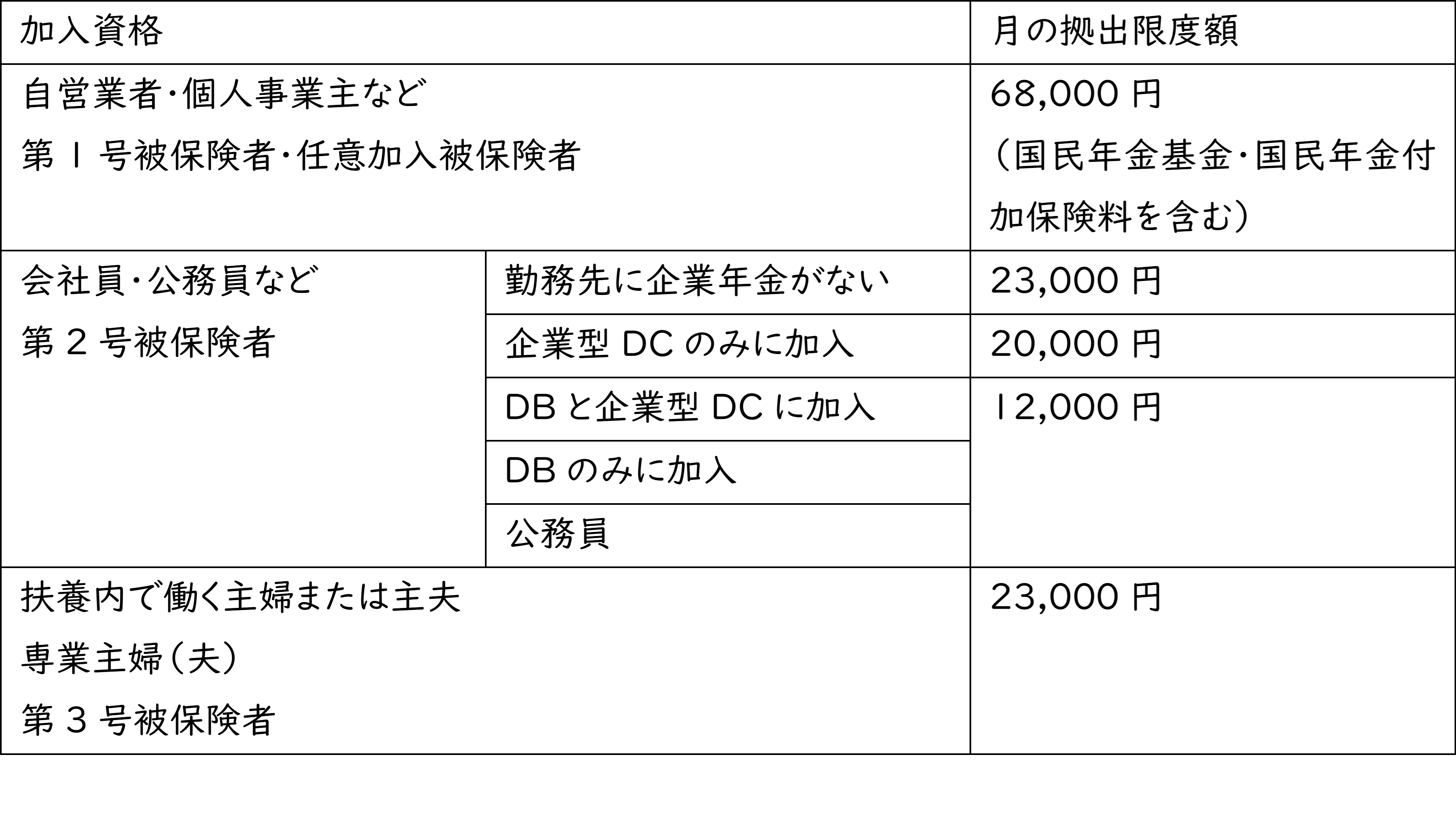

iDeCo(個人型確定拠出年金)は任意で加入する私的年金です。加入した掛け金は全額所得から控除でき、運用は自分で行います。掛け金は65歳まで支払い可能で、原則60歳以降に給付金として受け取ることができます。

加入者期間と運用指図者期間を合算した「通算加入者等期間」が10年に満たない方は、受給開始年齢が61歳以降に繰り下げられます。月額5,000円から加入でき、加入区分によって拠出できる掛け金の上限が異なります。

1年に1回掛け金を変更できますので、「今年は投資にお金を回したい」という方は掛け金を減らすことが可能です。

iDeCoの魅力は節税効果の高さと言えるでしょう。掛け金が全額所得から控除でき、通常20.315%課される運用益への税金もかからず再投資が可能、年金として受け取る際には「公的年金等控除」一時金は「退職所得控除」が受けられます。

なお運用商品には元本確保型の商品(定期預金など)と投資信託の2種類があり、自分で商品を選ぶことができます。投資信託は、国内外の債券と株式のインデックスファンドとバランス型ファンド・アクティブファンドです。

「個人事業主もしくは副業をしており税金の負担をおさえたい」「老後の備えを重視したい」という方はNISAよりiDeCoへの掛け金を多めに出してみてはいかがでしょうか。

NISAはいつでも資金の出し入れができる

ここでは2024年からの新NISAについて解説していきます。

NISAのメリットは、原則60歳まで引き出せないiDeCoとは異なりいつでも資金の出し入れができる点です。ただし、ファンドの動きによっては損切りになる可能性があります。

つみたて枠と成長投資枠、合わせて年間360万円、生涯非課税限度額1,800万円(成長投資枠は1,200万円)を上限に投資できます。つみたて枠はつみたてNISAを引き継ぎ、長期の積立・分散投資に適した一定の投資信託が対象となります。

つみたてNISAでは販売手数料がゼロ・信託報酬は一定水準以下・信託契約期間が無期限または20年以上などの商品で金融庁に届け出がされている商品です。

成長投資枠は安定的な資産形成につながる投資商品に絞り込む観点から、高レバレッジ投資信託・外国債券で運用するアクティブ運用の投資信託などを除外する見込みです。

購入できる投資信託は2000本程度に絞り込まれ、金融庁との交渉を5月上旬に終わらせ投資信託協会のホームページで公表する見込みです。

通常、投資では運用益に対して20.315%の譲渡所得税が課されますがNISA口座内では非課税となります。

新NISAとiDeCoの選び方、おすすめは「併用」

新NISAとiDeCoは、年齢や収入・個人のリスク許容度・保有資産額など個々の状況に応じてそれぞれの拠出額を決めます。例えば「もう50代で年金は十分にもらえそう」という方はNISAを多めにする、「将来が不安なので年金を手厚くしたい」という方はiDeCoを優先すると良いでしょう。

基本的にはiDeCoとNISAを併用し、投資する商品を分散させることをおすすめします。投資は長期にわたって行い、時間と投資先の地域・金融商品の種類を分散させることでリスクを軽減できると言われています。

新NISAとiDeCoも「分散」での運用を検討してみてはいかがでしょうか。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事