投資信託の単価が下落した場合、積立投資は一括投資に比べて損失が限定的になる、もしくは利益が発生するケースがあります。

今回はそうした事例の紹介、「積立投資の運用期間中」並びに「売却のタイミング」についての考え方について説明します。

どの投資信託が一番利益を出しているの?

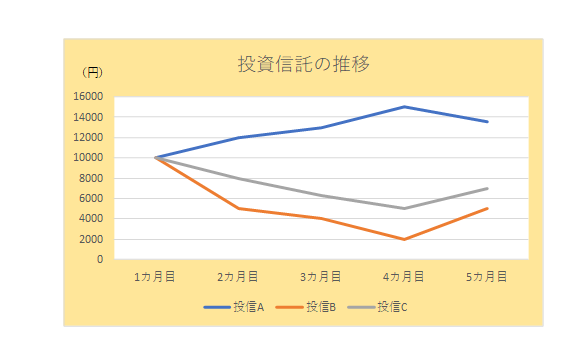

以下、3つの投資信託の単価推移を比較しています。

毎月1万円ずつ投資した場合、どの投資信託が一番利益を出していると思いますか?

単価の推移をみると、投資信託A(以下、A)が1カ月目の単価を上回っており、パフォーマンスは良さそうです。

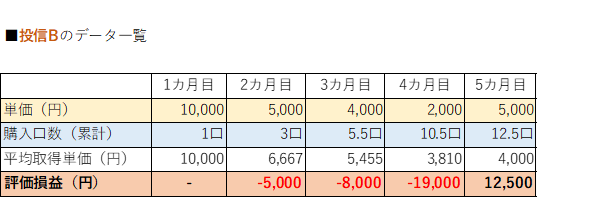

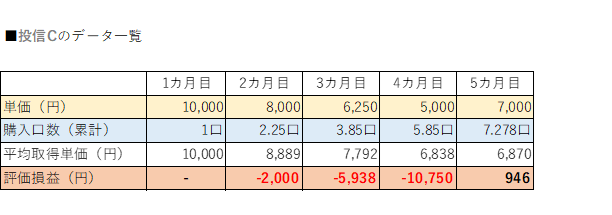

しかし、一番利益(評価益)が出ているのは投資信託B(以下、B)となります。

これはドルコスト平均法の効果が大きいことが要因に挙げられます。

Bの単価は下落基調となりましたが、ドルコスト平均法では下落局面になると購入数量が多くなり、かつ取得単価が下落します。

また売り一巡後、上昇に転じたことで利益が発生しています。

投資信託C(以下、C)の単価も下落局面となりましたが、Bほど下落せず上昇もBと比べて大きくなかったことから、Bの方が利益が大きくなっています。

単価急落後の上昇は利益(評価益)が出やすい

この例をみると、パフォーマンスの悪い商品を選んだ方が利益は増えると思われる方がいるかもしれません。

しかし、それはお勧めしません。

その理由としては、パフォーマンスの悪い投資信託では単価の下落が続いたり、売り一巡後の戻りが鈍い可能性が高いからです。

どのような投資信託でも、2008年のリーマンショック、2020年の新型コロナウイルスの感染急拡大など、世界景気の減速懸念が強まる事態が発生すれば、単価が急落するケースがあります。

それでもパフォーマンスのしっかりした商品を買い付けしていれば、急落しても下げは続かず、持ち直す動きに転じるケースが多くなっています。

戻り(上昇)が大きくなれば、利益を多く出せることになります。

単価下落局面では利益(評価益)が減少

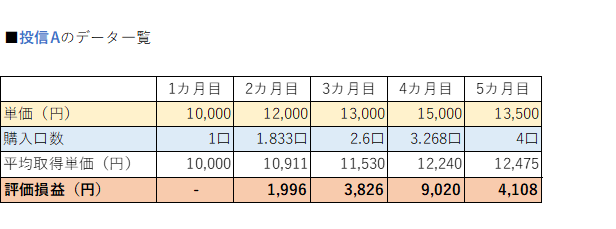

では単価が比較的堅調に推移しているAは、どうしてBより利益(評価益)が少ないのでしょうか。

これもドルコスト平均法の影響があります。

単価が上昇しているため、ドルコスト平均法では上昇局面ほど購入口数が少なくなり、取得単価が上昇します。

また4カ月目から5カ月目にかけて単価が下落していることも影響しています。

単価が上昇しているほど利益(評価益)が増加する一方、下落局面では利益(評価益)が減少しやすくなります。

Aの4カ月目時点の評価益は9020円と利益は増加しましたが、5カ月目時点は4108円となっています。

これまでの内容を整理しますと、(1)単価上昇に伴い購入口数が少なく取得単価コストが上昇したこと、(2)Bとは対象的に直近の単価が下落基調、の2点がBと比べて利益が小さくなってしまった要因に挙げられます。

単価急落時は慌てて売却しない

リーマンショックなど不測の事態で急落した場合、慌てて売却してしまうことは避けましょう。

急落局面で売却してしまうと大きく損失を出してしまう可能性が高くなります。

積立投資では元の価格に戻らなくても利益が発生するケースはありますので、パニックにならずに保有しましょう。

持ち直しの動きが強まれば、利益が膨らむ可能性が高まります。

「利益拡大局面が到来し、ラッキー」くらいの認識を持ってください。

売却の際、単価の上昇局面か確認しよう

売却するタイミングを図る際、単価が上昇している局面であるか確認しましょう。

上昇局面ではさらに上昇すると考え、売却を躊躇してしまうかもしれませんが、目標金額に達した場合、売却を検討して良いと考えています。

一方、注意点としては、売却前に単価が下落していたら、再び上昇するのを待った方が良いでしょう。

iDeCoの場合、その商品を売却して他の商品に乗り換える行動は避けた方が良いです。

また60歳(加入期間10年以上)から売却資金の受け取りは可能になりますが、75歳まで受け取り開始を延長できますので、売却せず運用のみ行うことをお勧めします。

今回のまとめですが、(1)単価急落局面で慌てないで売却しない、(2)単価の上昇局面で売却を検討する、ことを心がけてください。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事