2001年小泉政権の発足当初に「骨太の方針」を打ち出したときに、貯蓄から投資への流れが主張されました。

20年以上が経過し、岸田政権で所得倍増計画による新しいNISAが開始されたばかりですが、国民の大部分が貯蓄を優先しているのが現状です。

本記事では、貯蓄から投資が進まない原因と、今後10~20年かけて少しずつ流れが変わる予想について解説します。ぜひ最後までご覧ください。

日本では貯蓄から投資がなかなか進まない

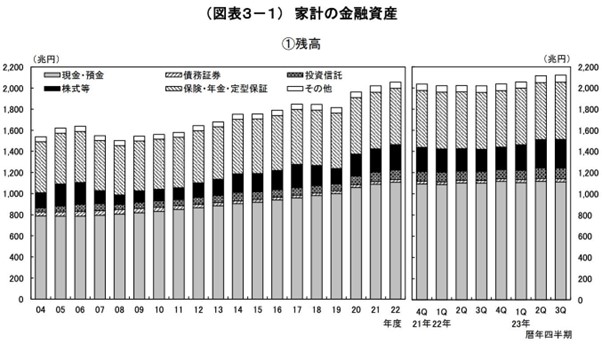

日本では金融資産の半分以上を現金・預金に配分されているのが現状です。以下の画像は2004年以降における家計の金融資産の調査結果を示しています。

画像引用元:2023年第3四半期の資金循環(速報)|日本銀行調査統計局

2004年における金融資産のうち「現金・預金」の割合は54.8%でした。2023年現在の割合は52.5%であり、20年以上の期間中にほとんど変化はなく、投資の重要度は低い位置付けです。

なぜこのように貯蓄・預金体質から抜け出せないでいるのか、次章で詳しく検討していきます。

「貯蓄から投資へ」が進まない3つの理由

貯蓄から投資が進まない理由はいくつか考えられますが、長年経験してきたお金への向き合い方が大きな要因であると考えられます。

本章では具体的な3つの理由について紹介するので、参考にしてみてください。

1. 投資する余裕がない

資金的な余裕のなさが、投資を始めるハードルを大きく上げている点に間違いはありません。

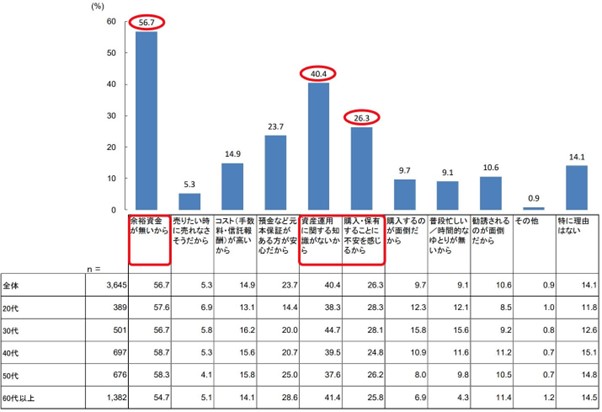

2021年に金融庁が行った意識調査において、資産運用をしない理由のなかでもっとも多かったのが「余裕資金がないから」です。

画像引用元:リスク性金融商品販売に係る顧客意識調査結果|金融庁

日本の平均年収は、20年近く上がっていません。会社員の場合、社会保険料として毎月の給料から健康保険・介護保険・厚生年金・雇用保険料が差し引かれますが、20年前より負担額が増えているのが現状です。

また消費税率の増加やインフレによって支出も増えているため、手元に残るお金はどんどん少なくなっています。

国民目線で考えて投資に回す資金がないのも、苦しい現状をあらわしています。

2. 損する可能性があると考える

現金と比べて株式・債券などはリスク資産であり、損する可能性があると考え投資を始められない人は一定数います。

1970~1990年代前半まで、銀行預金の金利は高く年利6%前後で利子を受け取れる時期がありました。100万円を1年間預けているだけで、ノーリスクで6万円ものお金を手に入れられる計算です。

現在は定期預金にしてもほとんど利息がつかず、インフレによって現金の価値は目減りするので、銀行に預けているだけだと気づかないうちに資産が減ります。

しかし、昔の印象のまま投資はリスクがあると考え、資産運用に興味がないと考える人がいるのも事実です。

3. 住宅ローンの繰上返済を優先している

昔は住宅ローン金利が高かったので、投資によるリターンを期待するより、繰上返済を優先したほうがリスクを取らずに効率的に資産を残せました。

今から30~40年ほど前の住宅ローンの変動金利は5~8%前後で推移していたため、借り入れ後の利息の返済額が大きく、家計の負担になりました。

たとえば、住宅ローン金利6%で35年間を返済にあてたとき、5,000万円の借り入れで毎月の返済額は約28.5万円です。繰上返済しない場合、利息の総返済額は約6,000万円にもおよぶため、元本を減らさないといつまでも返済が終わらない計算になります。

もちろん現在の住宅ローンの変動金利は年利0.3%台で契約ができるので、繰上返済を急がなくても毎月の支払いに大きな影響は出ません。ただし、昔の価値観のままローンの支払いを優先する考えが残っているため、投資に回す資金を繰上返済にあてる人は一定数います。

高校から金融教育の義務化で将来的には投資への流れが進む

成年年齢を20歳から18歳へ引き下げたことをきっかけに、政府は2022年4月から高校での金融教育を必修化しました。金融教育のなかには、ライフプラン全体でみた資産形成をテーマにした投資授業も含まれています。

金融教育を契機に、資産形成に取り組む必要性を理解する若い世代が増えるのではないでしょうか。

また投資未経験者を対象に金融庁のアンケートで「将来的にリスク性商品を購入したいと思いますか?」への回答は、20~30代を中心に2割以上の人が肯定的な意見でした。

画像引用元:リスク性金融商品販売に係る顧客意識調査結果|金融庁

2024年から新しいNISA制度が開始され、投資に対して前向きに考える年代は増えてくると筆者は考えています。これから10~20年先の未来では「貯蓄から投資へ」が徐々に浸透する社会が実現していくのではないでしょうか。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事