DC法の主な改正事項

2022年はDC法の大規模な改正が行われています。

主な改正事項は3点となります。

1. 加入年齢の上限引き上げ(60歳未満→65歳未満)2022年5月実施

2. 受給開始年齢の上限引き上げ(60歳から70歳の間で選択→60歳から75歳の間で選択)2022年4月実施

3. 企業型DC加入者のiDeCo加入要件緩和(規約での定めが必要→規約での定めが不要)2022年10月実施予定

今回は、法改正事項の特徴について、説明します。

加入年齢の上限引き上げ(60歳未満→65歳未満)

これまで加入年齢の上限は60歳未満であり、60歳以上の人は加入できませんでした。

今回の法改正に伴い、国民年金の任意加入被保険者と第2号被保険者(厚生年金被保険者=会社員や公務員など)の加入可能年齢を65歳まで引き上げました。

国民年金の任意加入被保険者に関して、まず国民年金は20歳以上60歳未満の国民に加入が義務づけられています。

20歳から60歳までの40年間の全期間で保険料を納めた場合、65歳から満額の老齢基礎年金を受け取ることができます。

ただし、保険料の未納期間があると、その期間分だけ年金額が減額されます。

老齢基礎年金を満額受給できないため、年金額の増額を希望する場合、60歳以降でも国民年金に任意加入することができます。

この任意加入者のことを「任意加入被保険者」と言います。

ただし、主に自営業者が対象となり、厚生年金被保険者は任意加入することはできません。

続いて第2号被保険者に関して、60歳以降も会社員や公務員として働く人がiDeCoに加入できるようになりました。

また、すでに加入されている会社員や公務員の方も、65歳まで加入期間を延長することができます。

これに伴い、60歳までしか掛金を拠出することはできませんでしたが、65歳になるまで掛金が拠出することができるようになりました。

掛金拠出期間の長期化により、老後資金準備をより充実させることが可能となります。

受給開始年齢を最長75歳まで引き上げ

iDeCoでは、これまで60歳から70歳の間で個人が老齢給付金の受給開始時期を選択することができました。

※加入者期間が10年に満たない場合は、受取可能年齢が最長65歳まで繰り下げられます。

4月の法改正に伴い、受取開始時期の上限年齢が75歳に引き上げられました。

つまり、60歳から75歳までの間で受給開始時期の選択が可能となります。

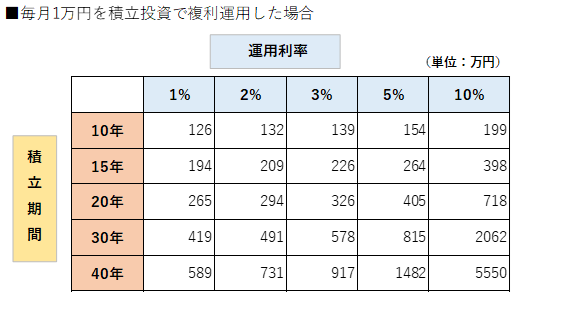

この法改正のメリットとしては、運用期間を長期化させることができることです。

iDeCoなど積立では、投資期間が長ければ長いほど資産が増加しやすく、受取額が増加することが期待されます。

また投資信託で運用していた場合、受取開始前に価格が下落基調にあると受取額が減少しやすくなります。

受給開始年齢の引き上げに伴い、無理して投資信託を売却することなく運用を継続し、単価が持ち直すタイミングを待つことができます。

企業型DC加入者のiDeCo加入要件の緩和

この法改正は、企業型確定拠出年間(以下、企業型DC)を実施している会社員の方が対象となります。

現状、企業型DCを実施している企業では、労使合意に基づく規約の定めでiDeCoへの加入を認めた場合、iDeCoに加入することができます。

しかし、2022年10月の法改正に伴い、規約での定めが不要となる予定です。

iDeCoの掛金拠出額の上限は、企業型DCのみ実施している企業では月2万円、企業型DCと確定給付型年金を実施している企業は月1.2万円となります。

ただしマッチング拠出を導入している企業ではiDeCoの並行加入は認められません。

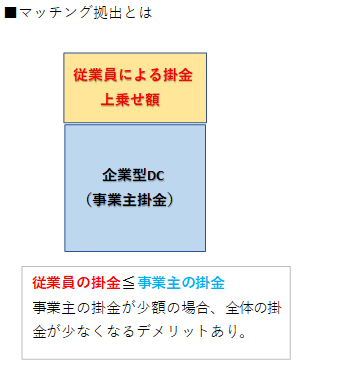

マッチング拠出とは、企業型DCにおいて事業主掛金に上乗せして従業員(会社員)が掛金を上乗せすることが可能な仕組みとなります。

つまりマッチング拠出かiDeCo加入かを選択する必要があります。

選択するポイントとしては、企業型DCでは掛金納付時の手数料(1回毎に105円)などのコストを会社側が負担しているケースが多い一方、iDeCoでは加入時手数料(2829円)や事務委託手数料(毎月66円)などコストは自己負担となる可能性が高い点には注意してください。

一方、マッチング拠出では従業員は事業主の掛金以上の金額を上乗せすることができません。

iDeCoでは事業主掛金に関係なく上限まで掛金を拠出することができるため、事業主掛金が少額であればiDeCoをお勧めします。

注意点として、企業型DCの事業主掛金が月単位でなく年単位の拠出の場合、iDeCoに加入できません。

本格的にiDeCoを検討する場合、会社に企業型DCの仕組みを確認した方が良いでしょう。

企業型DCの仕組み、事業主の掛金額や商品ラインナップ等を確認し、iDeCoに加入するか検討してみてください。

DC法改正のメリットを活かそう

「加入年齢の上限引き上げ」、「企業型DCのiDeCo加入要件の緩和」に伴い、iDeCoの加入者増加が予想されます。

さらに「受給開始年齢の引き上げ」に伴い、掛金拠出期間の延長並びに運用期間の長期化が可能となり、受取資産の増加が期待できます。

老後資金を備えるために、今回のDC法改正のメリットを存分に活かしましょう。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事