規約変更なしでiDeCoとの併用可能

2022年10月よりDC法が改正され、企業型確定拠出年金(以下、企業型DC)の加入者はiDeCoとの併用が可能となりました。

これまで企業型DC加入者がiDeCoに加入するには、労使合意に基づく規約の定めでiDeCoへの加入を認める必要がありました。

10月以降、そうした規約の定めがなくてもiDeCoへ加入することができます。

iDeCoの掛金拠出額の上限は、企業型DCのみ実施している企業では月2万円、企業型DCと確定給付型企業年金を実施している企業は月1.2万円となります。

これまで企業からの掛金拠出額が少ない場合、企業型DC加入者から「資産がなかなか積み上がらない」との不満が解消されることが期待されます。

運用商品の選択肢広がる

iDeCoとの併用のメリットを挙げますと、掛金拠出額が増加することで資産が増える公算が大きくなります。

これまで企業型DCのみで掛金拠出額は毎月1万円で運用していた方が、さらにiDeCoとの併用で毎月2万円の掛金を拠出することで資産の増加が期待できます。

毎月1万円で運用した場合と毎月3万円で運用した場合では、運用商品の選択や運用成績にも左右されますが、単純計算でも資産が3倍程度となる可能性があります。

またiDeCoに加入することにより、企業型DCの商品ラインナップに入っていない投資信託で運用することができます。

企業型DCでは「コストの低い投資信託がない」などラインナップに不満がある場合でも、企業が用意したラインナップの中から商品を選択するしかありませんでしたが、iDeCoとの併用により運用商品の選択肢が広がるメリットがあります。

iDeCoの加入手続きはご自身で

iDeCoに加入する場合、ご自身で金融機関を選択する必要があります。

金融機関に申込書類を取り寄せ、書類を作成します。

その書類に関しては、勤務先の企業からiDeCoと併用可能であることを示す事業主証明が必要となります。

書類が整い次第、金融機関に提出。金融機関が国民年金基金連合会に書類を送り、加入者資格の審査が行われます。

審査結果を受けiDeCo口座は開設されますが、総じて1カ月程度の時間を要する可能性がある点を留意しておいてください。

口座管理料などコストは自己負担の可能性高い

企業型DCで運用する場合、コストはおおよそ企業側が負担するケースが多い一方、iDeCoではコストは自己負担となる可能性が高いことを認識しておいてください。

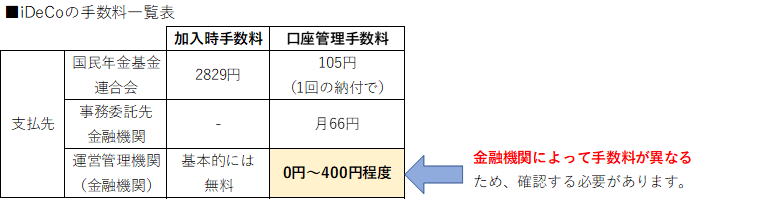

まず加入時に国民年金基金連合会に2829円の手数料がかかります。

次に口座管理手数料として、掛金を拠出する際、国民年金基金連合会に1回につき105円の手数料を支払います。毎月拠出する場合、年間1260円(105円×12カ月)の手数料がかかります。

ただし毎月掛金を拠出する必要はなく、拠出頻度を2カ月に1回、半年に1回とすることが可能です。

また資産保全に関する事務を担っている事務委託先金融機関(信託銀行など)に月66円(年間792円)の手数料が必要となります。

さらに金融機関によって運営管理手数料がかかります。

無料の金融機関もあれば、高いところでは月400円程度徴収している金融機関があります。

ネット証券は総じて運営管理手数料を無料にしているようです。

口座管理手数料の総額は、運営管理手数料を無料としている金融機関でも最低月171円かかります。

毎月掛金を拠出した場合、年間2052円かかかることを認識しておいてください。

iDeCoとの併用をお勧め

企業型DCのみならずiDeCoを併用する場合、金融機関はご自身で選択し手続きを行う必要があり、口座管理手数料などのコストは自己負担となる可能性があります。

それでも運用商品の選択肢が広がること、iDeCoには節税効果(①掛金全額が所得控除の対象、②運用益が非課税、③受取時の税制優遇)の恩恵が大きいことを考慮すれば、iDeCoと併用することをお勧めします。

特に企業型DCで企業側の掛金拠出額が少ない方は、iDeCoにも加入して資産の増加を図ることを前向きに検討してみてください。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事