選択型DCとは

近年、選択制DCを導入する企業が増えています。

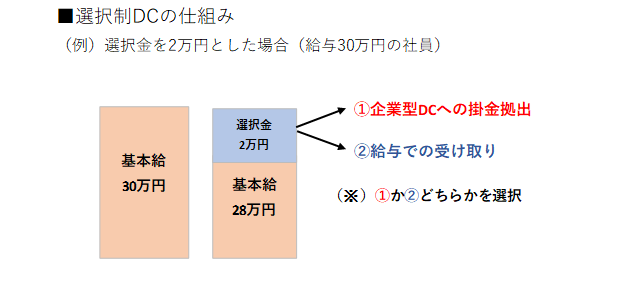

選択制DCとは、企業型確定拠出年金を実施している企業で従業員が給与の一部を、①企業型DCへの掛金として拠出するか、②給与として受け取るか、選択する制度となります。

例えば、会社が給与(基本給)のうち選択金として2万円を企業型DCで運用するか、給与で受け取るかの選択制を導入したとします。

給与30万円の社員の場合、企業型DCへ掛金を拠出すると、残りの28万円が給与となります。

一方、給与での受け取りを選択した場合、給与は30万円となります。

企業型DCを選択するメリット

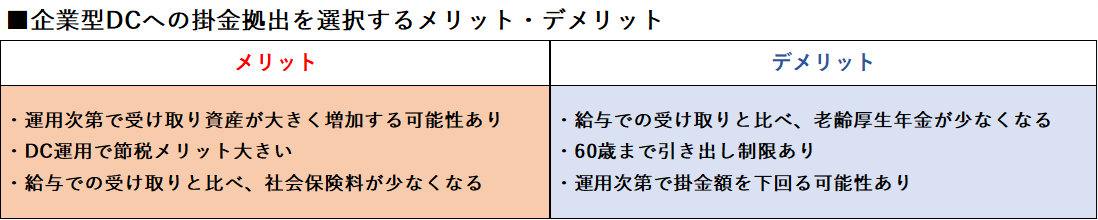

企業型DCへ掛金を拠出した場合、運用次第では資産が大きく増加する可能性があります。

さらに企業型DCでは運用益が非課税となるほか、受取時に退職所得控除や公的年金等控除が適用されるなど、節税効果が高まります。

つまり老後資金への備えができます。

また給与から算出される社会保険料が下がるというメリットもあります。

企業型DCを選択するデメリット

企業型DCへ掛金を拠出するデメリットとしては、運用次第では掛金額を下回る可能性があります。

またDCでは原則60歳まで引き出し制限があるため、生活が苦しいなど資金が必要な時に引き出せないリスクがあります。

その他には給与で受け取った場合と比べ、将来的に受け取る老齢厚生年金が減ることになります。

老齢厚生年金を多く受け取れる

一方、給与での受け取りを選択すると、企業型DCへ掛金を拠出した場合と比べ、支払う社会保険料は多くなります。

その一方、将来的に受け取る老齢厚生年金は多くなります。

2万円を標準報酬月額とした場合、老齢厚生年金の年額が約3.95万円(※)となります。

(※)2万円×5.481÷1000×360カ月=3万9463円。

つまり給与受け取りを選択した場合、企業型DCに毎月2万円拠出した社員と比べ、老齢厚生年金が年額約3.95万円多くなります。

仮に年金受給開始の65歳から30年間受け取るとすると、企業型DCに拠出した社員と比べ総額118万円程度多くなります。

運用次第では資産額に大きな差が発生

給与での受け取りを選択した場合、企業型DCへ掛金を拠出した場合と比べ、運用次第では資産額に大きな差が発生する可能性があります。

例えば、企業型DCで毎月2万円を30年間拠出し、平均利回り3%で運用した場合、資産額は約1165万円となります。

ただし、あくまでも3%の運用利率で30年間複利運用を行った場合の数値となり、実際に運用した場合の資産額ではありません。

成果を保証するものでなく、参考値としてみて下さい。

一方、給与で毎月2万円を30万円受け取った場合、720万円となります。

運用商品の選択や商品のパフォーマンス次第となりますが、受け取り資産額に大きな差が発生する可能性を認識しておいて下さい。

給与受け取り選択者はiDeCoで運用可能

選択制DCでは、企業型DCへの掛金拠出か給与受け取りを選択すると、変更できないケースが多いのが現状です。

選択制DCを実施している企業にお勤めの方は、制度内容をしっかり確認して下さい。

すでに給与受け取りを選択された方のなかで、企業型DCへの掛金拠出を選択しておけば良かったと考えられている方がいるかもしれません。

そうした場合、iDeCoへ加入することをお勧めします。

給与受け取り分を掛金として拠出し運用すれば、資産を増やすことができます。

ただし、企業型DCでは口座管理料などのコストは企業が負担するケースは多いですが、iDeCoでは自己負担となる可能性が高いです。

一方、ご自身で金融機関を選択することができるため、金融機関次第では企業型DCと比べ商品ラインナップが豊富でコストの安い商品を選択できるメリットがあります。

まとめ

給与での受け取りか、企業型DCへ掛金を拠出するか、どちらを選択するかはご自身の考え方次第かと思います。

少しでも老後資産を増やしたいと考えている方は、企業型DCに掛金を拠出することを前向きに検討してください。

一方、60歳まで資金の引き出し制限に不安のある方、確実に老齢厚生年金を受け取りたい方は給与受け取りを選択するのが良いと思います。

ご自身の基準を明確にして、選択してみて下さい。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事