ドル円は、ドル高・円安8年サイクルにより、2023年11月13日の高値151.91円で、当面の高値を付けた可能性が高まりつつあります。次回のドル高・円安8年サイクルは2031年での160.35円~175.50円を予想しておきます。

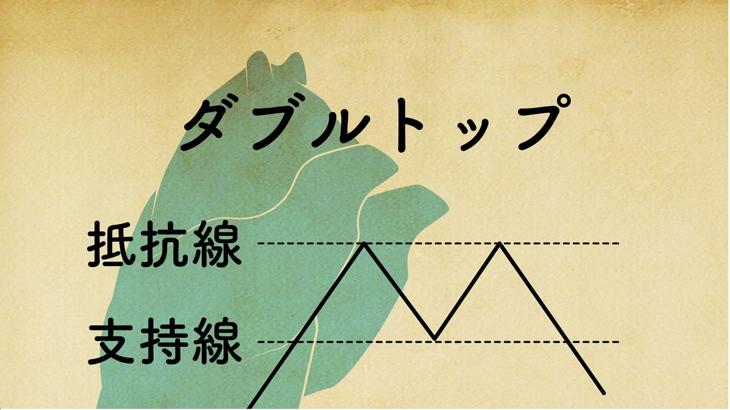

短期的には、ダブル・トップ(151.72円・151.91円)、中期的にもダブル・トップ(151.95円・151.91円)が完成しています。

そして、エリオット波動では最終第5波動で「斜行三角形」を完成させ、目標値137.25円が点灯しています。

■半値戻しは全値戻し

ドル円相場は、昨年2023年11月13日の高値151.91円から12月28日の安値140.25円まで11.66円下落した後、今年2024年1月11日に146.41円まで上昇して、半値戻しの146.08円を上回りましたが、1月12日には144.36円まで反落しました。

「半値戻しは全値戻し」とは、第一義的には、半値を戻した時点で、全値戻しまで待つことなく、とりあえず手仕舞いしなさい、という相場格言です。

しかし、その後、61.8%戻し(147.46円)を上回り、1月19日には148.80円まで上昇して、76.4%戻し(149.16円)を射程に入れつつあります。

第二義的には、半値まで戻した上昇エネルギーは、全値まで戻す勢いがある、という意味合いが現実味を帯びています。

しかしながら、76.4%戻し(149.16円)を当面の目処として、売りで参入したいと思います。

【戦術(2024年1月22日週)】

ドル売り:@149.00円 ⇒ ストップロス@150.00円、利食い@138.00円

■円を売った人達

IMM通貨先物の非商業(投機)部門取組での円のネット売り持ちポジションは、昨年11月14日の130249枚(NY終値:150.37円)から、1月9日時点の55949枚(NY終値:144.48円)まで大幅に減少していました。

背景には、2024年3月の米連邦公開市場委員会(FOMC)での利下げ開始観測というドル売り要因、2024年1月の日銀金融政策決定会合でのマイナス金利解除観測という円買い要因がありました。

しかし、米国の雇用や物価指標を受けて、シカゴ・マーカンタイル取引所(CME)グループがFF金利先物の動向に基づき算出する「フェドウオッチ」では、3月FOMCでの利下げ確率は、1月15日時点での75%台から50%割れまで低下しています。

そして、日本の賃金や物価を受けて、日銀のマイナス金利解除観測は、3月の春闘の集中回答を踏まえた4月25-26日の日銀金融政策決定会合で検討される見込みとなっています。

1月16日時点のCFTCでの円のネット売り持ちポジションは、56560枚(NY終値:147.19円)となっていました。すなわち、1月2日の140円台から16日の147円台までのドル円の上昇過程のドル買い・円売りの主体は、米系投機筋ではなかったことが窺えます。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事