当コラムでは「IG証券」のデモ口座で株価指数・FX・コモディティなどをトレードし、売買のタイミングや結果などを公開。証拠金は各100万円スタート。「IG証券」は「FX口座」「株価指数口座」「商品口座」「個別株口座」「債券先物口座」「その他口座」と多様な資産クラスがワンストップで提供されています。

日経平均、3日続落 リスク・オフの地合い

昨日21日の日経平均株価は3日続落となりました。終値は452円安の32571円。米国株安を受けて、寄り付きから心理的節目の3万3000円を下回りました。注目の米連邦公開市場委員会(FOMC)では事前予想通りに政策金利は据え置かれましたが、政策金利見通しやパウエル米連邦準備理事会(FRB)議長の記者会見で年内の追加利上げの可能性が示されました。

金融引き締め長期化への警戒から投資マインドが悪化し、前場終盤にかけて売りの勢いが強まりました。後場に入ると、香港株などアジア株が総じて軟調に推移していることも重荷となり、下げ幅を拡大。本日22日の日銀金融政策決定会合の結果公表を前に買いは手控えられ、リスク・オフの地合いが続きました。

*Trading Viewより

日経平均株価は直近高値からの値幅調整が続き、下値模索の展開となっています。75日移動平均線3万2643円を下回り、25日移動平均線3万2511円に迫る動きとなっています。RSI(9日)は42.1%に低下。上昇に転じるハードルは高いわけではないですが、沈静化が進んでいます。

先週末の上昇で、7月以降で形成される高値と安値を切り下げる「フラッグ型の保ち合いパターン」を上放れました。ただ、7月3日の高値3万3762円を起点に8月1日の高値3万3488円を通る右下がりの支持線で下げ止まることなく、25日移動平均線に迫り、「やや下げ過ぎの印象」。上昇に転じた25日移動平均線上を維持したいところですが、9月15日の直近高値からの値幅調整が9月7日の高値からの値幅調整よりも深くなっており、「目先の調整が長引く可能性も高まった」局面です。

日経225ロング、含みゾーン(損)に突入!

12日に株価指数口座にて日経225を3万2737.5円でロング(1ロット)しましたが、しばらくは含み益となっていました。ただ、今週に入り、世界的に株価が下落しており、ついに私のポジションも含み損に。レジスタンス突破が一時的だったうえ、下げがきつくなってきていますので、今週の値動き次第ではいったん損切りか!?

米国株主導で株価が下げていますので、無理は禁物。投資家心理も悪化してきており、リスク・オフの動きが当面続く可能性が出てきました。

*IG証券より

*IG証券より

マーケットの不安は高まりつつある

シカゴ・オプション市場(CBOE)でS&P500種株価指数オプションの値動きに基づいて算出される変動性指数(VIX、恐怖指数)は上昇傾向にあります。水準自体は17台半ばと高くはありませんが、このまま上昇が続くと、株式市場で「リスク回避の売りが加速する」可能性もあります。

*Trading Viewより

なお、VIX指数は通常、10~20の範囲内で推移しますが、30を超えると「警戒領域」と言われ、相場は不安定な状態となります。40を超えると過去の暴落の歴史に刻まれるような状況にあると言えます。なお、あの「リーマン・ショック」と「コロナ・ショック」のときには「80」を超える急騰となりました。

VIX指数以外でも投資家心理を確認

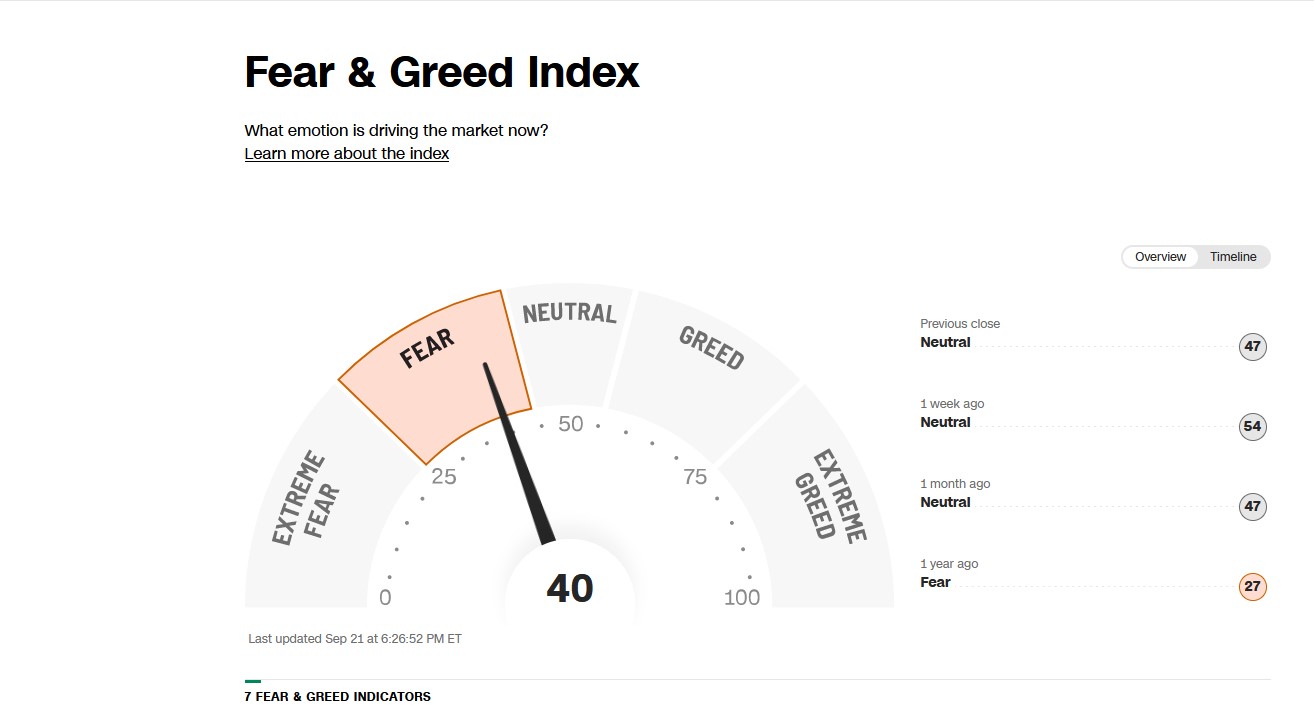

みなさんはFear & Greed Index(恐怖と強欲の指数)をご存知でしょうか?これはVIX指数よりも簡単に投資家心理を確認できる便利なツールです。

*CNNのHPより

*CNNのHPより

「Fear & Greed Index」は米国のテレビ局CNNが提供している投資家心理に関する指標です。Fearが恐怖、Greedが強欲で「恐怖と強欲の指数」となります。

上の表を見て頂くと分かるとおり、この指数は0~100までの数値で表されており、0~25が「EXTREME FEAR」(極度の恐怖)、25~45が「FEAR」(恐怖)、45~55が「NEUTRAL」(中立)、55~75が「GREED」(強欲)、75~100が「EXTREME GREED」(極度の強欲)となっています。

現在は「40」で「FEAR」(恐怖)となっています。株の世界では「0」に近づくほど投資家心理が冷え込み、必要以上に株が売り込まれていることから「株価が割安」と判断され、逆に「100」に近づくほど投資家心理が過熱しており、適正な株価を超えて株が買われていることから、「株価が割高」になっていると言われています。投資家心理を客観的に確認したい時にVIX指数とあわせて活用してみると良いかもしれません。

【免責事項・注意事項】

本コラムは個人的見解であり、あくまで情報提供を目的としたものです。いかなる商品についても売買の勧誘・推奨を目的としたものではありません。また、コラム中のいかなる内容も将来の運用成果または投資収益を示唆あるいは保証するものではありません。最終的な投資決定はお客様ご自身の判断でなさるようにお願いします。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事