株式市場では、●●が××を買収するといった発表が材料視されることがあります。買収の際は、基本的に時価に対してプレミアムが上乗せされるため、買収される側の株価は上昇、一方で買収する側は多額の費用が発生することから、株価も売られやすい傾向にあります。

なお、日本企業による買収案件の最高額は6.2兆円。武田薬品工業<4502>が2018年に、アイルランドの製薬企業であるシャイアーを買収すると発表したことが国内では歴代トップとなっています。

ところで、冒頭でも述べたように買収される側は基本的に時価+αという形で行われます。これによって、親会社が子会社をTOB(株式公開買い付け)することで上場廃止させるといった思惑により、親子上場銘柄が物色されることがあります。そのような思惑と失望が入り乱れるテーマである「親子上場」について、今回解説していきます。

親子上場とは

文字通り、親会社と子会社がどちらも上場している関係のことを親子上場と言います。例えばOA機器大手のキヤノン<7751>は子会社のキヤノンマーケティングジャパン<8060>とキヤノン電子<7739>が上場しており、これらの関係は親子上場と言えますね。

親子上場の一例

東京証券取引所の上場企業数は全市場合計で3868社(22年12月27日)ですが、親子上場に関連する上場企業は300社以上あります。大体10社に1社くらいがこれに当てはまるので、想像以上に親子上場が多い印象ですね。

上の表は一例ですが、ほかにも親子上場は数多く存在しています。この会社が親子上場なの?といった意外な組み合わせもありますので、調べてみると面白いでしょう。

なお、子会社となるには、基本的に親会社がその子会社の「議決権の過半数」を持っている必要があり、保有比率が20%以上~50%以下の場合には持分法適用関連会社といった扱いになります(例外もあります)。

直近では22年12月21日に、日本製鉄<5401>が持分法適用関連会社の日鉄物産<9810>に対してTOBを行うと発表。これを受けて日本製鉄が筆頭株主である日鉄鉱業<1515>も思惑から買われていました。親子上場とは言っても、会社法上の親会社・子会社だけではなく、テーマ的には系列会社も含まれています。

どれくらいのリターンが見込めるのか?

投資テーマとなるくらいですから、予想通りの結果となれば、かなりの利益が出るのではないか?と考えるでしょう。運よくTOB発表の直前に買収される企業を買うことができれば、これまでの事例からみて+30%~2倍くらいの価格で売れるかもしれません。

2021年の事例だと、三井金属鉱業<5706>が子会社の三井金属エンジニアリング<1737>対してTOBを実施し、完全子会社化すると発表。TOB価格は1株あたり1320円としました。発表日は12月24日で、この日の終値は914円。もし、発表前に900円前後で買えていたならば、一気に40%超の利益が出ることになります。

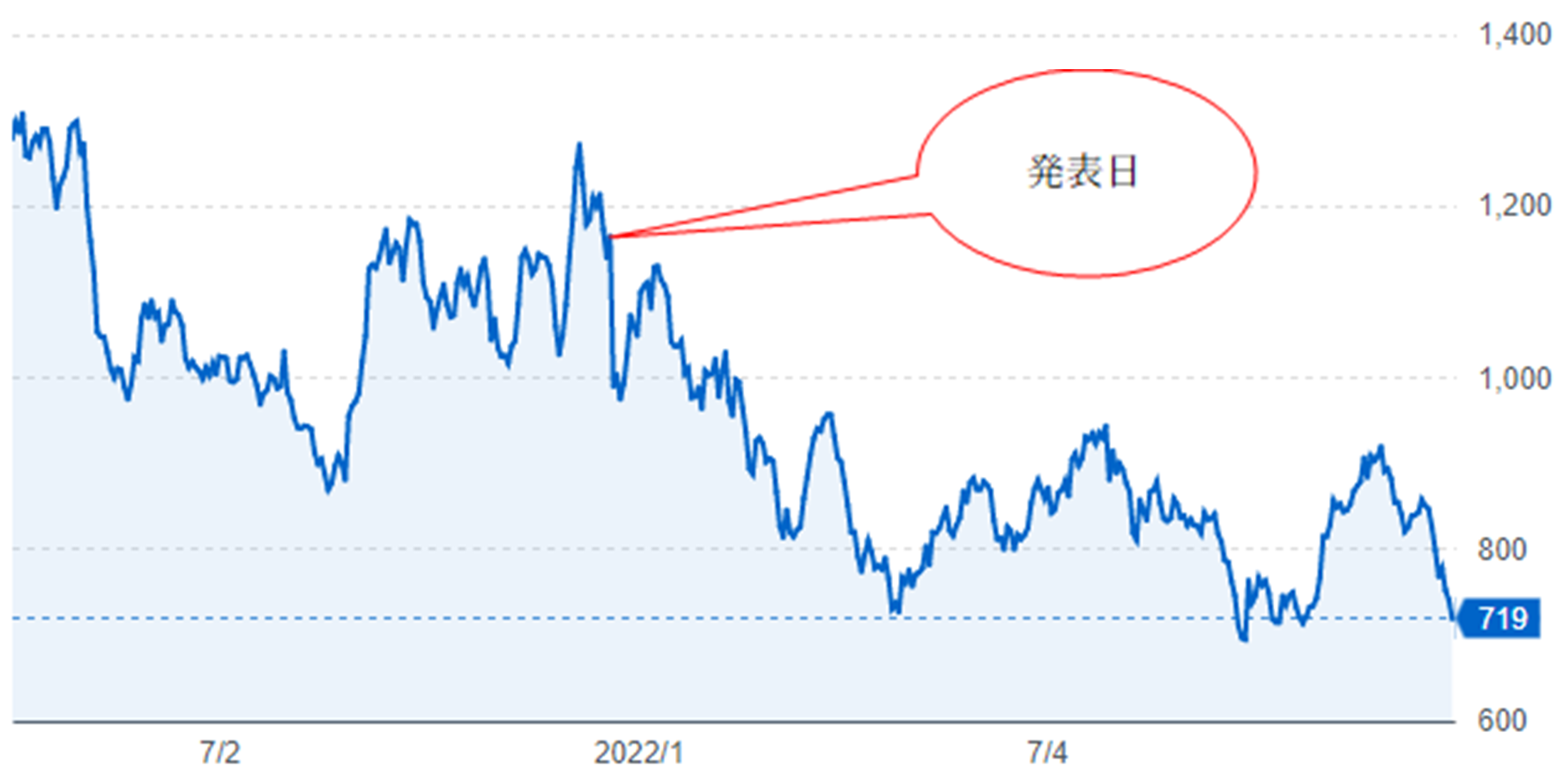

三井金属エンジニアリングのチャート

出所:Yahoo!ファイナンス

うまくいけば大儲けできる反面、思惑が外れることもしばしば。時にはメディアによる買収報道で買われることもあれば、その後に会社側が否定して暴落することもあります。

思惑外れの事例では、2021年の三菱ロジスネクスト<7105>が一例として挙げられます。21年12月21日、三菱ロジスネクストは22年4月に予定される東京証券取引所の市場区分の見直しに関して、スタンダード市場を選択する申請書を提出したと発表しました。

三菱ロジスネクストについては、市場再編に合わせて三菱重工業<7011>が完全子会社化の検討を進めていると一部メディアが報じていたことから、期待がはく落。翌22日は一時16%超下落する事態となりました。

出所:Yahoo!ファイナンス

その後は地合いの悪化などもあって軟調推移。22年12月28日時点では、700円台前半で推移しています。前述の発表前に親子上場解消を期待して買った人は、もし現在まで持っていたら30%以上の含み損になっている計算です。

また、いつか親子上場が解消されるだろうと考えて塩漬けにしたとしても、買値以上で買い取ってくれる保証もないため注意が必要です。ただ、経営方針の変更や効率化を目的に親子上場を解消する例が今後も出てくる可能性はありますので、テーマとしては覚えておきたいですね。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事