2024年が始まり、もう3か月目に突入です。年明けがつい昨日のことのように感じるので、時間の流れの速さを痛感します。

話は変わりますが、年明けから続く堅調な地合いから、2月22日には日経平均が史上最高値を更新しました。1989年につけた高値は3万8915円に対し、その日につけた終値は39098円です。その後も上昇し、なんと4万円を突破という快進撃です。

短期的に上がり過ぎているな、でもどこまで上がるんだろうな?という市場の不安と期待が渦巻くなか、3月11日に日経平均が一時1200円近い下落となりました。終値では868円安でしたが、新NISAをきっかけに投資を始めた人にとっては、初めての取引時間中4桁安です。

せっかくの含み益がなくなっていくと、焦りから冷静に判断できなくなるかもしれませんよね。市場では慌てて売ることを狼狽売り(ろうばいうり)と言います。ただ、その後上昇してしまうと売らなければ良かった・・・と後悔することもよくあります。おそらく投資家なら誰もが経験することでしょう。

デイトレードでなければ、短期的な下落に動じないという心構えも大切です。もちろん、下がりきったままいつまで経っても上がらない・・・という可能性もゼロではありませんが、最近では何年ぶり●●社が高値を更新したというニュースも多いです。時間とともに株価が戻ってくる期待は十分にありますので、ある程度の上下は許容できるようになりたいですね。

株式投資にも重要なトータルリターン

日経平均が史上最高値を更新したということは大きな話題でしたが、当時のバブル時で損したという声が大きい銘柄の代表格はNTTです。当時は現在のような100株単元ではなく、NTTが1987年2月に上場したときの初値は1株160万円でした。ちなみに上場来高値は318万円です。

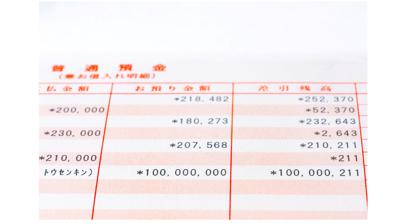

NTTは何度も株式分割を実施しているので、当時の1株は現在なんと10200株。分割考慮後の上場来高値は311.8円となるので、現在の株価(180円前後)は上場来高値を更新できていません。一方、2017年の日本経済新聞記事では、上場後からの配当金総額と時価を足すと、投資元本を上回るとのこと。17年時点でトータルプラスになっていたのであれば、継続保有により現在はプラスが増えていることになりますね。

ちなみに、日経平均にも配当金を再投資した場合のパフォーマンスを示す「日経平均トータルリターン・インデックス」というものがあります。同指数の基準日は1979年12月28日の日経平均の終値6,569.47円が基準日となっています。

配当込みの場合とそうでない場合を比べてみると・・・

※史上最高値を付けた2024年3月4日の終値ベース

※バブル高値は1989年12月の38915.87円

このような結果となりました。日経平均連動型のインデックスファンドについては「MHAM株式インデックスファンド225」や「インデックスファンド225」などバブル崩壊前から運用が始まっている商品があります。当時から今まで保有し続けている人がいるのかは分かりませんが、もし保有し続けていたとしたら、バブル崩壊の影響を受けたとしてもトータルリターンはプラスになっているかもしれませんね。

ここ数年で、株式投資の自由度が格段に大きくなりました。100株単位で買うと言っても、証券会社によっては1株から買うこともできます。配当金をもらったら、その配当金を使って1株単位で買い増しすれば再投資ができます。

投信の自動積み立てと比べると少し手間ですが、個別株、投信関係なく、トータルリターンという考え方は大切です。辛抱した分、見返りが大きくなるかもしれません。焦って売って後悔・・・ということにならないよう気を付けたいところです。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事