2024年に新NISAが始まってから、配当への意識がより強くなった感じがします。投資雑誌も配当株をテーマとした特集が多く出ており、銘柄選びの参考にしている人もいるでしょう。

配当金も非課税なら、多く受け取れる方がいいと考えるのはごもっともです。ただ、それだけに傾斜しすぎると恐ろしいことに・・・ということが昨今で起こりました。

その事例は、ニュースでも大きく取り上げられたあおぞら銀行です。

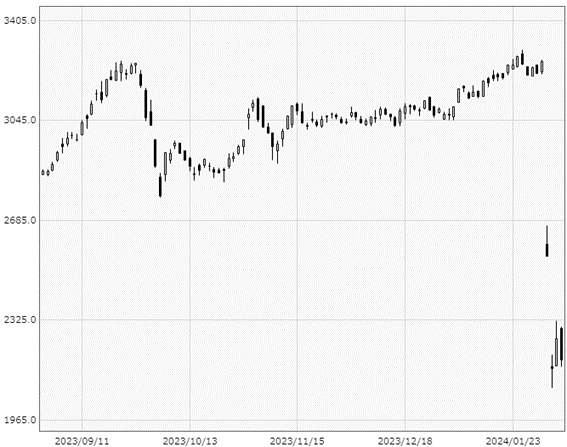

ちなみに、株価チャートは以下のように。

出所:トレーダーズ・ウェブ

暴落の原因となったのが決算発表です。2月1日、2024年3月期が最終赤字になる見通しと発表し、下期の配当を無配にする計画としました。あおぞら銀行については、個人投資家を中心に好配当銘柄として注目が集まっていました。2023年前半は配当利回りが6%を超える時期もあり、しかも年4回に分けてもらうことができます。3カ月ごとに配当金がもらえ、利回りも魅力的となると、人気が出るのは必然ですね。

ちなみに、24年3月期の年間配当予想は元々154円でしたが、下期を無配とする結果76円に減っています。暴落前の株価では配当利回りは半分となり、第3四半期(10-12月)、第4四半期(1-3月)は権利を取ったとしても配当がもらえません。銀行が赤字!?という衝撃を受けて売った人もいると考えられますが、多くは無配による怒りの投げ売りだったのではないかと思われます。

配当株選びは慎重に

配当利回りが高いのは魅力的ですが、数字だけ見て選ぶと前述のような事態となる可能性もあります。なぜ配当利回りが高いのか?ということをしっかり調べ、納得できたら買うようにしたいですね。

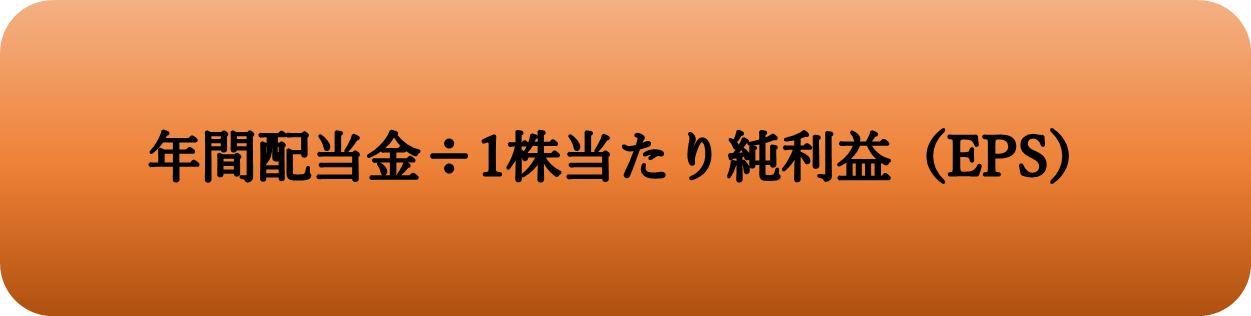

ちなみに、配当を利益からどれだけ出しているか?というのは、「配当性向」という指標で分かります。

計算式は以下の通り

この計算式にに当てはめると、EPSが100円だったとして、年間配当金が50円だった場合の配当性向は50%となります。仮に配当性向40%をめどにしますと宣言している会社があったとしたら、EPSが100円なら配当は40円程度、EPSが50円なら配当は20円程度となるでしょう。赤字だと基本的に配当が出せません。

なお、あおぞら銀行は2024年3月期の期初時点で、予想EPSが205.51円であるのに対し、年間配当金は154円でした。計算すると配当性向は75%です。利益の4分の3を配当に回すので、かなり多い気がしますね。

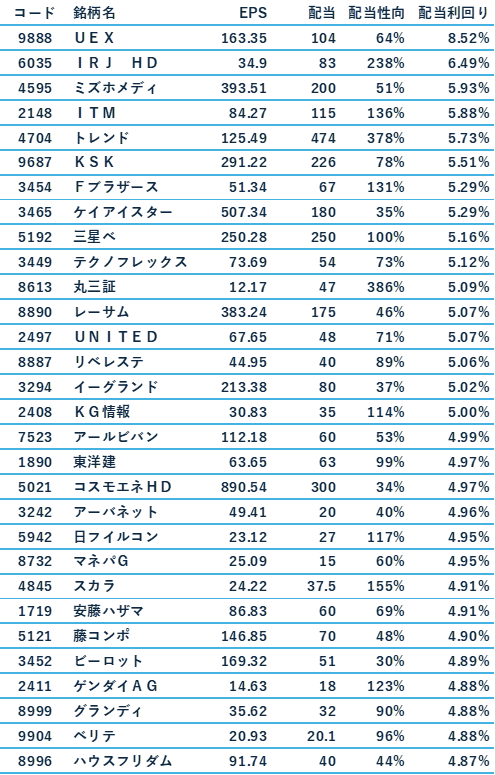

参考までに東証プライム・スタンダード・グロースの全銘柄について、配当利回りが高い順に並べてみました。多すぎるので上位30銘柄までとします。

※トレーダーズ・ウェブの銘柄スクリーニングを基に筆者作成

配当は予想値なども含みます。

このような結果となりました。配当性向が100%を超えている銘柄もあるので、何かしら個々の理由があるかもしれません。例えば、トレンドマイクロ(4704)は大規模な株主還元を発表しています。手持ちの現金を活用するため、EPSを大幅に上回る配当が実施される予定です。丸三証券(8613)についても内部留保を株主に還元するため特別配当を実施する計画で、このため配当性向が100%を超えることになっています。

このように、なぜ配当性向が高いのか?という個別の理由があるケースも多いです。ちなみに、配当性向のめどを決めている会社は30%~40%が多い印象です。配当と成長投資のバランスは大事ですね。

配当株として人気な銘柄の中には、常に配当性向が100%に近い銘柄もあります。減配すると株価が急落しかねないため、減配したいけれどそれができない・・・という事情があるかもしれません。ただ、好配当株には減配による株価急落のリスクがある、ということを忘れないようにしておきたいですね。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事